אלטשולר שחם וילין לפידות, ילין לפידות ואלטשולר שחם. אלו השמות החמים, פעם כך ופעם כך, בשוק הפיננסי בשנים האחרונות, ובמיוחד בשוקי הגמל וההשתלמות. זה נכון במיוחד לגבי שוק קרנות ההשתלמות, שבו מנוהלים כיום כ-199 מיליארד שקל.

שני בתי ההשקעות הללו עודם מנוהלים ומובלים על-ידי מייסדיהם, המתאפיינים בדומיננטיות אדירה בקביעת אופיו של הבית שאותו הקימו ושאותו הם מנהלים. נכון לסוף הרבעון השלישי השנה מחזיקים שני הבתים הללו בנתח משותף של כ-24.1% מסך הנכסים המנוהלים בשוק, וזאת לעומת נתח שוק משותף של כ-8.5% שהיה בידיהם לפני חמש שנים בלבד, בסוף ספטמבר 2012.

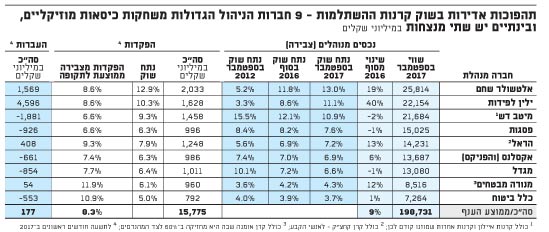

מניתוח נתוני הנכסים המנוהלים, ההפקדות וההעברות בין הקרנות (ניוד הכספים) בתשע חברות ניהול ההשתלמות הגדולות במשק, שמפורסמים באתר הגמל-נט, עולה כי גם בתשעת החודשים הראשונים של 2017 התמונה זהה. מול הנסיקה הארוכה והמרשימה של שני בתי ההשקעות האמורים ישנן רק עוד שתי חברות ניהול קרנות השתלמות שמצליחות להציג גידול בנתחי השוק שלהן בנכסים מנוהלים גם מאז ספטמבר 2012 וגם מסוף 2016: מנורה מבטחים פנסיה וגמל והראל פנסיה וגמל.

מול אלה יש כמה סיפורים טובים פחות מבחינת הגופים המנהלים. דוגמה לכך היא מיטב דש, שבסוף 2016 היה הגוף הגדול במשק בתחום ההשתלמות. בתוך שלושה רבעונים בלבד הוא ירד למקום השלישי, לאחר שאיבד מתחילת השנה הנוכחית כ-2% מהנכסים המנוהלים על-ידיו (למרות תשואה חיובית).

הקרנות שמרכיבות כיום את מיטב דש השתלמות החזיקו בספטמבר 2012 בכ-15.5% מהשוק, ואילו היום הן מחזיקות בפחות מ-11%. אגב, את נתוני מיטב דש בחנו בשקלול הקרנות שהוא בלע לאורך השנים הללו - כולל איילון מהשנה, ולפני כחמש שנים הקרנות שמוזגו כתוצאה ממיזוג מיטב ודש (איחדנו זאת כדי לקבל מעין נתח שוק פרופורמה).

גוף נוסף בולט לרעה לצד מיטב דש - ובמידה רבה אף יותר - מבחינת המגמה של ניהול הנכסים המנוהלים. במהלך המחצית השנייה של 2007 רכש בית ההשקעות מגדל שוקי הון מידי בנק לאומי ובנק דיסקונט את קה"ל - שהייתה אז חברת ניהול קרנות ההשתלמות הגדולה בישראל. מגדל שוקי הון עוד היה אז בבעלות שווה של מגדל ושל בנק ההשקעות האמריקאי בר סטרנס, וזמן קצר לאחר מכן כבר רק בבעלות מגדל. קה"ל לבדה ניהלה בתקופה ההיא נכסים בשווי של כ-10.6 מיליארד שקל, שהיוו כ-12.1% משוק קרנות ההשתלמות, והייתה הקרן המשמעותית בשוק זה בעולם שקדם לרפורמת בכר.

אבל כפי שניתן להבין, מדובר בהיסטוריה רחוקה. כעבור כחמש שנים, בספטמבר 2012, החזיקה מגדל קצת יותר מ-10% משוק ההשתלמות, וקה"ל, שהוטמעה במגדל, איבדה גובה. בסוף 2016 כבר החזיקה חברת ניהול קרנות ההשתלמות בנתח שוק של כ-7.2%, ובתום תשעת החודשים הראשונים של 2017 התכווץ נתח השוק ל-6.6% בלבד, ומגדל היא השחקן השביעי בשוק זה.

גופים נוספים שנראים טוב פחות מתקופת בחינה אחת לאחרת - במונחי נכסים מנוהלים ביחס לשוק ההשתלמות כולו לאורך זמן - הם אקסלנס והפניקס, כלל ביטוח ופסגות. האחרון, שרכש את קרנות ההשתלמות המרכזיות שלו ב-2009 מבית ההשקעות הקורס פריזמה, מנהל כיום נכסים בשווי של כ-15 מיליארד שקל, והוא השחקן הרביעי בשוק ההשתלמות. רק פסגות, מגדל ומיטב דש מציגים קיטון בנכסים המנוהלים מתחילת שנה זו.

לסוגיית הנכסים המנוהלים חשיבות עליונה עבור הגופים המנהלים, משום שהיקף נכסים מנוהלים הוא המטרה של החברות המנהלות, שרואות את הכנסותיהן מהתחום כנגזרת מהצבירה שאותה הן מנהלות, היות שדמי הניהול בקרנות ההשתלמות נגבים מהצבירה בלבד (ללא דמי ניהול מההפקדות).

מי המוביל בהפקדות ובהעברות?

שינויי הכוחות בענף לאורך השנים - היחלשות החזקים, בהם כאלה שקנו קרנות מהבנקים ומאחרים, למול התחזקות אלה עם מוניטין של הצטיינות בתשואות - נובעים בראש ובראשונה מהשלכות ההצטיינות או הפיגור בהפקדות, ובהעברות מקרן אחת לאחרת (ניוד). מנתונים אלה אפשר גם לקבל מושג טוב לגבי מה שצפוי לקרות בהמשך הדרך.

בתשעת החודשים הראשונים של 2017 רשמה ילין לפידות העברות חיוביות של כ-4.6 מיליארד שקל - שעברו לניהולה מידי המתחרות. הרחק מאחוריה אלטשולר שחם, עם העברות חיוביות ניכרות גם כן, של כ-1.6 מיליארד שקל. גם כאן יש רק עוד שני גופים גדולים עם העברות חיוביות - הראל ומנורה. מהצד השני בולטות מיטב דש, פסגות, מגדל, אקסלנס (הפניקס) וכלל ביטוח, עם העברות שליליות, כלומר יציאת כספים, בסכומים ניכרים.

ולסיום, מה לגבי מפת ההפקדות? כאן התמונה מעניינת אף יותר: אלטשולר שחם וילין לפידות בראש, עם נתחים של 12.9% ו-10.3% מסך ההפקדות בשוק, בהתאמה. אבל, אצל שניהם מדובר על נתח שוק מההפקדות נמוך מזה שבנכסים.

שלושה גופים מנהלים גדולים בולטים לחיוב יותר בהיבט חשוב זה, שמשליך על נתחי השוק העתידיים (ושמסמן חיזוק עתידי במאזן הכוחות שלהם ביחס ליתר השחקנים הפעילים בשוק): מנורה מבטחים, עם נתח שוק של 6.1% מההפקדות מתחילת שנה, לעומת נתח שוק של 4.3% מהנכסים המנוהלים כיום, כלל ביטוח (5% לעומת 3.7%, בהתאמה), והראל (7.9% לעומת 7.2%).

תהפוכות אדירות בשוק קרנות ההשתלמות

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.