קריסתה של מניית אירונאוטיקס , וההפסדים הכבדים למשקיעים בהנפקת החברה, צפויים לגרום צמצום משמעותי, או אף ביטול, של הצעת מכר המתוכננת כיום על-ידי בעלי רשת מועדוני הכושר הולמס פלייס, כך נודע ל"גלובס". ככל הידוע, הדרישה לצמצום הצעת המכר, וכן הפחתת השווי המבוקש בהנפקתה הראשונית (IPO) של החברה בבורסה בתל אביב, מגיעה מצד גופים מוסדיים המשתתפים ב"רוד שואו" שעורכת החברה בימים אלה.

בעלי המניות ברשת מועדוני הכושר הולמס פלייס (Holmes Place) - בראשות חברת גרין לנטרן של ריצ'י הנטר, ובעלי רשת הולמס פלייס העולמית (משפחות פישר וקירש) - מבקשים לבצע הצעת מכר בהיקף של קרוב ל-100 מיליון שקל לפי שווי של עד 350 מיליון שקל לחברה, למרות שהולמס פלייס מציגה רווח זעום של מיליוני שקלים בודדים בשנה - כפי שנחשף בניתוח שביצע "גלובס" להנפקת החברה. זאת לצד גיוס של כ-30 מיליון שקל לחברה באמצעות הנפקת מניות חדשות.

בהצעת מכר, להבדיל מבהנפקת מניות חדשות, נמכרות לציבור מניות קיימות, המוחזקות על-ידי בעלי החברה. מדובר באקזיט לכל דבר ועניין, המאפשר לבעלים להיפגש עם הכסף תוך דילול החזקותיהם. לעומת זאת, בהנפקת מניות חדשות זורם הכסף לתוך החברה, מגדיל את ההון העצמי שלה ומחזק את אפשרויות הצמיחה שלה בעתיד.

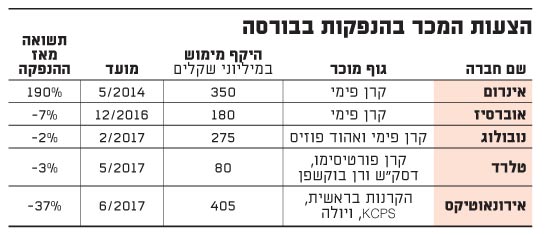

את טרנד הצעות הרכש הביאה לבורסה בת"א קרן הפרייבט אקוויטי פימי, שמאז שנת 2014 ביצעה בדרך זו שלושה אקזיטים, שבהם מכרה לציבור מניות של החברות אינרום, אוברסיז ונובולוג, תמורת סכום כולל של קרוב למיליארד שקל, באופן שהניב לה תשואה של מאות אחוזים על השקעתה בחברות הללו.

אחד המנהלים השותפים בקרן, גילון בק, אמר לאחרונה ל"גלובס", כי "אם באה לבורסה חברה רצינית, רווחית ועם הנהלה טובה, המוסדיים יודעים לנתח אותה, וזה אפיק טוב להיות בו".

הנפקת חברת תעשיות הבנייה אינרום הפכה הצלחה גדולה, ופימי מכרה בה עד היום - בשתי הצעות מכר - מניות בהיקף של קרוב ל-600 מיליון שקל. בהנפקה זו גם הציבור שרכש מניות הרוויח בגדול, עם תשואה של קרוב ל-200% בשלוש שנים וחצי.

בשנה האחרונה חזרה פימי על המהלך עוד פעמיים, תוך ניצול הרעב של המשקיעים בת"א להנפקות איכותיות, עם הצעות מכר בחברת הלוגיסטיקה הימית אוברסיז ובחברת הפצת התרופות נובולוג. למשקיעים בהצעות הללו היה פחות מזל מלאלו של אינרום, והם רשמו עד היום תשואה שלילית חד-ספרתית, וכך גם המשקיעים בהצעת המכר אחרת, שביצעו בעלי חברת ציוד התקשורת טלרד בראשות קרן פורטיסימו בחודש מאי השנה.

אירונאוטיקס צנחה כ-40% מההנפקה

אבל את המכה המשמעותית ביותר על טרנד הצעות המכר עלולה להנחית כאמור הנפקת אירונאוטיקס מיוני השנה. מאז אותה הנפקה איבדה מניית אירונאוטיקס קרוב ל-40% מערכה בתוך חמישה חודשים, והיא הותירה טעם מר בפיהם של המשקיעים - מה שצפוי להכביד על הצעות המכר הבאות המתוכננות להתבצע בבורסה בת"א.

בהצעת המכר של אירונאוטיקס, הפועלת בשוק הביטחוני, תומחר שווי החברה בכ-1 מיליארד שקל, והחברה השלימה גיוס ענק של כ-460 מיליון שקל. אלא שמבדיקת "גלובס" שפורסמה בשבוע שעבר עולה, כי רק כ-5% מסכום זה הגיע לבסוף לקופת החברה. רוב הסכום, יותר מ-400 מיליון שקל, זרם לכיסיהן של בעלות השליטה - קרנות ההשקעה ויולה, בראשית ו-KCPS, וכן לאלה של מנהלי החברה.

במקביל להצעת המכר, הזרימה חברת לאומי פרטנרס (שגם הובילה את ההנפקה) סכום של 53 מיליון שקל לקופת אירונאוטיקס, תמורת הקצאה של כ-5% ממניות החברה. אלא שרובו הגדול של הסכום שימש את אירונאוטיקס לכיסוי הוצאות הקשורות בהנפקה, שכוללות בעיקר עמלות חיתום, שכר טרחת עורכי דין ורואי חשבון, וכן מענק חד-פעמי לעובדי החברה.

את ההוצאה הגדולה גילו המשקיעים בדוחות הרבעון השני של 2017, שהצביעו על הפסד נקי של 5.5 מיליון דולר. בתגובה לכך, רשמה המניה נפילה חדשה ביום הפרסום, ומאז הפך הסנטימנט בשוק כלפי החברה לשלילי. המומנטום השלילי כלפי המניה התחזק בשבוע שעבר, בעקבות פרסום דבר חקירה שמנהלת המשטרה נגד החברה בקשר לעסקה עם לקוח מהותי, שפרטיה טרם נחשפו.

הצעות המכר בהנפקות בבורסה

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.