בנק לאומי פרסם היום (ג') תוצאות חזקות לרבעון השלישי, בו הרוויח 820 מיליון שקל, ובמקביל הודיע על הגדלת שיעור הדיבידנד לבעלי המניות מ-20% ל-40% מהרווח הנקי. בכך משווה לאומי את מדיניות הדיבידנד שלו לזו של בנק הפועלים, שנחשב בשנים האחרונות לאגרסיבי יותר מבין שני הבנקים הגדולים בחלוקת דיבידנד. בעקבות עדכון מדיניות הדיבידנד, יחלק לאומי 328 מיליון שקל לבעלי מניותיו. בשוק ההון אהבו את הבשורה והתוצאות של הבנק, ומניית לאומי בלטה היום בעלייה של 2% (נכון לשעות הצהריים) לעומת מגמה מעורבת בשאר מניות הבנקים.

מדוחות לאומי בולטת מגמה השונה מהמתרחש במרבית הבנקים. בעוד מגזר ההלוואות הצרכניות מהווה מנוע צמיחה ברוב הבנקים, הרי שבלאומי דווקא שמו ברקס, והיקף החשיפה של הבנק להלוואות הצרכניות אף נמצא בירידה. סך ההלוואות הצרכניות של הבנק עמד נכון לסוף ספטמבר על כ-31 מיליארד שקל, ירידה של קרוב ל-2.5% מתחילת השנה, אז עמד הנתון על 31.7 מיליארד שקל. הבנק הקטין ב-100 מיליון שקל את תיק ההלוואות לרכישת רכב, שעמד על 2.4 מיליארד שקל נכון לסוף ספטמבר, ובחצי מיליארד שקל את ההלוואות צרכניות אחרות.

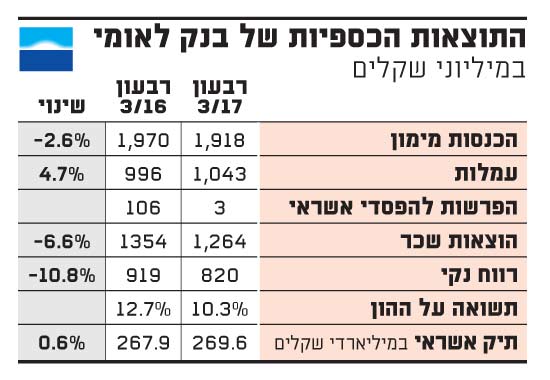

התוצאות הכספיות של בנק לאומי

ירידה בהוצאות

בלאומי מאמינים שהסיכון במגזר משקי הבית עלה לאור הגידול החד בהיקף ההלוואות שניתנו בשנים האחרונות, שצמח יותר מהגידול בצריכה במשק. בבנק מעדיפים למקד את הצמיחה באשראי לעסקים קטנים ובינוניים, שצמח בכ-5 מיליארד שקל מתחילת השנה.

השמרנות של לאומי באשראי הצרכני מתבטאת גם בשורת ההפרשות להפסדי אשראי. בעוד רוב הבנקים רושמים גידול של עשרות אחוזים בהיקף ההפרשות במגזר זה, בשל עלייה בסיכון וירידה במוסר התשלומים במשק, לאומי מציג באופן חריג ירידה בהפרשות לאשראי משקי הבית. הפרשות אלה עמדו בלאומי בתשעת החודשים הראשונים של 2017 על 149 מיליון שקל לעומת 330 מיליון שקל בתקופה המקבילה. הירידה החריגה הזו גם נבעה מכך שב-2016 בוצעו הפרשות גבוהות על רקע המיזוג של בנק ערבי לתוך לאומי, אולם גם בנטרול אותן הפרשות חריגות, הבנק נמצא במגמה יוצאת דופן של ירידה בהפרשות באשראי למשקי בית.

השמרנות של לאומי מתבטאת בכך שתיק האשראי גדל ב-1.5% בלבד מתחילת השנה ל-269.6 מיליארד. נציין כי במהלך הרבעון השלישי היה הבנק אגרסיבי יותר, והגדיל את התיק במהלך הרבעון בקרוב ל-2 מיליארד שקל.

כאמור, לאומי, בניהולה של רקפת רוסק עמינח הרוויח ברבעון השלישי 820 מיליון שקל. מדובר אמנם בירידה של כ-10% לעומת הרבעון המקביל, אלא שאז היו התוצאות מושפעות מהכנסה חד-פעמית - החזר מחברות הביטוח בגין הקנס מחקירת הרשויות בארה"ב. התשואה על ההון ברבעון השלישי עמדה על 10.3% לעומת 12.7% ברבעון המקביל.

בתשעת החודשים הראשונים של 2017 הרוויח לאומי 2.32 מיליארד שקל, לעומת 2.35 מיליארד שקל בתקופה המקבילה, שהושפעה ממספר הכנסות חד-פעמיות, בראשן מכירת מניות ויזה אירופה. אם מנטרלים את הרווחים החד-פעמיים, הרי שאת הבנק מאפיינת מגמה של גידול בהכנסות וירידה בהוצאות, ובלאומי מאמינים שמגמה זו תימשך גם בשנה הבאה הודות ליישום תוכנית ההתייעלות האחרונה עליה הכריזו בבנק לפני מספר חודשים.

לתוצאות הבנק תרמו כמובן הפרשות אפסיות להפסדי אשראי, שנבעו מריקברי נאה (החזר חובות שכבר הופרשו) שרשם הבנק. הגורם המרכזי לריקברי הוא מימושים שהבנק ביצע בתחום הנדל"ן בגין אשראי שהעניק לאליעזר פישמן הנמצא בהליך פשיטת רגל. סך הריקברי של הבנק בתחום הנדל"ן עמד בתשעת החודשים הראשונים של 2017 על 186 מיליון שקל.

הפרשות הבנק להפסדי אשראי ברבעון השלישי עמדו על 3 מיליון שקל. ההפרשות הנמוכות נגרמו בזכות סעיף ההפרשה הפרטנית הכוללת ריקברי. וכך, רשם הבנק בסעיף זה הכנסות של 161 מיליון שקל. למעשה מזה יותר משנה וחצי רצופות שהבנק רושם הכנסות בסעיף ההפרשות הפרטניות.

מה שעוד מסייע לבנק להגיע לתשואה דו-ספרתית על ההון הוא הירידה בהוצאות השכר. בעקבות תוכניות הפרישה מרצון שמפעיל הבנק לפרישת מאות עובדים, הוא רשם ירידה של כ-6% בהוצאות השכר ברבעון השלישי ל-1.26 מיליארד שקל. סך הוצאות השכר השוטפות ירדו בתשעת החודשים הראשונים של 2017 ב-6.4% ל-3.79 מיליארד שקל. יחס היעילות של הבנק שעד לא מזמן עמד על מעל 70%, מתמקם באזור ה-65%, ונכון לסוף ספטמבר עמד על 62%.

פרשנות: לאומי מעדיף דיבידנד - ודיסקונט מעדיף אשראי

לפני כשנה נחלקו הבנקים הגדולים לשתי קבוצות - מחלקי הדיבידנד (הפועלים, מזרחי טפחות והבינלאומי) ואלו שאינם מחלקים דיבידנד (לאומי ודיסקונט). לקבוצת מחלקי הדיבידנד זכו להגיע הבנקים שהגיעו ליעדי הון שקבע בנק ישראל, או לפחות הציגו שיעורי רווחיות נאים שמוכיחים שיגיעו ללא בעיה ליעדי ההון תוך חלוקת דיבידנד. לאומי ודיסקונט לא נכללו ברשימה זו - דיסקונט סבל לאורך שנים מבעיית הון ורווחיות נמוכה, ולאומי סבל מרווחיות נמוכה ומיעדי הון נוקשים במיוחד שהעמיד בנק ישראל לבנקים הגדולים. אלא שמאז עברה שנה, וכל הבנקים הגיעו ליעדי ההון הרצויים וקיבלו אור ירוק מבנק ישראל לחזור ולחלק דיבידנד.

ברוב המקרים הבנקים לא מפגינים שונות מיוחדת במדיניות שלהם, אך הפעם אנו רואים הבדלים ברורים בגישה של לאומי, בניהולה של רקפת רוסק עמינח, ודיסקונט, בניהולה של לילך אשר טופילסקי, בנושא הדיבידנד וסדרי העדיפויות. לאומי הודיע במארס כי ישוב לחלק דיבידנד ויחלק 20% מהרווח הנקי. היום, 8 חודשים לאחר שחזר לחלק דיבידנד, הוא מפתיע את השוק ומודיע על הגדלת מדיניות הדיבידנד, והופך לאחד הבנקים האגרסיביים ביותר, עם חלוקה של 40% מהרווח לבעלי המניות. לעומת זאת, בדיסקונט עדיין לא ממהרים לחזור ולחלק דיבידנד, אף שבנק ישראל כבר אישר להם. אמנם מבחינת יעדי ההון, לאומי נחשב לבנק הנמצא במצב טוב יותר לעומת דיסקונט, שבמשך שנים נאבק להגיע ליעדי ההון. ואולם הבדלי הגישה של שתי המנכ"ליות לא נובעים רק מפרמטר ההון.

בדיסקונט מעדיפים למקד משאבים בצמיחה באשראי. במשך שנים היה הבנק רדום, ועסק בעיקר בהגעה ליעדי ההון, על חשבון צמיחה בפעילות. אחרי הרבה מאמצים אשר טופילסקי הצליחה לשנות את המצב, ולגרום לבנק להיות אגרסיבי יותר. כך למשל, תיק האשראי של הבנק צמח בשנה שעברה בקצב דו-ספרתי, וגם השנה בולטת הצמיחה המואצת באשראי לעומת בנקים אחרים. מכיוון שהתשואה על ההון המייצגת של דיסקונט עומדת סביב ה-7%, וזה גם קצב הצמיחה שהבנק רוצה לשמור עליו, הרי שהיא אינה ממהרת לחלק דיבידנד. אשר טופילסקי מעדיפה לשמור על המגמה הנוכחית, המאזנת בין עמידה ביעדי ההון לצמיחה באשראי. חשוב להדגיש שהבנק צומח בעיקר באשראי הצרכני, מדובר במגזר שקשה לזגזג בו במדיניות לעיתים תכופות, ולהחדיר בכל פעם מחדש לכלל העובדים בסניפים את המדיניות החדשה.

אלא שלצמיחה החדה באשראי יש גם מחיר בדמות ההפרשות להפסדי אשראי, שהם הגבוהים ביותר בדיסקונט ועומדים על כ-0.5% מהתיק. כך למשל, הצמיחה החדה באשראי צרכני הביאה לכך שההפרשות במגזר זה עמדו בתשעת החודשים הראשונים על 237 מיליון שקל, קפיצה של 70% לעומת התקופה המקבילה.

מי ששונאת הפרשות להפסדי אשראי וסיכון היא רוסק עמינח. עוד בהיותה ראש החטיבה העסקית, עסקה בעיקר בצמצום חשיפה ללווים גדולים, וגם כעת כמנכ"לית הבנק היא אינה נלהבת מההייפ סביב האשראי הצרכני. רוסק עמינח מוטרדת מהסיכון הגדל בתחום, ובניגוד לבנקים האחרים היא מקטינה חשיפה למגזר זה, והאשראי למגזר ירד ב-2.5% מתחילת השנה. אז מה עושים עם עודפי ההון הנצברים? רוסק עמינח מתמקדת בגידול באשראי המסחרי, אך גם שם היקף השוק הוא מוגבל, כך שסך תיק האשראי של הבנק צומח במתינות. לכן היא מעדיפה להשתמש בעודפי ההון המצטברים כדיבידנד לבעלי המניות. אז מי מהשתיים צודקת בגישתה? ימים יגידו.

מדיניות הדיבידנד בבנקים

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.