תאילנד היא מונרכיה חוקתית, השוכנת בדרום-מזרח אסיה וגובלת במיאנמר, לאוס, קמבודיה ומלזיה. הממלכה משתרעת על שטח של 514 אלף ק"מ ומחולקת ל-76 מחוזות ואזור מינהלתי מיוחד של הבירה בנגקוק. אוכלוסיית המדינה, המונה כיום כ-68.4 מיליון תושבים, גדלה בשנים האחרונות בקצב של 0.3% - הניצב בשליש התחתון מבין מדינות העולם.

כלכלת תאילנד מורכבת יחסית, מכיוון שהיא מאגדת בתוכה קידמה טכנולוגית, הבאה לידי ביטוי בתעשיות אלקטרוניקה וכלי רכב, לצד ענפים נחשלים כמו החקלאות, שלמרות תרומה בשיעור חד-ספרתי לתוצר המקומי הגולמי, אחראית לכשליש מכוח העבודה המקומי. עם זאת, תאילנד היא מדינה מפותחת יותר מהמדינות שחולקות עמה גבול משותף.

את העשור האחרון של המאה ה-20 פתחה תאילנד עם צמיחה מהירה, יחד עם שאר מדינות דרום-מזרח אסיה, שנחשבו באותם ימים ל"נס כלכלי". עד 1997 עמדה הצמיחה הממוצעת במדינה על כ-8%. בקיץ 1997 המגמה התהפכה בבת אחת, ותאילנד נאלצה לעמוד בפני אחד המשברים הכלכליים הקשים בהיסטוריה האזורית.

למעשה, מקורו של המשבר נעוץ בהחלטת הממשלה התאילנדית לתת למטבע המקומי, באט, להיסחר בשוק החופשי. החלטה זו הביאה לקריסת המטבע בכ-90% אל מול הדולר עד לסוף 1997, ובשילוב החוב החיצוני הגבוה, הפכה תאילנד מהר מאוד לפושטת רגל בפועל. כתוצאה מכך, שוק המניות המקומי נפל ב-70% עד לסוף 1998, והכלכלה התאילנדית ספגה פגיעה ישירה, כשהתכווצה בכ-8% עד לסוף אותה תקופה.

מאז, למרות חוסר היציבות הפוליטית, התחילה המדינה לצעוד לעבר כלכלת שוק, שבאה לידי ביטוי בהשקעה בתשתיות מפותחות ופיתוח ענף התיירות, שאחראי כיום לחמישית מהתוצר התאילנדי. מדיניות זו הביאה את הכלכלה עם תחילת המילניום להתאוששות מוחלטת מהמשבר שפקד את אסיה, כשהציגה את הצמיחה הממוצעת הגבוהה ביותר (יותר מ-5%) במזרח אסיה בין השנים 2000-2004.

כיום תאילנד ממשיכה להתבסס על יצוא הסחורות כמנוע צמיחה עיקרי, האחראי ל-70% מהתוצר המקומי הגולמי. לצד מוצרי האלקטרוניקה וכלי הרכב, סחורות מרכזיות נוספות שמיוצאות מתאילנד, הן תכשיטים, דלקים מזוקקים, ברזל, פלדה וכמובן תוצרת חקלאית כמו אורז וסוכר.

סיכון מטבעי מוחשי

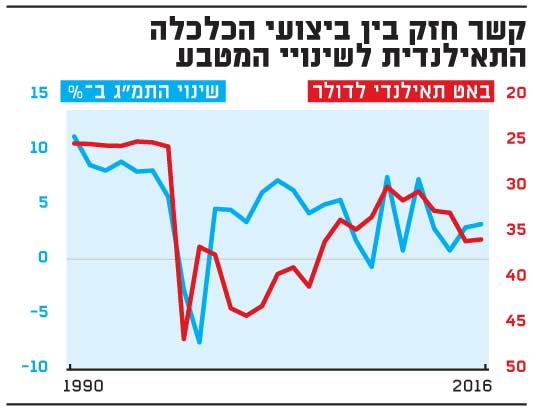

תלות זו ביצוא מביאה את הכלכלה להיות חשופה יתר על המידה לסיכוני מטבע, כפי שמתבטא בקשר החזק בין נתוני הצמיחה לשינויי המטבע. בשנה האחרונה הפך הסיכון המטבעי למוחשי, עם התחזקות הבאט התאילנדי ב-8% אל מול הדולר - מה שהפך אותו לאחד המטבעות החזקים ביבשת אסיה.

פרט לחולשה הכללית של הדולר מול שאר המטבעות בעולם, הסיבות המרכזיות שקשורות במדינה עצמה ותמכו בהתחזקות הבאט, הן בעיקר העודף בחשבון השוטף, שהגיע בשנת 2016 ל-%11.6 תוצר (עודף מהגבוהים בעולם); זרם התיירים, שממשיך לשבור שיאים מתחילת העשור האחרון, והגיע לכ-33 מיליון בשנת 2016; והשיפור המתמשך בסנטימנט המשקיעים, בעקבות הירידה בסיכון הפוליטי.

עם זאת, התחזקות המטבע יוצרת דאגה בקרב קברניטי הכלכלה המקומית. ביטוי לעוצמת הסיכון, שעומד בפני המשק התאילנדי, ניתן לראות בעימות שהתרחש לקראת החלטת הריבית לחודש אוקטובר, כששר האוצר התאילנדי דרש מנגיד הבנק המרכזי להפחית את הריבית, העומדת כיום על 1.5%, כדי למתן את הלחצים לתיסוף הבאט. בסופו של דבר, הוועדה המוניטרית בחרה להותיר את הריבית על כנה, בין השאר, כדי שלא להמשיך ולתדלק את חובות משקי הבית, שזינקו ב-20 נקודות בסיס מתחילת העשור, לרמה של 70% תוצר.

חשוב לציין כי לאורך השנים מנסה הממשלה המקומית לשדרג את המודל הכלכלי שלה על בסיס קבוע. החל בתוכנית הפיתוח "תאילנד 1.0", שבה הושם דגש על המגזר החקלאי; דרך המעבר ל"תאילנד 2.0", שהתמקדה בייצור מקומי של תעשיות קלות, תוך ניצול העלות הזולה באופן יחסי של כוח העבודה; ועד "תאילנד 3.0", ששמה לה למטרה להדגיש את ייצור התעשיות הכבדות, ועל ידי כך משכה אליה משקיעים זרים.

ואולם בעקבות המודל השלישי, "תאילנד 3.0", נקלעה המדינה למנגנון מאקרו-כלכלי הנקרא Middle Income Trap ("מלכודת ההכנסה הבינונית"). אל מלכודת זו נקלעות כלכלות מתפתחות כמו תאילנד, שמקדמות באופן אגרסיבי שינויים מבניים בצמיחת המשק, בין השאר, לצורך העלאת רמות ההכנסה של האזרחים.

לאחר ההצלחה בהעלאת רמת הכנסה של האזרחים מעוני לרמה בינונית, נשארות אותן מדינות תקועות ברמת ההכנסה בינונית, ולא מעפילות לרמות הכנסה גבוהות יותר - מה שבא לידי ביטוי די מהר בקצב צמיחת התמ"ג.

מצב זה הביא את הממשלה להציג את תוכנית "תאילנד 4.0", שמטרתה לשחרר את כלכלת המדינה מהמלכודת על ידי מעבר מכלכלה מוטת יצוא סחורות לכלכלת שירותים. התוכנית למעשה מבוססת על שני אלמנטים מרכזיים: הראשון נועד להפוך את המשק התאילנדי למשק מבוסס ידע, עם דגש על מחקר, פיתוח וטכנולוגיה מתקדמת; האלמנט השני מתמקד ביצירת מנועי צמיחה בני קיימא, שיקטינו את החשיפה לסיכוני המטבע.

הצלחת התוכנית עשויה לתרום להעלאת רמת הפריון של העובד התאילנדי - מה שיבוא לידי ביטוי במיצוי פוטנציאל ההשתכרות והעלאת רמת החיים (התוצר לנפש), שכיום עומדת על כ-16,900 דולר בלבד. עם זאת, חשוב לציין כי בדומה לרוב מדינות אסיה, בטווח הארוך יותר, האתגר הדמוגרפי עלול להציב מכשול בפני הרצון של קברניטי הכלכלה התאילנדית לטפס שלב נוסף.

*** הכותבים הם אנליסט מערך מחקר ואסטרטגיה בבית ההשקעות פסגות ומנהלת מחלקת מחקר ברוקראז' בפסגות. אין באמור ייעוץ/שיווק השקעות ו/או תחליף לייעוץ/שיווק המתחשב בנתונים של כל אדם ו/או תחליף לשיקול דעתו של הקורא ואינו מהווה הצעה לרכישת ני"ע

מניה מומלצת: PTT

אף שכלכלת תאילנד נשענת בעיקר על יצוא, בחרנו להתמקד בחברה תאילנדית המתמחה באקספלורציה, הפקת נפט וגז וייצור מוצרי המשך, שברובם (כ-70%) נמכרים בשוק המקומי. לחברת PTT יש פרויקטים בתחום האקספלורציה וההפקה גם מחוץ לתאילנד (למשל, בווייטנאם) וכן תשתיות להולכת גז והפקת מוצרי המשך.

בשנתיים האחרונות נרשמה ירידה חדה בהכנסות החברה וגם ברווחיות, בעיקר נוכח הירידה החדה שנרשמה במחירי הנפט והגז בעולם. ואולם באחרונה נרשמת התאוששות במחירי הנפט, שהספיק להאמיר אל מעל לרף של 60 דולר. נכון שלא מדובר ברמות המחיר הגבוהות ביותר שבהן שהה הנפט, אבל עדיין השינוי היה חד - והמחיר עלה משמעותית בהשוואה לרמות שבהן היה בשנים 2015-2016.

בשנים אלה הציגה PTT, בהתאם לירידה במחירי האנרגיה, גם ירידה ממוצעת במחירי המוצרים שלה, שהשליכו כמובן על ירידה חדה בהכנסות וברווחיות החברה והובילו לירידה חדה במניה. בשנת 2015 החברה רשמה הפסד בשורה התחתונה, אבל בהשוואה לחברות אחרות בתעשייה, נראה כי הצליחה להתגבר מהר מאוד על המשבר ולהקטין את ההוצאות, וכך חזרה לרווחיות כבר ב-2016, גם אם מדובר ברווחיות נמוכה ביחס לשנים קודמות.

באחרונה נרשם תיקון (אפשר אף לומר תיקון חד) במחירי הנפט, שהתחילו לבוא לידי ביטוי באופן חלקי בתוצאות החברה במחצית הראשונה של 2017. אנו מעריכים כי התוצאות ימשיכו להשתפר, נוכח המשך מגמת העלייה במחירי האנרגיה, אם כי העלייה שנרשמה עד כה, כבר באה לידי ביטוי, אולי באופן מלא, במחיר המניה.

תעשיית האקספלורציה והפקת האנרגיה מאופיינת במנופים גבוהים לרוב, בעיקר נוכח העובדה שחברות רבות מינפו את עצמן בתחילת העשור, על רקע ציפיות להמשך הגידול בביקושים לנפט וגז, כתוצאה מהפיתוח המהיר של סין ואזורים מתפתחים אחרים בעולם. כאן באה לידי ביטוי אחת החוזקות של החברה, שכן יש לה היקף מינוף נמוך בהשוואה למאזן. יתרה מכך, לחברה יש בנטו עודף מזומן על חוב - מה שהופך אותה לחברה יציבה יחסית, גם כשמחירי האנרגיה נמצאים בנסיגה.

נתוני ההשוואה אף מצביעים כי החברה פועלת מדי שנה להקטין את החוב שלה כדי להקטין ככל האפשר את הוצאות המימון וההשפעה שלהם על התזרים בעתות של ירידה במחירי הסחורות. בכל מקרה, הקורלציה בין מחירי הנפט לתוצאות החברה גבוהה מאוד, ולכן החזקה זו מתאימה בעיקר למי שמעוניין בחשיפה לענף ומבין כי התנודתיות של מחירי הנפט גבוהה וקשה לחיזוי.

על כל פנים, בטווח הקצר, צפוי להירשם המשך שיפור במכירות וברווח של PTT, על רקע העלייה במחירי הנפט הגלובליים והשיפור במרווח הזיקוק באסיה. לצד אלה, צפויים המשך ירידה בהוצאות התפעול בכמה מהסגמנטים ועלייה בניצולת בתחום הארומטיים.

קשר חזק בין ביצועי הכלכלה

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.