איפה שהוא בסוף חודש יוני השנה תשואות החוב הארוך ל-10 שנים של ארה"ב, וזו המקבילה בישראל, התנתקו ביניהן מבלי להודיע מראש. באותו היום שבו העלתה הנגידה האמריקאית, ג'נט ילן, את הריבית בפעימה נוספת, פורסמו נתוני האינפלציה בארה"ב, שהצביעו על ירידה נוספת בקצב השנתי במדד הליבה אחריו עוקב הפד.

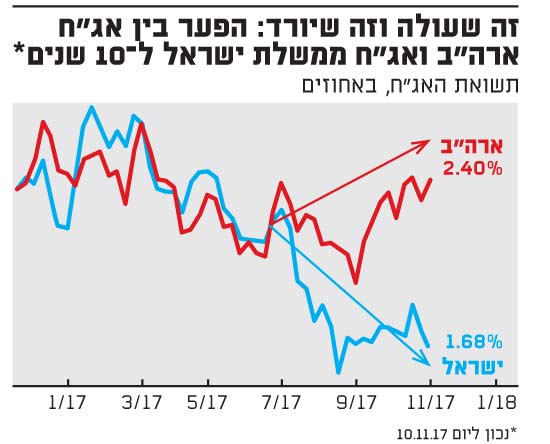

למרות הציפיות שהנגידה בהודעתה אולי תתחיל להרגיע את הטקסט, תוואי הריבית שהציג הבנק האמריקאי לא השתנה, והוא נותר בהערכתו כי הריבית תעלה לפחות עוד פעם אחת השנה ושלוש פעמים נוספות ב-2018. את שקרה מאז לתשואות החוב הארוך של המדינות, ניתן לראות בגרף המצורף: תשואת אג"ח ארה"ב ל-10 שנים טיפסה (בתנודתיות גבוהה יחסית) אל עבר 2.4% (נכון ליום 10.11.2017), ואילו זו המקבילה של מדינת ישראל ירדה לה אל עבר 1.68% (לאותו המועד).

אין זו הפעם הראשונה כמובן שתשואות החוב הארוך של ממשלת ארה"ב גבוהות יותר מהמקבילה הישראלית. לפני כשנה חזרו פערי הריביות להיות שליליים, אך מאז הפערים רק התרחבו ויצרו הפרדה, שהביאה לכותרת "המקורית". לפני כשנה. היה זה דונלד טראמפ שמשום מקום, ועם גירעון עמוק באמינות, מצא את עצמו נשיא הכלכלה הגדולה בעולם.

ולמרות שהעולם למד לדעת מתי טראמפ משקר, הוא הגיע למלוכה עם הרבה רעיונות, שיצרו תחושה כי עידן הריבית האפסית הוא היסטוריה, ובכך עלו תשואות החוב של ארה"ב לאורך כל עקום התשואות.

גם בישראל החלו התשואות לטפס מעלה, אך המתאם היה נמוך בהרבה ביחס למתאם ההיסטורי של שני העקומים. בנוסף, במחצית השנייה של 2017 צפי העלאות הריבית בארה"ב קיבל חיזוק, עם הצגת תוכנית העבודה של הפד לנרמול המאזן של הבנק המרכזי על-ידי הקטנת האג"ח הממשלתיות והתאגידיות המוחזקות על גבי המאזן. זה אמנם היה באוויר וכולם רקדו סביב זה תקופה ארוכה, אך תוכנית זו רק העמיקה את הפער השלילי שנפתח.

זה שעולה וזה שיורד-אגח

תמונה מדומה לפרמיית הסיכון

פער תשואות החוב בין ארה"ב לישראל מעוות כביכול את התמונה הכלכלית הבסיסית, ומציג מצב מדומה, שבו למרות שסיכון האשראי של ארה"ב הוא נמוך יותר מזה של ישראל, הוא יודע להניב תשואות גבוהות יותר כמעט לכל אורך העקום (ומכאן הפער הוא "שלילי"). אם במהלך 2015, כשעקומי התשואות של המדינות הציגו מצב דומה, הדבר נתפס כתיקון זמני (שאכן נסגר בהמשך), קשה להתעלם מהתחושה שצפי הריביות הקצרות בטווח הבינוני והארוך משנה מעל הראש שלנו את כללי המשחק באג"ח. הרי אג"ח ממשלת ארה"ב מדורגת 3-4 רמות דירוג מעל אג"ח ממשלת ישראל, ומכאן מחיר הכסף לאורך כל עקום התשואות אמור להיות שם נמוך יותר. בפועל, המקום היחיד בו פער התשואות עדיין חיובי, הוא רק הטריטוריה הארוכה ביותר - 30 שנה. בטריטוריה ל-10 שנים הפער השלילי התרחב בצורה חדה בתקופה האחרונה, ואילו בזו הקצרה-בינונית - התרחב קלות. מה יכול להסביר את המגמה?

המצב הנוכחי יודע לייצר לנו סוג של מאזניים, דרכם ניתן לשקול את הכוחות המנוגדים שפועלים בכיוונים הפוכים ומשפיעים על תשואות האג"ח הארוכות. סוגיית פרמיית הסיכון של המדינה אמורה לגלם את המצב המאקרו כלכלי עד רמת ההסתברות לחדלות פרעון מתוך התמונה העדכנית לציפיות הריבית העתידית, יחס החוב תוצר, קצב האינפלציה ועוד. הנתונים האלה היו בעבר אלופי העולם במשקל כבד בכל הנוגע להשפעתם על תשואות החוב הארוכות, אך בכל הנוגע למצב הנוכחי באג"ח ל-10 שנים, יש להסתכל על התמונה דרך שלושה משתנים. הראשון הוא כאמור פרמיית הסיכון. קשה לקבוע שהתרחבות הפער השלילי בין התשואות נוצר מתוך ירידת פרמיית הסיכון של ישראל, כיוון שהמשקיעים הזרים הם אלה שמתמחרים את פרמיית הסיכון. המשקיע המקומי רואה באג"ח מדינת ישראל כאג"ח הבטוחה ביותר. בחדלות פרעון של חוב המדינה, ההחזקה שלנו באג"ח ממשלת ישראל, תהיה כנראה הצרה הקטנה ביותר שלנו. משקל המשקיעים הזרים מהווה חלק קטן משוק החוב הממשלתי והשפעתו קטנה, ומכאן משקל פרמיית הסיכון בהסבר הכולל נמוך.

המשתנה השני הוא שער החליפין. ההתחזקות המתמשכת של השקל, יצרה מצב שבו ההשקעה בחוב המדינה השקלי מלווה בפרמיה בגין סיכון המטבע. מבט על חוב ממשלת ישראל ל-10 שנים הנסחר בדולר, מציג פער תשואות חיובי למקבילה האמריקאית סביב 0.5%-0.6%, וגבוה בכ- 1.2% מהמקבילה השקלית. בצירוף ההנחה שהוצגה קודם על משקל הזרים הנמוך בשוק האג"ח כמו גם הציפיה שאולי מוגזמת (כבר מפחיד לחשוב כך) לייסוף 1.2% בשנה על-פני 9 שנים - כנראה הפרדת הכוחות בין תשואות החוב הארוכות מגיעות ממקום אחר - הביקוש וההיצע של ההשקעות השקליות. וזהו המשתנה השלישי.

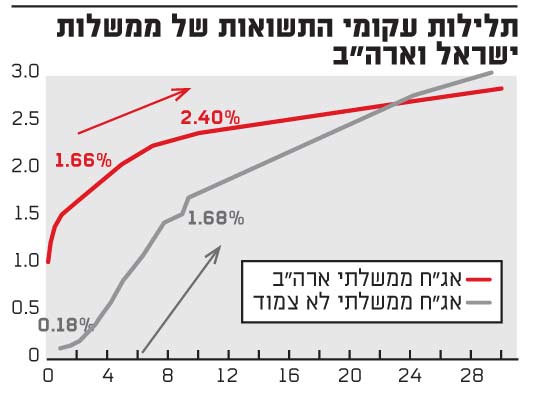

הסבירות להמשך הפרדת הכוחות

מאחר שהרוב המוחלט במסחר בשוק החוב המקומי מגיע מתיקים שקליים (מוסדיים, תאגידיים ופרטיים), אשר שימושם נקוב גם הוא בשקלים, על המשתנה השלישי אפשר להביט דרך גרף 2 המציב את שני עקומי התשואות (הישראלי ואמריקאי) אחד מעל השני. פער התשואות בין אג"ח ממשלת ישראל ל-10 שנים ובין זה לשנתיים, עומד על כ-1.5%. בהינתן העובדה שהריבית הקצרה אצלנו לא בדיוק מתחממת על הקווים ועושה קולות שהיא נכנסת למשחק, נראה שהעלייה בתשואות החוב הארוך פשוט מוגבלת מלמעלה. שמונה מכל עשרה אנשים ששאלתי אם היו מציעים להם עכשיו פיקדון בריבית שנתית של 3% למשך עשר שנים, ענו שבריבית הקצרה הקיימת, הם לוקחים את ההצעה בשתי ידיים.

עמוק במגירה האחורית, בתוך קלאפה בראש, זה נשמע להם כמו נדל"ן במרכז מאדים בחינם. ואז התחלתי לרדת בשאלת הפיקדון לכיוון 2.8%, 2.5% וכו', ובאיזה מקום הגעתי לאיזון בין אותם אלה שהיו לוקחים את הפיקדון המוצע, ובין אלה שהיו דוחים אותו. בהקבלה לשוק האג"ח, יש תקרה מסוימת עד כמה יכולות התשואות הארוכות לעלות לפני שיגיעו המשקיעים השקליים שיאזנו את ההיצעים ויגידו - עד לכאן, פה אנחנו קונים. הריבית הקצרה נמוכה מדי, ותישאר כך לטווח ארוך. בפערי תשואות כאלה נהיה מוכנים להגדיל את רכישות החוב הארוך. זה לא המצב בעקום החוב האמריקאי. הפער בין התשואה ל-10 שנים למקבילה לשנתיים הוא סביב 0.75% בלבד. וכשהריבית הקצרה במגמת עלייה, בנוסף לצפי העלאת הריבית, שנשאר כפי שהוא לפי הודעתה האחרונה של הנגידה (עליית ריבית בדצמבר נראית כמו עובדה מוגמרת), פוטנציאל עליית התשואה בחוב האמריקאי הארוך הרבה יותר גבוה מהמקבילה הישראלית. וכאשר, בהינתן נתוני המאקרו הקיימים, יש מצב בו עליית התשואות (הפסדי הון) של מדינה אחת מוגבלת יותר מעליית תשואות במדינת הבנצ'מרק, למעשה עולה הסבירות שהפרדת הכוחות תימשך, ויחד איתה הפערים השליליים.

תלילות עקומי

*** הכותב הוא מנכ"ל נוסטרו החלטות השקעה בע"מ, מלווה ועדות השקעה/כספים ודירקטוריונים בניהול ההשקעות הפיננסיות והריאליות. אין לראות בסקירה ובאמור בה תחליף לייעוץ השקעות כהגדרתו בחוק

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.