ההתייבשות של הבורסה בהיבט של שוק המניות, היא תופעה מתמשכת ויש לה סיבות רבות, אבל היא החמירה מאוד בשנים האחרונות בעקבות הכבדת המיסוי על שוק ההון, שהגדילה את אפליית המס לטובת שוק הנדל"ן, שלא לדבר על כך שאכיפת המס בפועל על שוק ההון היא קלה, ממוחשבת ואוטומטית, מה שלא כך לגבי שוק הנדל"ן. אין זה סוד שהרבה עשרות מיליארדים יצאו בשנים האחרונות משוק ההון לטובת השקעה בדירות וסייעו בכך לנסיקת מחיריהן, שהרי שוק המניות ושוק הנדל"ן פועלים ככלים שלובים. אין זה גם סוד שהרבה כסף שמגיע למשקיעים בשוק ההון, "שוכב" ברשות המסים, בעוד שהרבה כסף שמגיע לרשות המסים מהשכרת נדל"ן, נשאר בכיסי המשקיעים.

המדינה רואה לעצמה חובה להחזיר את הבורסה למעמדה המרכזי כצינור לגיוס הון באופן שיתרום לצמיחת המשק, והמדינה רואה לעצמה חובה להביא להורדת מחירי הדירות. המקום שבו נפגש המימוש של שתי המטרות האלה הוא המיסוי. שינויי מס יש בכוחם לסייע מאוד למדינה להגיע למימוש שתי המטרות החשובות האלה.

המדינה לא הרוויחה מהעלאת המס בבורסה

מעט היסטוריה: מה שהתחיל לפני יותר מעשור כמס בשיעור של 15% ריאלי ו-10% נומינלי, עלה בהמשך ל-20% ו-15% בהתאמה, ובעקבות מחאת קיץ 2011, המליצה ועדת טרכטנברג להעלות אותו ל-25% ו-15% בהתאמה, וכך אכן קרה.

אין ספק בכלל שהמהלך, שנעשה מטעמי נראות והשקטת הרחוב, היה סמלי, אבל כפי שקורה מפעם לפעם, מה שנראה כראוי ציבורית, אינו בהכרח גם נכון וחכם.

במקרה זה, העלאת שיעור המס לא הביאה שום תועלת, אבל לנזק היא גרמה גם גרמה.

לפי מחקר של בנק ישראל, המדינה "לא ראתה שקל" מהעלאת המס, אבל המהלך הזה פגע בבורסה בשני אופנים שמתנקזים לתוצאה אחת. הוא גרם לירידה במחזורי העסקאות בשוק המניות, ולפגיעה בתמחור הנכסים הפיננסיים - פעם אחת ישירות ופעם שנייה דרך ירידת מחזורי העסקאות, שמשמעותה פחות נזילות ופחות רצון של המשקיעים להשקיע במניות, אלא אם הם ייהנו מפרמיית אי-נזילות בדמות מחירים נמוכים.

ברגע שהתמחור נמוך, ברור שזה פוגע גם בנכונות של חברות "חדשות" להיכנס לבורסה, וזוהי הבעיה העיקרית.

יש לא מעט חסרונות מנקודת ראותם של בעלי שליטה להנפיק את החברות שלהם בבורסה, כמו למשל החשיפה של דוחותיהן הכספיים וסודות מסחריים שונים, למתחריהם. החסרונות האלה גברו מאוד בשנים האחרונות והחשיפה כיום היא לא רק כלכלית-עסקית, אלא גם מנהלית ומשפטית - היכולת לקבל החלטות ניהוליות, גובה השכר, חשיפה לאכיפה מנהלית ועוד. לכל אלה נוספה בעיית התמחור הנמוך, גם באופן אבסולוטי וגם באופן יחסי לשוקי מניות אחרים, מה שרלוונטי למשל במיוחד להיי-טק, שיש לו שווקים אלטרנטיביים. מעבר לכך, העלאת שיעור המס מ-20% ל-25% העמיקה את אפליית המס בין שוק הנדל"ן לבין שוק ההון באופן שעזר מאוד לניפוח מחירי הדירות, והנה נזק נוסף.

במחקר של בנק ישראל (רועי שטיין, אוגוסט 2015) נכתב: "העלאת שיעור המס השפיעה באופן מובהק על הרכבו של תיק הנכסים הכספיים בישראל ועל היקפו". ועוד: "אלה הערוצים העיקריים של השפעת המס על רווחי ההון ... יתר על כן, הציבור יעביר חלק מנכסיו וחסכונותיו לאפיקי השקעה הפטורים ממס באמצעות המשקיעים המוסדיים, וכן יסיט השקעות לאפיקים אחרים, שבהם שיעורי המס נמוכים יותר, כגון נדל"ן". ועוד: "בבחינת שיעור הגבייה האפקטיבי מהמיסוי על רווחי הון מנכסים פיננסיים סחירים, לא נמצא קשר חיובי בין העלאת שיעורי המס הסטטוטורי לבין שיעור הגבייה בפועל" (הדגשה שלי, צ.ס.).

יש כמובן גם יתרונות בלהיות חברה ציבורית, אבל במבחן התוצאה, וזה מה שקובע, העובדה היא שכיום בתפיסה הרווחת החסרונות עולים על היתרונות, שאם לא כן, היינו רואים הרבה יותר חברות בבורסה.

מה שעשוי לשנות את התמונה מן הקצה אל הקצה זה טיפול בנושא המס, שיש לו אחריות גדולה למצב הבורסה כיום, הן מבחינת המשקיעים והן מבחינת בעלי השליטה.

אם המדינה מבקשת אכן לעודד את הפעילות בבורסה כדי שתשמש פלטפורמה לכניסת חברות לבורסה, ומעוניינת להחליש את הפעילות בשוק הדיור כדי לבלום, ואחר כך להוריד את מחירי הדירות ולמנוע פיצוץ בועה עתידי שיסכן את יציבות המערכת הבנקאית והמשק, עליה לעשות שימוש נכון במערכת המיסוי, בדיוק כשם שהיא עושה זאת בתחומים אחרים, כמו מיסוי דיפרנציאלי לחברות על בסיס אזור פיתוח, ובדיוק כשם שהיא עושה זאת לעובדים בפריפריה לעומת המרכז.

אם מבקשים לעודד כניסת חברות חדשות לבורסה, נכון יהיה לייצר אפליית מס לטובת חברות ציבוריות לעומת חברות פרטיות על-ידי הקטנת שיעור המס על דיבידנדים בחברות אלה והשארת שיעור המס על חברות פרטיות במקומו.

אם מבקשים לעודד פעילות של משקיעים בבורסה כדי שהתמחור של מניות בבורסה יהיה נכון יותר וייתן עידוד נוסף לכניסת חברות לבורסה, צריך להוריד את שיעור מס רווח הון, שהעלאתו ממילא לא תרמה דבר לקופת המדינה.

זהו המהלך המנצח שישיג את כל המטרות שהמדינה מצהירה עליהן, הן בעידוד הצמיחה והן לגבי מחירי הדיור.

הצעתי: הורדת מס ועידוד החזקה לזמן רב

(א) הורדת שיעור מס רווח הון ריאלי מ-25% ל-15% והאחדתו עם המס הנומינלי של 15%.

המצב כיום הוא אנומלי, שכן מזה 3 שנים שהאינפלציה היא שלילית ויש פה הכבדה ניכרת של המס, שכן מעבר להעלאתו בשנים האחרונות, האינפלציה לא נותנת למשקיע שום הגנה, כי היא פשוט איננה. זהו מצב בלתי צודק בעליל. יתרה מזו, שיעור המס צריך להיות פונקציה של תקופת ההחזקה (ראה סעיף ה').

לחילופין, אם מבקשים בכל זאת לשמר שתי חלופות מס, ניתן להפחית את שיעור המס הריאלי מ-25% ל-18%, ואת שיעור המס הנומינלי מ-15% ל-12%.

(ב) הפחתת שיעור המס על דיבידנדים בחברה ציבורית לאותו שיעור מס שייקבע לרווח הון.

מהלך כזה, לא רק שיעודד בעלי שליטה להפוך את חברותיהם מפרטיות לציבוריות, אלא ישפר מאוד את הנזילות והכדאיות של השקעה במניות של חברות בינוניות וקטנות, שרמת הסחירות בהן כיום נמוכה, ובהתאם לכך גם התמחור שלהן נמוך.

(ג) הפחתת שיעור המס על בעלי שליטה של חברות פרטיות שיהפכו אותן לחברות ציבוריות, והפחתת שיעור המס על בעלי שליטה, שהם כבר כיום בעלים של חברות ציבוריות, וימכרו את מניותיהם לציבור הרחב.

זה לא סוד שאחת הבעיות הגדולות בבורסה היא חוסר נזילות, שפוגע כאמור בתמחור של המניות ובכניסת חברות חדשות. הצעד המוצע יפתור זאת, כיוון שהוא ייצור תמריץ למכור מניות בבורסה ויגדיל את כמות המניות למסחר בבורסה - הסחורה ה"צפה".

אפשר להגביל את ההטבה בשני אופנים:

ראשית, לתת אותה רק לבעלי שליטה שיפחיתו את שיעור שליטתם בחברה לפחות מ-60%.

שנית, לקבוע את סעיף ג' וגם את ב' כהוראת שעה ל-5 שנים, כדי שתהיה יכולת לאמוד את תוצאות המהלך, גם מבחינת השגת המטרה של צמיחת המשק וגיוסי הון, וגם מבחינת קופת המדינה.

(ד) השוואת הפטור ממס על רווח הון על השכרת נכס בנדל"ן העומד על 60 אלף שקל בשנה.

(ה) מעבר לאפליית המס הקיימת בין שוק ההון לבין שוק הנדל"ן, יש גם אפליה בתוך שוק ההון בין החוסכים בקופות גמל, קרנות פנסיה וכו' לבין חיסכון פיננסי בניירות ערך, תעודות סל וקרנות נאמנות.

הרצון של המדינה לתת הקלות/פטור במס לחוסכים לעת פנסיה הוא מובן וראוי, והיא עושה זאת במגוון של דרכים, כולל מתן הטבה במס (ניכוי וזיכוי) בעת הפקדת כספים. עם זאת, אין שום סיבה הגיונית להפלות בין המשקיע בקרנות נאמנות, בתעודות סל ובניירות ערך לבין המשקיע בקופות גמל, כאשר ובתנאי, שבכל המקרים החיסכון הוא לטווח הארוך, ויש סיבות מאוד הגיוניות לעודד השקעות לטווח ארוך.

בנוסף, אין סיבה שמעבר ממסלול למסלול בפוליסה פיננסית או בקופת גמל להשקעה, לא יהיה כרוך במס, בעוד שמעבר מקרן נאמנות אחת לרעותה ייחשב אירוע מס.

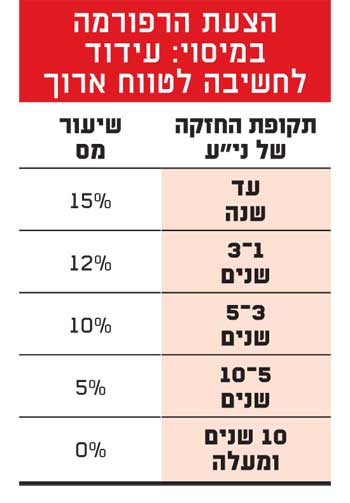

כנגזר מגישה זו, צריך לדעתי לקבוע שיעור מס שונה בהתאם לתקופת ההחזקה של ההשקעה: ככל שהיא ארוכה יותר, כך יורד שיעור המס. זה צריך להיות המבחן ולא כלי ההשקעה שבו משתמשים.

שיעור זה יעודד חשיבה לטווח ארוך והתוצאה שלה תהיה השקעה לטווח ארוך. זה בריא יותר לשוק ולחברות שנסחרות בו. זה משתלב עם התפישה שמעודדת חברות, בעליהן, מנכ"ליהן והדירקטוריונים שלהן לאמץ חשיבה ודפוסי פעולה הנותנים עדיפות לטווח הארוך - השבחת ערך החברה על-פני מיקסום רווחים לטווח קצר.

** הכותב הוא בעלי בית ההשקעות מיטב דש ויו"ר מיטב דש קרנות נאמנות בע"מ. אין לראות באמור מתן ייעוץ/שיווק השקעות והאמור אינו מהווה תחליף לייעוץ/שיווק השקעות המתחשב בנתונים ובצרכים המיוחדים של כל אדם

הצעת הרפורמה במיסוי עידוד לחשיבה לטווח ארוך

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.