חברת הנדל"ן הפולנית רוביג שהקים ומוביל הישראלי אוסקר כצנלסון, עשויה לעבור בקרוב לשליטתו של בנק ההשקעות האמריקאי גולדמן זאקס. כך עולה מהודעה שפרסמה רוביג בסוף השבוע, ולפיה מצאה משקיע אסטרטגי לחברה בדמות קרנות השקעה מקבוצת גולדמן זאקס, וזאת בתום הליך חיפוש שנמשך כשנתיים וחצי.

לפי הודעתה של רוביג, נחתם הסכם עם שתיים מקרנות ההשקעה של בנק ההשקעות, במסגרתו יגישו הקרנות הצעת רכש מלאה למניות רוביג לפי מחיר של 3.55 זלוטי למניה, המשקף לחברה שווי של כ-1.02 מיליארד זלוטי (כ-1 מיליארד שקל). ההצעה משקפת פרמיה של 12% ביחס למחיר המניה טרם פרסום ההצעה.

עוד עולה מההודעה כי ההסכם בין רוביג לקרנות של גולדמן זאקס נחתם לאחר בדיקת נאותות שביצעו הקרנות לחברה בחודשים האחרונים. השלמתה של הצעת הרכש תהיה מותנית בכמה תנאים, וביניהם אישור הרגולטור בפולין, היענות של לפחות 66% מבעלי המניות של רוביג להצעה, וכן החלטה מוקדמת של אסיפת בעלי המניות של החברה להתיר לקרנות למנות דירקטורים מטעמה לדירקטוריון במקרה שתרכוש לפחות 51% ממניותיה של רוביג.

רוביג שרדה את המשבר

רוביג עוסקת בהקמת בנייני מגורים בערים מרכזיות בפולין ומאז הקמתה בשנת 2000 כבר השלימה את הקמתן ומסירתן של אלפי יחידות דיור לרוכשים. החברה היוותה בעבר את זרוע הפעילות בפולין של חברת נאנט נדל"ן, כאשר שתיהן נכללו בקבוצת אולימפיה שנשלטה בידי כמה שותפים ובהם כצנלסון.

אולימפיה, שנסחרה בבורסת ת"א, הנפיקה ב-2006 את נאנט בבורסת לונדון לפי שווי של כ-840 מיליון שקל, ובמקביל גייסו שתי החברות מאות מיליוני שקלים בהנפקת אגרות חוב בת"א. ב-2008 פרץ המשבר הפיננסי העולמי, שהוביל למשבר כלכלי כבד במזרח אירופה. חברות נדל"ן שפעלו שם, ובהן חברות ישראליות רבות, ספגו מכה קשה ממשבר זה ונאלצו להתמודד עם חובות עתק שניטלו שנים אחדות קודם לכן לצורך רכישת קרקעות, אותן לא היה ניתן לממש מפאת הקיפאון בביקוש.

אולימפיה עצמה לא שרדה את המשבר והגיעה לפירוק לאחר שקרסה בעקבות השקעות כושלות במזרח אירופה, בעוד שנאנט הצליחה לפרוע את מלוא חובותיה למחזיקי האג"ח, אולם תוך מכירה של מלוא נכסיה וקיבוע הפסדים של עשרות אחוזים לבעלי מניותיה. חלק ניכר מנכסים אלו היו מניות רוביג שהוחזקו בידיה.

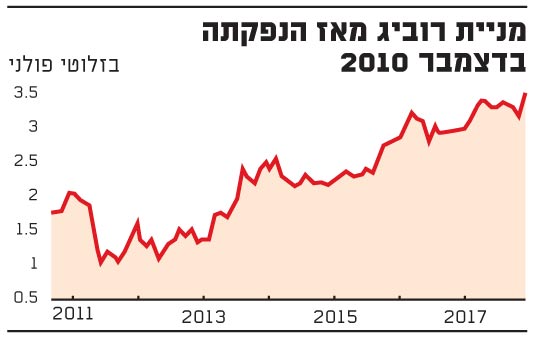

רוביג הצליחה לשרוד את המשבר ולהמשיך ולהתפתח בעקביות, בזכות הפגיעה הנמוכה יחסית שספגה הכלכלה הפולנית בתקופת המשבר. באוקטובר 2010 גייסה רוביג 78 מיליון זלוטי בהנפקה ראשונית של מניותיה בבורסת ורשה, שבוצעה במחיר של 2 זלוטי למניה ולפי שווי חברה של 515 מיליון זלוטי אחרי הכסף. בשנה הראשונה שלאחר ההנפקה איבדה מניית רוביג קרוב למחצית מערכה, אולם בהמשך היא חזרה להתאושש ותוך שלוש שנים מיום ההנפקה כבר הראתה תשואה חיובית למשקיעים.

רוביג היא כאמור חברת בניה למגורים וככזו היא מכירה בהכנסותיה ממכירת דירות בעת מסירתן. ב-2016 מסרה החברה 2,804 דירות ורשמה הכנסות של 517 מיליון זלוטי, ששיקפו עלייה של 7.6% בהשוואה ל-2015. עקב כך צמח הרווח הנקי ב-36.3% ל-109 מיליון זלוטי.

במחצית הראשונה של 2017 רשמה החברה רווח נקי של 28 מיליון זלוטי על הכנסות של 215 מיליון זלוטי, וזאת לאחר שמסרה במהלך התקופה 714 דירות. כיום עסוקה החברה בהקמתן של יותר מ-3,000 יחידות דיור, בעיקר בערים ורשה וגדנסק.

מניית רוביג מאז הנפקתה

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.