הרפובליקה הפדרלית של גרמניה היא אחת המדינות הגדולות והחשובות באירופה, הגובלת בתשע מדינות. גרמניה היא למעשה פדרציה, המורכבת מ-16 מדינות, שלכל אחת מהן עיר בירה ומוסדות שלטון משלה. הערים המרכזיות במדינה הן ברלין, מינכן, המבורג ופרנקפורט.

האוכלוסייה הגרמנית היא הגדולה ביבשת אירופה, ומונה 80.6 מיליון תושבים. עם זאת, קצב הגידול של האוכלוסייה הגרמנית מצוי בעשירון התחתון מבין מדינות העולם, והיא מתכווצת בשיעור שנתי של 0.16% - מה שעשוי להצדיק את מדיניות פתיחת השערים למהגרים, שיש ביכולתם לספק ידיים עובדות שיסייעו בהתמודדות עם האתגר הדמוגרפי.

היצואנית השלישית בגודלה בעולם

עם תוצר של כ-4 טריליון דולר נכון לסוף 2016, ניצבת הכלכלה הגרמנית כחמישית בגודלה בעולם והגדולה ביבשת אירופה. את התואר "מנוע הצמיחה של היבשת הישנה" קיבלה גרמניה הודות לכך שהיא אחראית לבדה לחמישית מהתוצר של האיחוד האירופי. בשנים האחרונות, בזמן שמדינות רבות בגוש האירו התמודדו עם אתגרים משמעותיים, שהתבטאו, בין השאר, בחוסר ודאות כלכלית, ניצבת הכלכלה הגרמנית כמודל של יציבות לגוש כולו.

גרמניה תפקדה כ"מבוגרת האחראית", שלקחה על עצמה את ההובלה בקבלת כל ההחלטות הקריטיות, ובראשן משברי החוב בשנים 2011-2012. בהחלטות אלה גרמניה הערימה קשיים על מדינות אירופה וכפתה עליהן משטרי צנע ורפורמות מרחיקות לכת.

אחת מנקודות החוזק המרכזיות של הכלכלה הגרמנית היא שמדובר באחת המדינות הפתוחות ביותר לסחר בינלאומי - היצואנית השלישית בגודלה בעולם. עם הסחורות המרכזיות שמיוצאות מגרמניה, ניתן למנות מכונות, רכבים, כימיקלים, ציוד לבית ועוד, כאשר שותפות הסחר המרכזיות של המדינה הן ארה"ב, צרפת, הולנד, סין ובריטניה.

ההתאוששות בביקוש העולמי בשנים האחרונות, בעיקר מצד סין וארה"ב, סייעה באופן טבעי להגדלת הביקושים ליצוא הגרמני. למעשה, חלקו של היצוא הגרמני מכלל היצוא של מדינות האיחוד הגיע ב-2017 לרמה של כ-70%, ובמבט על נתוני החשבון השוטף של הגרמנים ניתן גם לקבל מושג מדוע המטבע האירופי, שבו כמובן משתמשים הגרמנים, חזק לאורך השנים.

העודף בחשבון השוטף ב-2016 הסתכם ב-294 מיליארד דולר - העודף הגבוה בעולם, כ-100 מיליארד דולר מעל הכלכלה השנייה ברשימה, סין. גם באחוזי תוצר, העודף בחשבון השוטף של גרמניה הוא בלתי רגיל בכל קנה מידה, והגיע אשתקד לרמה של 8.3%.

מדד_DAX

הצמיחה הגיעה לקצב המהיר ביותר מאז 2011

שנת 2017 היא שנה נוספת שבה הכלכלה הגרמנית ממשיכה להפגין עוצמה, כאשר הצמיחה לרבעון השלישי של השנה עמדה על 3.2% במונחים שנתיים - הקצב המהיר ביותר מאז 2011. נתון זה לא אמור להפתיע, לאור הסביבה הכלכלית החזקה במדינה, שמקבלת ביטוי הן במדדי הסנטימנט - למשל, מדד ביטחון הצרכנים, השוהה סביב רמתו הגבוהה מאז המשבר הפיננסי העולמי, והן באינדיקטורים המאקרו-כלכליים, כמו שיעור האבטלה, שנמצא ברמת שפל היסטורית של 3.6%, והאינפלציה שטיפסה לרמה של 1.6% - שתי עשיריות מעל האינפלציה הממוצעת ב-20 השנים האחרונות.

כל אלה מלמדים אותנו כי הסביבה המאקרו-כלכלית בגרמניה שונה באופן מהותי משאר מדינות גוש האירו, וכאן באה לידי ביטוי הבעיה העיקרית של אירופה - שיש בה איחוד מוניטרי יחד עם עצמאות פיסקאלית של המדינות השונות.

עם נתונים מאקרו-כלכליים כמו שיש לגרמניה, סביבת הריבית בה היתה אמורה להיות כיום שונה באופן מהותי, ודומה הרבה יותר לארה"ב. עם זאת, המדיניות המוניטרית השוררת כיום באירופה, היא כזו שהרבה יותר מתאימה למדינות כמו יוון, פורטוגל ואיטליה.

למעשה, נטיית המדיניות המוניטרית היא לכיוון החוליות החלשות באיחוד. מאחר וההרחבה הכמותית באירופה צפויה להימשך עמוק אל תוך 2018, והריבית לא תעלה עוד זמן רב, נראה כי הכלכלה הגרמנית רק תמשיך להתחמם בשנה הקרובה.

התחממות שוק הנדל"ן כרוכה בסיכונים

השאלה המרכזית בהקשר הזה היא האם הכלכלה הגרמנית עשויה להתחמם יתר על המידה כתוצאה מהעיוות שנוצר, במסגרתו הבנק המרכזי האירופי (ECB) נאלץ להתאים את מדיניותו למדינות הפחות חזקות בגוש האירו. הנתונים מלמדים כי שוק הנדל"ן הגרמני, למשל, התחיל להתחמם מאוד בשנתיים האחרונות, כשקצב הגידול במחירי הבתים החדשים כמעט הכפיל את עצמו בהשוואה לשנים שקדמו להרחבה הכמותית והריבית האפסית.

בסביבה של משק "חם", שבו הלחצים האינפלציוניים מתחילים להתהוות, אבל הריבית נותרת אפסית (שלא לומר שלילית), הסיכון הפיננסי מתחיל לעלות - ובמיוחד בשוק הנדל"ן. ראיה לכך ניתן למצוא בתחזית האחרונה שפרסמו כלכלני OECD, שציינה כי על הרגולטור הגרמני לבחון הטלת מגבלות נוקשות יותר במקרה שבו קצב מחירי הבתים וקצב נטילת המשכנתאות ימשיכו להאיץ.

נראה כי רק הזמן יגיד אם הכלכלה הגדולה והיציבה באירופה עלולה להיגרר למשבר, לאור הסיכון שמייצר שוק הנדל"ן. זאת, כתוצאה מהמדיניות המוניטרית האולטרה-מרחיבה, שאינה מתאימה כלל לביצועי הכלכלה.

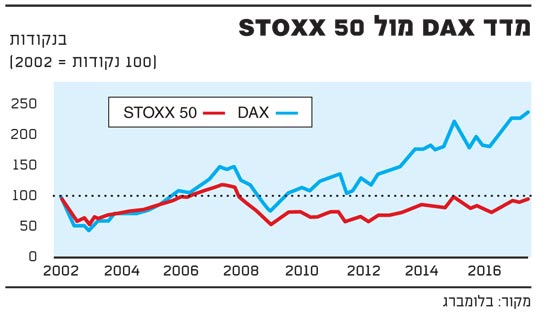

מה כל זה אומר על שוק המניות הגרמני? לאורך השנים, מדד DAX נוטה להניב תשואת יתר ביחס לשאר אירופה באופן עקבי, וזאת הודות לבריאות הכלכלה הגרמנית ועצם העובדה שגרמניה נחשבת להרבה יותר תחרותית בשווקים הגלובליים בהשוואה למדינות אירופה האחרות. במציאות הנוכחית, שבה הכלכלה הגרמנית מתחממת, אבל המדיניות המוניטרית נשארת מרחיבה מאוד, אנו מצפים שביצוע היתר של הכלכלה הגרמנית רק יימשך.

הכותבים הם אנליסט מערך מחקר ואסטרטגיה בבית ההשקעות פסגות ומנהלת מחלקת מחקר ברוקראז' בפסגות. אין באמור ייעוץ/שיווק השקעות ו/או תחליף לייעוץ/שיווק המתחשב בנתונים של כל אדם ו/או תחליף לשיקול דעתו של הקורא ואינו מהווה הצעה לרכישת ני"ע

מניה מומלצת: מרצדס

הכלכלה הגרמנית נשענת על תעשייה, ועל תעשייה כבדה בעיקר. עם התחומים שבהם בולטת גרמניה בייצור, נמנים מכניקה כבדה, מכשירי חשמל ותעשיית הרכב. אחת החברות המזוהות ביותר עם תעשיית הרכב הגרמנית היא מרצדס (Daimler AG, שסמל המניה שלה DAI GY).

מרצדס, שנוסדה בשנת 1926, מוכרת בעיקר מתחום רכבי היוקרה. ואולם, נוסף על ייצור רכבי יוקרה, מייצרת החברה גם אוטובוסים, משאיות וכלי רכב כבדים אחרים, והיא גם מספקת שירותי מימון ואשראי ללקוחותיה.

לאחר ששנים רבות הסתפקה החברה בנתח שוק עולמי בטווח שבין 2.5% ל-2.8%, בשנת 2015 חלה תפנית חיובית - ונתח השוק שלה עלה ליותר מ-3%, במקביל לעלייה שנרשמה בכלל בהיקף מכירות כלי הרכב בעולם.

מגמות אלה הובילו את המכירות בשנה שעברה לשיא כל הזמנים, וגם את הרווחים שייצרה החברה. ב-2016, הרווח התפעולי רשם עלייה של 12.5% והרווח הנקי צמח ב-16.5%, אף שבמכירות נרשמה צמיחה מתונה של 2.6%.

אחת הסיבות לעלייה החדה ברווחיות היא השינוי בתמהיל המכירות והעלייה המתונה יותר בהוצאות בהשוואה לצמיחה בהכנסות.

הרווח הגולמי שומר על יציבות בשנים האחרונות, אבל הרווח התפעולי של הקבוצה צמח ב-2015 ב-34% בהשוואה ל-2014, ושיעור הרווח הגיע לכדי 8.5% בהשוואה ל-7.2% ו-6.5%, בהתאמה, בשנתיים שלפני כן. ב-2016 נשמר שיעור הרווח הגבוה, והוא צפוי להישמר גם בשנים הבאות, לצד צמיחה מתונה בהיקף המכירות של החברה - צמיחה בשיעור חד-ספרתי בטווח הנמוך.

מרצדס מדווחת על חמישה מגזרי פעילות שונים, ובכולם, להוציא את תחום האוטובוסים, נרשמה צמיחה במכירות בחמש השנים האחרונות. בתחום כלי הרכב הפרטיים רשמה החברה צמיחה מצטברת של 55%; בתחום המשאיות צמיחה של 14%; בתחום כךח הרכב המסחריים צמיחה של 39%; באוטובוסים נרשמה ירידה קלה של 4.5%; ובתחום הפיננסי נרשמה עלייה חדה של 71%.

הסגמנט הבולט ביותר של החברה, המהווה 58% מפעילותה, הוא מגזר כלי הרכב, שצמח ב-6% ב-2016, לאחר צמיחה של יותר מ-13% בשנה שקדמה לה. הצמיחה הנאה שרושמת החברה, נשענת על צמיחה אורגנית, אבל גם על רכישות שהיא מבצעת. המגמה החיובית, שנמשכה במרבית הסגמנטים אל תוך 2016, צפויה להמשיך גם ב-2017, אם כי תחום הרכבים הכבדים עשוי להכביד מעט, ולקזז חלק מהצמיחה נוכח חולשה מסוימת שנרשמת בתחום זה בעולם.

השיפור שנרשם בתוצאות החברה בשנים האחרונות, עדיין לא בא לידי ביטוי בתמחור המניה. מניית החברה נסחרת במכפיל רווח נקי של 9 על הרווח ההיסטורי ו-7.5 על הרווח הצפוי לשנת 2017. המכפיל על היקף המכירות עומד על פחות מ-0.5 והמכפיל על התזרים התפעולי הוא 4. החברה מחלקת דיבידנדים מדי שנה, ובשנה החולפת תשואת הדיבידנד עמדה על כ-5%.

אחת הסיבות לתמחור הנמוך של המניה הוא המינוף הגבוה, שמעלה את הסיכון הטמון בהשקעה במניה, לצד פוטנציאל הצמיחה הנמוך במכירות וברווח. מנגד, קיים פוטנציאל להמשך גידול בהשקעות. בעיקרון, המלצה על חברה מסוג זה אינה טומנת בחובה עלייה חדה במניה, והיא נשענת בעיקר על תשואת דיבידנד נאה ויציבה לאורך זמן.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.