המשך הקיפאון בשוק הדיור ברבעון השלישי לא רק שלא משתקף בשורת ההכנסות של חברות הנדל"ן, אלא שמי שעיין בדוחות הכספיים שפרסמו בשבועות האחרונים יזמיות הנדל"ן לרבעון השלישי יכול היה לטעות שמדובר דווקא באחד הרבעונים החזקים אי פעם. רוב חברות הייזום הציגו הכנסות שיא, תוצאה של שיא במסירת דירות, זאת למרות המשך קיפאון בשוק הדיור.

שיכון ובינוי , למשל, מסרה מתחילת השנה 762 דירות בישראל, לעומת 398 דירות שנמסרו בתקופה המקבילה אשתקד. הרווח הגולמי של החברה שבשליטת שרי אריסון עמד על כ-166 מיליון שקל מתחילת השנה ועד סוף הרבעון השלישי, בהשוואה לרווח גולמי של כ-131 מיליון שקל בתקופה המקבילה אשתקד, עלייה של כ-27%.

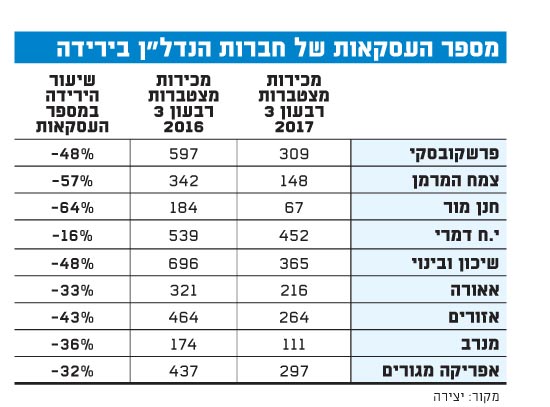

אך כצפוי, כאשר בוחנים את מספר העסקאות עולה תמונה הפוכה: בתשעת החודשים הראשונים של 2017 נמכרו 365 דירות, לעומת 696 דירות המקבילה אשתקד - ירידה של 48% במספר העסקאות. ברבעון השלישי המגמה מחריפה: שיכון ובינוי מכרה בכל הרבעון 108 דירות, מול 240 דירות בתקופה המקבילה אשתקד - ירידה של 55%.

אצל חנן מור התמונה דומה. החברה הציגה הכנסות ממכירת דירות על סך 49.2 מיליון שקל ברבעון השלישי, לעומת 39.9 מיליון שקל ברבעון המקביל אשתקד - עלייה חדה של 23%. וכאשר מסתכלים על מספר העסקאות ברבעון האחרון, מתברר כי החברה מכרה 18 דירות בלבד ברבעון השלישי של השנה, לעומת 43 דירות בתקופה המקבילה אשתקד - צניחה בשיעור של 58%.

הודות לתקן החשבונאי

המשך קיפאון, והכנסות שיא? בהחלט. לפי שעה, הדוחות של היזמים נהנים משיא במסירת דירות, שנובע בעיקרו ממכירות שיא של דירות בשנת 2015. לפי נתוני הלשכה המרכזית לסטטיסטיקה, בשנת 2015 נמכרו בישראל 31,600 דירות - לעומת 22,731 דירות שנה קודם לכן, מכירה של 30,000 דירות בשנת 2016 ורק 19,740 עסקאות למכירה ורכישת דירה מתחילת 2017 (שלושה רבעונים ראשונים).

גורם נוסף שעוזר לשורת ההכנסות הוא אימוץ מוקדם של התקן החשבונאי החדש 15IFRS (במקום תקן IAS 18). על פי התקן, יזמית יכולה להכיר בהכנסה בגין חוזים לאורך זמן עם קצב התקדמות הפרויקט, בשונה מהתקנים הקודמים שבהם ההכרה בהכנסה התרחשה רק במועד מסירת הדירה ללקוח. כלומר, היזמים מכירים גם בהכנסות מדירות שנמכרו בשנים קודמות ונמסרו בתקופת הדוח וגם בחלק מההכנסות בפרויקטים שבביצוע כעת, על פי קצב ההתקדמות.

השאלה הנשאלת היא איך תיראה שורת ההכנסות בתחילת 2019 אם הקיפאון ימשיך עוד כמה רבעונים נוספים, וחלק מההכנסות שאמורות היו להשתקף בעתיד כבר משתקפות בדוחות הנוכחיים. התשובה לכך היא שכנראה הרע עוד לפנינו.

גם הכלכלן הראשי של משרד האוצר פרסם בשבוע האחרון את סקירת הרבעון השלישי, שהצביעה על ירידה חדה ברכישת דירות חדשות. סך הדירות שנרכשו כולל במסגרת מחיר למשתכן, עמד על 6,900 דירות, ירידה של 17% בהשוואה לרבעון המקביל אשתקד. בניכוי מכירות מחיר למשתכן (כ-1,400 דירות) התעצם שיעור הירידה ל-29%, בהמשך לירידה בשיעורים של 30% ומעלה מאז הרבעון הרביעי של 2016.

מבצע של שיכון ובינוי / צילום: דרור מרמור

הכלכלן הראשי יואל נווה מציין כי הירידה החדה במכירת דירות חדשות הביאה לירידה חדה בתזרים המזומנים של הקבלנים, "שעשויה לתמרץ את הקבלנים למכור את הדירות ש'על המדף', גם אם במחירים יורדים". זאת, הוא מדגיש, הן כדי לשרת את החוב למערכת הבנקאית ולמוסדיים והן כדי לפנות מקורות לשיווקם של פרויקטים חדשים.

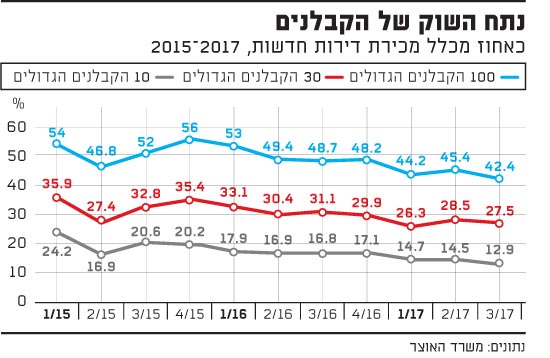

ניתוח מכירות הקבלנים מלמד כי בדומה לרבעונים הקודמים, הירידה במכירות של עשרת הקבלנים הגדולים היתה גדולה יותר מיתר הקבלנים. משקלם בסך מכירת דירות חדשות ב"מחירי שוק" ירד לשיעור של 12%% בלבד, הנתון הנמוך ביותר לפחות מאז תחילת 2015.

לדברי האוצר, "ממצא זה עשוי להיות מוסבר, לפחות בחלקו, בגמישות מחירים נמוכה יותר של הקבלנים הגדולים, על רקע הרווחים הגבוהים שצברו בשנים האחרונות. בנוסף ייתכן שאותם קבלנים גדולים נהנים מעלויות מימון נמוכות יותר ביחס ליתר הקבלנים".

מספר העסקאות של חברות הנדלן בירידה

כסף זול וזמין

ואחרי שכל זאת נאמר וגם אם הקיפאון ימשיך שנה נוספת, ליזמים יש דרכים נוספות לשרוד במצב הזה לתקופה ארוכה נוספת. ולא רק בזכות עודפי השומנים שהם צברו בשנים הטובות (ראו נתוני ההכנסות גם בדוחות האחרונים).

מעל הכל, ריבית בנק ישראל עדיין עומדת על רמת שפל של 0.1%. מעבר לכך שהריבית הנמוכה מאפשרת ליזמים לגייס חוב זול, הריבית היא המשפיעה העיקרית על מחירי הדיור. כל עוד הריבית נמוכה, כסף ימשיך לזרום לשוק הנדל"ן והיזמים יוכלו לומר בביטחון מלא שהקונים יחזרו לשוק והביקוש יתפרץ שוב.

מעבר לכך, במערכת הבנקאית אנו רואים אמנם צעדים להקטנת חשיפה לנדל"ן מגורים, אך שוק ההון עדיין אדיש. הריבית הנמוכה והחיפוש הנואש אחר השקעות שיניבו תשואה מתמרצים עדיין את הגופים בשוק ליטול סיכונים. שוק ההון עדיין מייצר קרקע פורייה לגיוס חוב, ומנהלי השקעות רבים אינם חוששים לרכוש אגרות חוב יותר מסוכנות, בתמורה לפיצוי בתשואה שאמורה לייצר רווחי הון.

דרך נוספת שמשפרת את פרופיל הסיכון הפיננסי של החברות היא הנפקת הון מניות, דרך שמאפשרת לחברות גם להקטין את המינוף.

דוגמא לכך מספקת חברת אאורה, שבחודש ספטמבר הנפיקה הון בסך 103 מיליון שקל ויחס המינוף של החברה (חוב אל מול חוב והון עצמי) ירד ל-70% לעומת יחס מינוף של 78% בשנת 2016, מה שגם הביא להעלאת הדירוג של החברה על ידי חברת P&S מעלות מ-BBB ל-+BBB.

ובאותו עניין, חשוב לזכור שחברות הדירוג בשלב זה אדישות לקיפאון בשוק הדיור. הנדל"ן היזמי נחשב לענף בעל סיכון גבוה במהותו, המושפע מגורמים כגון שיעור ההכנסה הפנויה, שיעור האבטלה, נתוני צמיחה ויכולת נטילת משכנתאות של הציבור. נכון להיום, נתוני המאקרו הטובים של ישראל תומכים בדירוגים כמו שהם. במקביל, נתוני המיקרו שמשפיעים על הדירוג הם בעיקר רמות המינוף של החברות ורמת הנזילות, שמצביעה על יכולת החברות ליצור תזרים מזומנים שוטף מהפרויקטים. אנו רואים כי לעת עתה, רוב חברות הייזום מצליחות לשמור על רמות המינוף שלהן. כמו כן, עדיין לא משתקפת הרעה משמעותית בתזרים המזומנים ברבעון השלישי (חרף הכרזות משרד האוצר). לכן, כאשר חברות הדירוג אדישות, גם שוק ההון אדיש והדירוג מאפשר לגופים המוסדיים להמשיך לקנות אג"ח של חברות ייזום נדל"ן.

בשולי הדברים נזכיר כי חברות הדירוג הוכיחו פעם אחר פעם, אם במשבר הסאב-פריים, בדירוג האג"ח של IDB ובמקרים רבים אחרים, שהורדת הדירוג מגיעה אחרי שהסוסים ברחו מהאורווה.

ומלבד הגישה הנוחה לשוק ההון, גם תוכנית מחיר למשתכן - שהיא אחד הגורמים העיקרים לקיפאון בשוק - היא גורם שיכול לאושש את התזרים של חברות הנדל"ן. השתתפות במכרזי מחיר למשתכן, גם אם מדובר בשולי רווח נמוכים, מאפשרת ליזמים שמשתתפים בתוכנית להגיע למספר עסקאות מספק, שיעזור להם לייצר תזרים גם לשנים הבאות.

בהונג-קונג זה נגמר בצניחה של 70%

המצב השורר בישראל מזכיר תהליכים שהתרחשו בעת משבר הנדל"ן בהונג-קונג, ערב המשבר שפרץ ב-1997 והביא לירידה של כ-70% במחירי הנכסים ולמיתון של שש שנים.

מתחילת שנות ה-90 ועד אמצע שנת 1997, שוק הנדל"ן בהונג-קונג רץ קדימה. כלכלת הונג-קונג אופיינה בצמיחה גבוהה (7%-8%) ובאחוזי אבטלה נמוכים. כמו כן, היה מחסור בשטחים לבנייה ובשילוב הגירה משמעותית מסין, נוצר מחסור כרוני בדירות. בנוסף, בשנת 1983 המטבע המקומי בהונג-קונג והריבית הוצמדו לדולר האמריקאי ולריבית הפד בארה"ב (1 דולר אמריקאי = 7.85 דולר הונג-קונגי), כך שהכלכלה שצמחה בקצב של 8% לשנה היתה צמודה לריבית של מדינה שצומחת 4% לשנה. וכמו בישראל, הממשל בהונג-קונג הבין שהוא חייב להתערב בשוק, על מנת לאפשר דיור לאזרח הממוצע.

ומכיוון שלממשל לא היתה שליטה על הריבית, ההתערבות התמקדה בהגבלת יחס חוב לערך הנכס (LTV) בהדרגה ל-70% (דומה לישראל). כל התערבות כזו האטה את כמות העסקאות למספר שבועות, ותגובת היזמים היתה הקטנת היצע.

התערבות נוספת נקראה Home Ownership Scheme) HOS) - תוכנית דיור מסובסד לזכאים. בתרגום לעברית, מדובר במעין גרסה של מחיר למשתכן. התוכנית החלה בשנת 1997 עם 85 אלף יח"ד לזכאים, לפי קריטריונים שקבע הממשל. באמצע 1997 היתה זו הירידה החדה בבאט התאילנדי ששימשה טריגר והציתה משבר שהתפשט בכל אסיה. בהונג-קונג הריבית על ההלוואות נסקה לשחקים, האבטלה עלתה, והיזמים ניסו להיפטר מהמלאי בכל מחיר. תגובת שרשרת זו הביאה לצניחת מחירים ולכניסה למיתון שנמשך כאמור 6 שנים.

בניגוד למשברי נדל"ן אחרים, בהונג-קונג אף בנק לא פשט רגל הודות לשמירת יחס ה-LTV ברמה מקסימלית של 70%.

האם זה יכול לקרות גם פה? בניגוד לממשל בהונג-קונג, שהיה ללא כלים מוניטריים לשליטה בריבית, לישראל יש שליטה על הריבית.

ליזמים בארץ אין כלים לשרוד את המשבר אם יבוא, אולם מספיק גורמים מבינים שמצב כזה לא יהיה טוב לאף אחד - לא ליזמים ולא לזוגות צעירים. בסופו של יום, משרד האוצר ובנק ישראל מחזיקים בכלים להתמודד עם בועת הנדל"ן, ויפה שעה אחת קודם.

נתח השוק של הקבלנים

הכותב הוא אנליסט ומנהל השקעות בבית ההשקעות יצירה

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.