"בנק אגוד אינו בנק מחולל תחרות. הוא אינו חדשני ויעיל. זהו בנק ותיק בשוק, עם חלק שוק קטן, אשר גם הולך ויורד עם הזמן. אין לו תמריץ כלכלי להיכנס לסדרה של הורדות מחירים בשוק. במקרה שתהיה ירידה שכזו, בנק אגוד יהיה מהראשונים שיעבור להפסד, שכן הרווחיות שלו נמוכה ביחס לענף", כך כותב פרופ' חיים פרשטמן, שנשכר מטעם בעלי השליטה בבנק אגוד להכין חוות דעת לרשות ההגבלים בנושא המיזוג עם מזרחי טפחות.

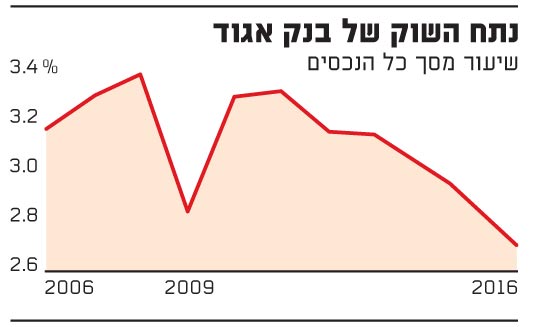

מחוות דעת זו, שהגיעה לידי "גלובס", עולה כי היועץ של בעלי השליטה בבנק חושב למעשה כי המהלך המרכזי של אגוד בשנים האחרון, בדמות "חשבון עו"ש הפוך", הוא לא יותר מצעד שיווקי. "זו מעטפת שיווקית להטבות שגרתיות שנתנו הבנקים ללקוחות חדשים, הרבה לפני השקת התוכנית. שווי ההטבה הוא כ-1,500 שקל, בדומה לשווי הטבות שניתנות בבנקים אחרים", כותב פרשטמן. "למרות האסטרטגיה הזו, חלק השוק של בנק אגוד לא עלה בתקופה האמורה, ואף ירד", הוא מוסיף.

פרשטמן מסביר מדוע בנק אגוד אינו מחולל תחרות בשוק הבנקאות: "בדרך כלל הפירמות מחוללות התחרות הן פירמות חדשות הנכנסות לשוק ונהנות ממבנה הוצאות נמוך וגמיש, שמאפשר להן לאמץ את אותן האסטרטגיות", הוא כותב. "מצד שני המיזוג עם מזרחי עשוי לעזור למזרחי בתחרות עם שני הבנקים הגדולים. יש הבדל מהותי אם פועלים בשוק שניים או שלושה בנקים גדולים. בשוק הבנקאות, שבו יש יתרונות מהותיים לגודל, צריך להסתכל לא רק על מבנה השוק הכולל אלא גם על מבנה השוק ביחס לבנקים הגדולים".

המשוכה העיקרית - רשות ההגבלים

מסמך זה הוא חלק מהתקדמות הצדדים בעסקה למיזוגם. ל"גלובס" נודע כי בשבוע האחרון הגישו הצדדים לרשות ההגבלים בקשה רשמית למיזוג ביניהם. אישור רשות ההגבלים לעסקה היא כרגע המשוכה המרכזית בדרך למיזוג. לפי הערכות, השפעת המערכת הפוליטית על העסקה פחתה, לאחר שאתמול שר האוצר משה כחלון ונגידת בנק ישראל קרנית פלוג הגיעו להסכמות בנושאים אחרים הקשורים לתחרות במערכת הבנקאית. בעקבות זאת, בסביבת האוצר מעריכים שהתנגדות כחלון וגורמים נוספים באוצר לעסקה תישאר ברמת ההצהרה.

משכך, הכדור עובר לרשות ההגבלים העסקיים, שכן בנק ישראל כבר הודיע על תמיכה במיזוג. כדי לשכנע את אנשי הרשות כי אין חשש לפגיעה בתחרות במערכת הבנקאית בעקבות המיזוג, הצדדים גם שכרו מומחים בתחום הגבלים עסקיים ומיזוגים. מזרחי טפחות שכר את מנחם פרלמן, שהיה בתחילת העשור הקודם הכלכלן הראשי של הרשות. פרלמן עוסק כיועץ המיזוגים, רגולציה ופיקוח מחירים. בעלי השליטה באגוד (שלמה אליהו, משפחות רוטלוי ומנור ויעל אלמוג זכאי) שכרו את שירותיו של פרופ' פרשטמן, המתמחה בהגבלים עסקיים.

מזרחי טפחות גם שכר את משרד רואי החשבון PWC שיכין לו הערכת שווי לקראת המיזוג. כחלק מההסכם נקבע כי מזרחי מוכן לרכוש את אגוד לפי מכפיל הון של 0.6, המשקף שווי של 1.4 מיליארד שקל. אולם ההתחייבות לסכום זה כפופה להערכת שווי שתצדיק זאת, שצריכה להתבצע בתוך כחודש וחצי.

באשר לנימוקים מול רשות ההגבלים לאשר את המיזוג, צפויים במזרחי להדגיש כי המיזוג יאפשר להם להתחרות טוב יותר מול הבנקים הגדולים, בעיקר בכל הקשור בתחום האשראי לעסקים - תחום שבבנק סימנו כאסטרטגי.

באשר לתחום המשכנתאות, מבחינת מזרחי המיזוג עם אגוד לא אמור להוות שינוי. אמנם החשיפה לפעילות זו תגדל בשל תיק המשכנתאות של אגוד שייקלט בבנק, אבל בניגוד לתחום האשראי העסקי, במקרה הזה מזרחי לא מתכוון להגדיל פעילות עתידית בתחום המשכנתאות, אלא לשמור על נתח השוק הנוכחי במתן משכנתאות חדשות, העומד על כ-35%.

נתח השוק של בנק אגוד

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.