סוף דצמבר הגיע, ועמו העת לסיכומים של השנה שחלפה והערכות לגבי זו שבפתח. כמו בכל שנה, גם הפעם ברור לנו לגמרי שקשה עד בלתי אפשרי להגיד כיצד תיראה שנת 2018 בשוקי המניות בעולם. זה אולי נשמע כמו קלישאה, אבל אחד הדברים שלמדנו ב-2017 הוא שגם אם נדע להעריך בהסתברות גבוהה את קיומם של אירועים כלכליים מהותיים, הרי שהשפעתם על השווקים יכולה להיות הפוכה ממה שהיינו אמורים לחשוב.

ב-2017 עלתה, למשל, הריבית בארה"ב שלוש פעמים, בדיוק לפי הערכות בכירי הפדרל ריזרב (פד), אבל בניגוד לציפיות המשקיעים, שהימרו על שתי העלאות או אף פחות מכך. למרות זאת, הדולר נחלש ביותר מ-9% והתשואה על האג"ח של ממשלת ארה"ב ל-10 שנים נותרה כמעט ללא שינוי, כשהפד ממשיך לאותת בתחזיותיו על שלוש העלאות נוספות של הריבית גם ב-2018.

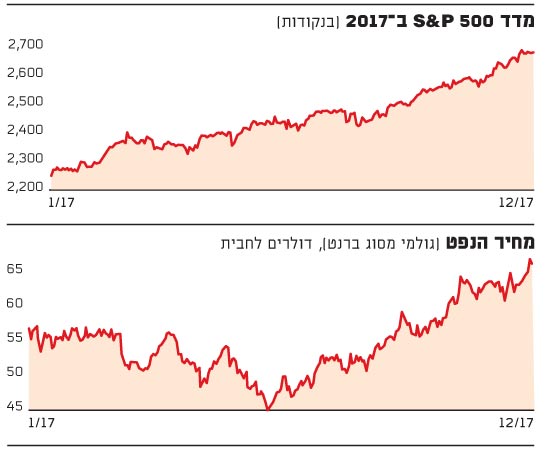

נוסף על כך, הנפט הגולמי האמריקאי התחזק ב-11% ב-2017, ומחירו של הנפט מהים הצפוני (ברנט) עלה בשיעור גבוה עוד יותר, של 17%, ולמרות זאת, לא נרשמה כל השפעה שלילית על שוקי המניות. להפך, השוק ראה בעלייה זו תוצאה ישירה לשיפור בביקוש העולמי, שמקורו בצמיחת הכלכלות הגדולות ופעילותן התעשייתית.

מדד S&P 500

גולדמן זאקס צופה גידול בצמיחה בשנה הקרובה

כך הפכה לה 2017 לשנה כמעט משעממת. המניות בארה"ב כבשו בעקביות שיאים חדשים, תוך טיפוס כלפי מעלה בקו כמעט לינארי, ואת השנה כולה מסיימים מדדי המניות המובילים נאסד"ק, דאו ג'ונס ו-S&P 500 עם עליות של 29%, 25% ו-20%, בהתאמה.

גם ביפן ובשווקים המתעוררים המרכזיים נרשמו השנה עליות דו-ספרתיות של 20% ויותר, עם מעט מאוד מהמורות בדרך, בשעה שאירופה קרטעה מעט מאחור, אם כי גם היא סיפקה תשואה חיובית של בין 5% ל-15% במדדים המובילים השונים.

עם זאת, התנודתיות האפסית שאפיינה את 2017, וייחדה אותה מרוב השנים האחרונות, כנראה איננה יכולה להימשך לאורך זמן. הראלי הארוך בשווקים, שהתחיל בבחירתו של דונלד טראמפ לנשיא ארה"ב בנובמבר 2016, עדיין לא חווה מימוש מהותי, שבו נופלים המדדים בכ-10% בתוך ימים בודדים.

מימוש כזה חייב כנראה להגיע, ולדעת אסטרטגים רבים הוא עשוי להגיע כבר במחצית הראשונה של השנה. רבים אמנם מאמינים כי, בסופו של דבר, גם 2018 תיזכר כשנה חיובית בשווקים, אבל אם יחוו המשקיעים מימוש חריף, הרי שהמדדים המובילים יתקשו להציג שנה נוספת של עלייה דו-ספרתית. בבנק אוף אמריקה מריל לינץ', למשל, העריכו באחרונה כי מדד S&P 500 יסיים את 2018 סביב רמה של 2,800 נקודות, המשקפת עלייה של כ-5% בלבד לעומת רמתו הנוכחית.

משום כך, ניתן להעריך בזהירות כי 2018 תהיה שונה בהרבה מקודמתה. באותה מידה, ברור כיום לחלוטין ש-2017 הייתה שונה לחלוטין משנת 2007, אף שגם לפני עשור טיפסו שוקי המניות לשיא. כך שכל ניסיון להשוות בין שנת השיא של אז ושנת המשבר שהגיעה לאחריה, עם השנה שזה עתה מסתיימת ועם זו שמתחילה, מתברר לפי שעה כמאולץ לגמרי.

אז מה בכל זאת ניתן להגיד על 2018? ובכן, העולם נכנס אליה עם מומנטום כלכלי חיובי. בגולדמן זאקס, למשל, העריכו באחרונה כי בעוד ש-2017 אמורה להסתיים עם צמיחה של 3.7% בתמ"ג הגלובלי, הרי שב-2018 יגדל קצב הצמיחה ל-4%.

"לראשונה מאז 2010 הכלכלה העולמית מציגה ביצועי יתר ביחס לרוב התחזיות, ואנו מצפים כי החוסן הזה יימשך", כתבו כלכלני גולדמן זאקס. לדבריהם, לחוסן זה יש הפעם בסיס רחב, והוא כולל את מרבית הכלכלות המתקדמות והמתעוררות.

עניין זה לבדו אמור להוות פקטור חיובי לשוקי המניות, אלא שעם הערכה זו יש להתנהל בזהירות רבה. הסיבה העיקרית לכך היא שהשוק כבר רשם ראלי מהותי ב-2017, ושראלי זה הושפע, בין השאר, מציפייה מוקדמת להתחזקות הכלכלה העולמית ולצמיחת רווחי החברות גם בשנה הבאה. כך שייתכן כי חלק משמעותי מהשיפור הצפוי ב-2018 כבר מתומחר כיום בשווקים.

אז מה צפוי לקרות בשנה הקרובה, מלבד מימוש אחד או יותר ועלייה ברף התנודתיות? כנראה שגם עלייה מסוימת באינפלציה. בגולדמן זאקס, למשל, מעריכים כי העלייה המחודשת במחירי הסחורות בעולם תקבל בשנה הקרובה ביטוי גם בנתוני האינפלציה. אם כך אכן יקרה, הרי שבארה"ב תמשיך הריבית לעלות גם ב-2018, וכמוה ינהגו גם מדינות מתעוררות רבות, שיבקשו לצנן את כלכלותיהן במטרה למנוע התחממות יתר.

נכון להיום, בכירי הפד צופים בממוצע שלוש העלאות ריבית ב-2018 (כפי שקרה ב-2017), בעוד החוזים העתידיים על גובה הריבית בעוד שנה מעניקים הסתברות גבוהה יותר לשתי העלאות בלבד. עם זאת, עלייה מהירה יותר באינפלציה עלולה להוביל לארבע העלאות ריבית בשנה, ועל המשקיעים, בשוקי האג"ח והמטבעות בעיקר, להיערך גם לאפשרות זו.

בנק אוף אמריקה שורי על מניות ודובי על אג"ח

במריל לינץ' בנק אוף אמריקה מדגישים כי העלאת ריבית מהירה בארה"ב, והתחזקות הדולר בעקבותיה, גם תבלום את המומנטום החיובי בשוקי המניות של הכלכלות המתעוררות. למרות זאת, אסטרטגיית ההשקעות הגולבלית שלהם גורסת כי 2018 אמורה להיות השנה השביעית ברציפות, שבה יציג האפיק המנייתי תשואת יתר ביחס לאפיק האג"חי. "בנק אוף אמריקה מריל לינץ' שורי על מניות, דובי על אג"ח, שורי על הדולר האמריקאי ושורי גם על התנודתיות", נכתב בסקירה שפרסם באחרונה הבנק.

ואי אפשר בלי התייחסות לנשיא טראמפ, שבשנתו הראשונה בתפקיד נכשל בניסיונו לבטל את הרפורמה בביטוחי הבריאות של קודמו בתפקיד, ברק אובמה, אבל הצליח החודש להשלים את רפורמת המס הגדולה שהבטיח לבוחריו. רפורמה זו כללה הפחתה של מס החברות מ-35% ל-21%, ריווח מדרגות המס למשקי הבית ומתן הקלות נוספות.

רפורמה זו היא שהעניקה חלק מ"הדלק" לשוקי המניות ב-2017, ולהערכת כלכלני הראל ביטוח, צפויה להגדיל את הגירעון התקציבי בארה"ב, להאיץ את קצב הצמיחה שם לרמה של 2.5%-3% ולדחוף לעלייה באינפלציה.

אלא שמעבר לכך, אישור הרפורמה במס יפנה את הממשל האמריקאי לעסוק בנושא מהותי אחר ב-2018, שטרם ידוע מהו. לנושא המרכזי שייבחר בידי הממשל, עשויה להיות גם כן השפעה לא ידועה על שוקי המניות בשנה הקרובה, וזה בלי להזכיר שבנובמבר ייערכו בחירות אמצע הקדנציה בקונגרס, והפסד הרוב של הרפובליקנים בסנאט או בבית הנבחרים עשוי להתקבל בוול סטריט באכזבה רבה.

הסיכום השנתי של שוקי ההון בעולם ב"גלובס" מדצמבר 2016

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.