למרות העלאת הריבית האחרונה בשוק האמריקאי, רמות הריבית הנמוכות גם בארה"ב וגם ביתר מרבית מדינות העולם והיעדר אלטרנטיבות השקעה, תמכו בסיכום שנה מוצלח בשווקים רבים, בארה"ב, באירופה ובאסיה, כשבעליות השערים שהגיעו לרמות דו-ספרתיות בחלק מהבורסות הגדולות תמכו גם סימנים חיוביים שעלו מנתוני הפעילות הכלכלית.

בעניין זה, הבורסה בישראל מציגה תמונה מורכבת יותר, עם תשואת חסר במדד ת"א 35, שהסתפק בעלייה שנתית מינורית של כ-2% בלבד, ולעומתו בולט מדד ת"א 90, שקפץ השנה בכ-20%.

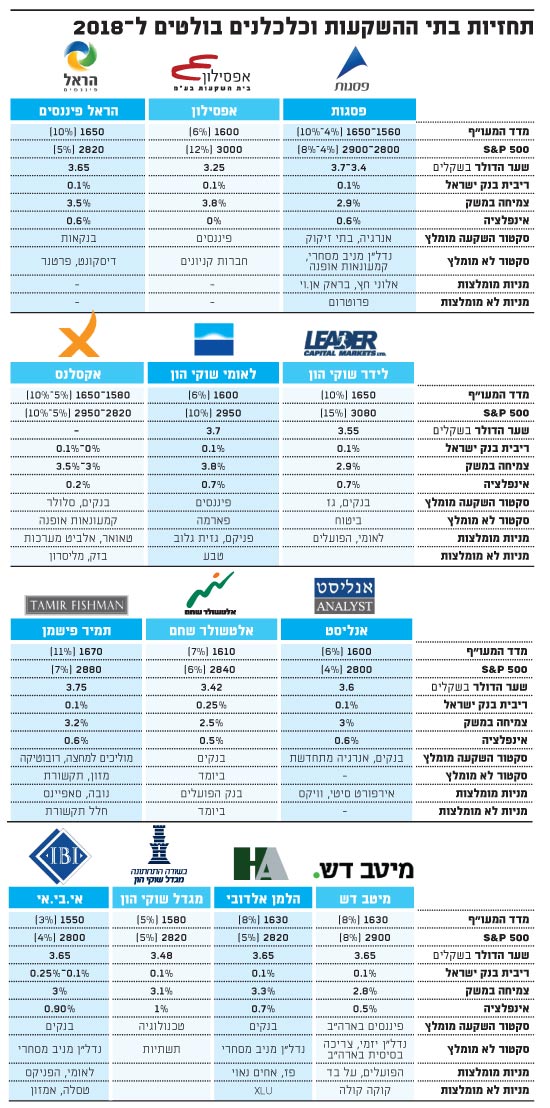

על רקע נתונים אלה, משדרים הכלכלנים והאנליסטים של בתי ההשקעות הבולטים בישראל אופטימיות בנוגע לצפוי לנו בשווקים ב-2018 - בדומה לגישה שהפגינו בתחזיות גם בשנתיים הקודמות (2017-2016).

אופטימיות זו באה לידי ביטוי בצפי לתשואות חיוביות שיניבו המדדים המובילים הן בשוק המקומי והן בזה האמריקאי, וגם בזירת המאקרו המקומית עם צפי לצמיחה של יותר מ-3% שיציג המשק המקומי. זאת לצד המשך קצב אינפלציה נמוך וריבית אפסית.

אלה המספרים הבולטים העולים משקלול התחזיות של הגופים הבולטים בשוק המקומי לקראת 2018.

1617 נקודות - זוהי בממוצע הרמה בה צפוי לסכם מדד ת"א 35 את השנה הבאה, רמה המשקפת עלייה של כ-7% ביחס לרמתו הבוקר, שעמדה על כ-1505 נקודות.

בצד האופטימי בולטים בין היתר הראל פיננסים, לידר שוקי הון ואלומות, החוזים טיפוס שנתי של כ-10% בת"א 35, לרמה של כ-1,650, נקודות.

כמה גופים נוספים צופים עלייה שנתית בטווח של כ-5%-10% במדד המוביל של הבורסה, בהם מור בית השקעות, שם מציינים כי "אנו אופטימיים יחסית בנוגע לשוק המניות המקומי, בין היתר בשל עדכון המדדים בפברואר, שצפוי להביא להקטנת מרכיב הפארמה במדד. להערכתנו, עדכון המדד יגדיל את החשיפה לכלכלה הישראלית הצומחת ונתמך בצריכה פרטית חיובית".

בצד הפסימי של התחזיות בנוגע לת"א 35 נמצא בית ההשקעות אי.בי.אי, המעריך כי בשנה הבאה המדד יוסיף לערכו כ-3% בלבד, לרמה של כ-1,550 נקודות.

באי.בי.אי מעריכים כי "2018 תהיה שנה משופרת לכלכלה העולמית, תהליך שיגרור עלייה בסביבת האינפלציה והריביות בעולם". יחד עם זאת מוסיפים שם כי "מכיוון שהתמחור הנוכחי בשווקים נשען על התמהיל האופטימלי שנרשם בשנים האחרונות, כלומר צמיחה ללא אינפלציה, התממשות התרחיש שלנו ל-2018 תוביל לתשואות מתונות יותר של האפיק המנייתי בשנה הקרובה".

7% הוא שיעור העלייה הממוצע אותו צופים הכלכלנים והאנליסטים שיציג מדד ה-S&P 500 האמריקאי בסיכום שנתי, לרמה של כ-2,880 נקודות, לעומת רמתו הנוכחית של כ-2,685.

גם בפרמטר הזה בולטת האופטימיות של לידר שוקי הון, החוזה קפיצה של כ-15% במדד, וקצת אחריו אפסילון, החוזה עלייה של 12% - עליות המשקפות ל-S&P 500 רמה של 3,000 נקודות וצפונה לכך.

באפסילון סבורים כי "רפורמת המס בארה"ב מהווה גם את הסיכוי וגם את הסיכון לשוק ההון בשנת 2018. הסיכון לשוק ההון נובע מן האפשרות שהכלכלה בארה"ב תתחמם יותר מדי וייווצרו לחצי שכר ואינפלציה. במצב כזה, ייאלץ הפד להעלות את הריבית מהר יותר משהשוק מעריך, וההשפעה עלולה להיות שלילית, הן על אפיק המניות והן על אפיק האג"ח".

כמה גופים נוספים חוזים למדד האמריקאי עלייה שנתית דו-ספרתית של כ-10%, בהם פעילים תיקי השקעות ולאומי שוקי הון, שם מציינים כגורמים העשויים לתמוך במגמה החיובית בשוק המניות האמריקאי את רפורמת המס שמקדם הנשיא האמריקאי דונלד טראמפ, נתונים כלכליים חיוביים וכן "ריכוז של חברות טכנולוגיות גלובליות מובילות וצפי להמשך התעצמות כוחן".

מנגד, בין גורמי הסיכון שהזכירו בלאומי שוקי הון בעניין זה ציינו עליית תשואות אפשרית, השלב המאוחר בו נמצא הסייקל הכלכלי בשוק האמריקאי ביחס לעולם וביחס להיסטוריה וזאת לאחר 9 שנות צמיחה, וכן "מחירי מניות גבוהים יחסית לגיאוגרפיות אחרות ולהיסטוריה".

2.5% הוא שיעור העלייה בשער הדולר שצופים בתי ההשקעות ביחס לשוויו כיום, לרמה שתתקרב ל-3.6 שקל, לעומת פחות מ-3.5 שקל בו הוא שוהה כיום. בצד הנמוך, בפעילים תיקי השקעות סבורים כי רמת הדולר לא תשתנה בסיכום שנתי, ולעומתם בבית ההשקעות תמיר פישמן צופים עלייה של כ-8% למטבע האמריקאי, שיגיע לשווי של 3.75 שקל.

בסיכומה של 2017 בלטה ההתחזקות של השקל ביחס לדולר, עם עלייה של כ-9%, וזאת כחלק מהחולשה היחסית של הדולר בעולם והעוצמה שהשקל הפגין מול מטבעות נוספים רבים, כשבסך הכול הוא מציג התחזקות של כ-5% מול סל המטבעות.

לפי נתוני בנק ישראל שפורסמו מוקדם יותר החודש, יתרות המט"ח לסוף חודש נובמבר עמדו על כ-112 מיליארד דולר - סכום שהיווה כ-33% מהתמ"ג, וזאת לעומת 60 מיליארד דולר יתרות שהיו ב-2010.

לפי הבנק, "הגידול בהיקף יתרות המט"ח והירידה בתשואות בעולם הובילו לפיזורן על מגוון נכסים" וכי אותו גידול "איפשר לוותר על מידה מסוימת של נזילות ולהגדיל את משקל נכסי הסיכון בתיק".

1 הוא מספר הגופים הצופים ששיעור הריבית בישראל יעלה - אלטשולר שחם. וגם זאת באופן מתון, לרמה של 0.25% לעומת שיעור ריבית נוכחי של 0.1%.

עוד בין הגופים, בבית ההשקעות אקסלנס סבורים כי אם כבר יחול שינוי ברמת הריבית בשנה הקרובה, יהיה זה לכיוון מטה ובמקרה שכזה היא תגיע לרמת האפס המוחלט.

מלבד אותם גופים, בפרמטר זה הסכמת האנליסטים והכלכלנים כמעט גורפת, וזאת לאחר שבשנה שעברה תחזיות האנליסטים נעו בטווחים דומים, ברמות של 0.1%-0.25%.

עוד בזירת המאקרו, הגופים צופים בממוצע צמיחה של קצת יותר מ-3% שיציג המשק הישראלי בסיכומה של 2018, כשבין האופטימיים גם פה בולטים אפסילון ולאומי שוקי הון, עם הערכה לצמיחה שנתית של 3.8% ולעומתם באלטשולר שחם ובאלומות מעריכים כי הצמיחה תעמוד בשנה הנכנסת על כ-2.5% בלבד.

12 הוא מספר הגופים שבין ענפי הפעילות המומלצים שלהם נמנה ענף הבנקים המקומי (או הפיננסים לחלופין) - הסקטור הבולט ביותר בהמלצות החיוביות שקיבל מבין הגופים. בהתאם, לא פחות מ-8 גופים כללו בין המניות המומלצות שלהם מניות מסקטור זה, ובהן הפועלים, לאומי, הפניקס, איי.די.איי ביטוח וכן חברת המימון החוץ בנקאי אחים נאוי.

בהראל פיננסים ממליצים על מניית דיסקונט (וגם פרטנר - בניגוד למה שמופיע בטעות בטבלה המצורפת להלן).

בבית ההשקעות אלומות ציינו בעניין מניות הבנקים כי "התמחור הנוכחי של הסקטור בישראל מהווה השקעה אטרקטיבית לשנה הבאה. בפרט, מניית בנק הפועלים שהפגינה ביצועיי חסר בהשוואה לבנקים המתחרים בשנת 2017, שלא בהכרח בצדק, יוצרת הזדמנות ליהנות מסגירת הפער בשנה זו".

מלבד הפועלים מזהים באלומות פוטנציאל גם במניית הפניקס, לגביה ציינו כי "החברה צומחת בצורה עקבית וחדה בשנים האחרונות, ובנוסף מייצרת מזה תקופה ארוכה תשואת הון דו-ספרתית נאה, ועדיין נסחרת כמעט ב-20% מתחת להונה".

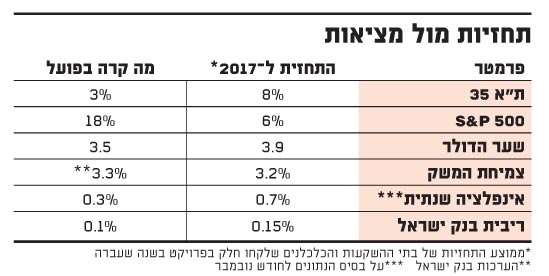

פספוסי האנליסטים ב-2017: הערכת יתר לעליית ת"א 35 והדולר והערכת חסר לגבי S&P 500

כמו בשנים קודמות, גם התחזיות הכלכליות שסיפקו בתי ההשקעות והכלכלנים ל"גלובס" בשנה שעברה, התממשו באופן חלקי בלבד, וחלקן התבררו (בממוצע) כרחוקות מאוד מהמציאות. פספוס אחד בולט היה מבחינת רמת האופטימיות, שהתבררה כזהירה מדי, בכל הנוגע לביצועי שוק המניות האמריקאי.

בעוד האנליסטים והכלכלנים שלקחו חלק בפרויקט אשתקד, ואשר מרביתם משתתפים בו גם השנה, צפו בממוצע עלייה של כ-6% במדד ה-S&P 500, המדד האמריקאי מסכם את השנה בתשואה דו-ספרתית מרשימה המתקרבת ל-20%.

בזירה המקומית, התחזיות התבררו דווקא כאופטימיות מדי, כשהצפי השנתי לביצועי מדד ת"א 35 (שהתחיל את השנה כמדד ת"א 25) היה עלייה של כ-8%, בעוד בפועל הוא התחזק בכ-3% בלבד.

תחזית מול מציאות

גם בזירת המט"ח התחזיות היו רחוקות מהמציאות, והעריכו בממוצע שער דולר של 3.9 שקלים - שער ששיקף לדולר עלייה של יותר מ-1% ביחס לשערו אז (בסוף 2016), בין היתר על בסיס ההערכות להתחזקות משמעותית של המטבע האמריקאי ופתיחת פער ריביות בין ארה"ב וישראל. בפועל, שער הדולר הנוכחי עומד על קרוב ל-3.5 שקל - רמה המשקפת שחיקה של כ-10% בערכו מתחילת השנה, אז שוויו עמד על כ-3.85 שקל.

בזירת המאקרו המקומית התחזיות דווקא היו קרובות למציאות, עם צפי לשיעור צמיחה ממוצע של 3.2%, וזאת לעומת צמיחה שעמדה בפועל על כ-3.3% (על בסיס תחזית בנק ישראל שפורסמה באחרונה).

גם בכל הנוגע לשיעור הריבית במשק, התחזיות לא היו רחוקות מהמצב בפועל, עם צפי ממוצע לריבית בגובה של כ-0.15% - גבוה במקצת משיעורה בפועל כיום, העומד על 0.1%, כשטווח התחזיות של כל הגופים נע בין 0.1% ל-0.25%.

לגבי צמיחת המשק, התחזיות אמנם היו נמוכות יחסית אבל עדיין לא פגעו, כשקצב האינפלציה השנתי הממוצע הוערך בכ-0.7%, לעומת קצב אינפלציה שנתי העומד בפועל על כ-0.3%, על בסיס הפרסומים האחרונים של הלמ"ס.

* בהראל פיננסים ממליצים על מניית דיסקונט (וגם פרטנר) - בניגוד למה שמופיע בטעות בטבלה המצורפת להלן.

תחזיות בתי ההשקעות וכלכלנים בולטים ל-2018