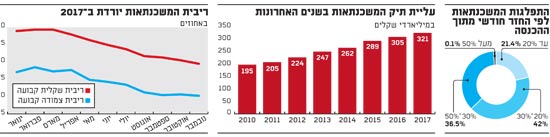

הקיפאון בשוק הנדל"ן השתקף היטב בשוק המשכנתאות. שנת 2017 צפויה להסתיים עם משכנתאות חדשות בהיקף של קרוב ל-53 מיליארד שקל (נתוני חודש דצמבר עדיין לא התפרסמו). מדובר בירידה של 9% לעומת ההיקף שניתן בשנת 2016 שעמד אז על קרוב ל-59 מיליארד שקל. הר המשכנתאות של הציבור הישראלי כבר מגיע נכון לסוף נובמבר ליותר מ-320 מיליארד שקל, עלייה של יותר מ-5% בתוך שנה.

השינוי המהותי שאירע השנה בשוק המשכנתאות קשור דווקא בריבית. על רקע הירידה בביקוש למשכנתאות, רמות הריבית בשוק ירדו במהלך שנת 2017, לאחר כשנתיים של עליות. ברבעון הראשון של השנה שמרה ריבית המשכנתאות על יציבות, ולאחר מכן החלה לרדת. הריבית השקלית הקבועה ירדה בקרוב ל-10% במהלך שנת 2017, ונכון לסוף נובמבר היא כבר מתחת לרף ה-4%. ירידה דומה נרשמה גם בריבית הצמודה הקבועה שעמדה נכון לסוף נובמבר על 3.51% לעומת 3.85% בתחילת השנה.

הירידה בריבית נובעת מירידה בביקושים, וגם מכך שחלק מהבנקים הגדילו חשיפה לתחום המשכנתאות, בעקבות עליית המרווחים מהשנים הקודמות.

למרות הירידה בריבית בשנת 2017, הריביות לא חזרו לרמה הנמוכה שבה היו לפני כשלוש שנים. במערכת הבנקאית טוענים כי עליית הריביות שראינו בשנים קודמות היוו תיקון של שוק שלא תמחר כראוי את הסיכונים. להערכתם, הריביות ישמרו על יציבות בשנה הקרובה, ולא יחזרו אחור לרמות בהן היו לפני מספר שנים.

משכנתאות

בחירות יביאו להתפרצות ביקושים

הירידה בהיקף המשכנתאות החדשות (לעומת נתוני 2016) משקפת את המתרחש בשוק הנדל"ן ב-2017 - ירידה במספר העסקאות וקיפאון בשוק. במערכת הבנקאית מציינים כי ישנה ירידה בפעילות של הרוכשים מהסוגים השונים. ראשית, רוכשי דירה ראשונה ממשיכים "לשבת על הגדר" וממתינים לתוצאות תוכנית מחיר למשתכן. תוכנית מחיר למשתכן משפיעה בכלל על שוק הדירות החדשות, ולפי הערכות במהלך 2017 נרשמה ירידה של 10%-30% באזורים השונים בארץ במכירת דירות חדשות.

הירידה בביקושים נובעת גם מהקטנה משמעותית בפעילות המשקיעים, על רקע מגבלות שהטיל עליהם האוצר. בבנקים ובמשרד האוצר מציינים כי בשנתיים האחרונות משקיעים יותר מוכרים נכסים שבבעלותם מאשר רוכשים נכסים חדשים. כמו כן, בבנקים מזהים מעבר של משקיעים מרכישת דירות למגורים לרכישת נדל"ן בתחום המשרדים, שם התשואה נחשבת גבוהה יותר, ואין בתחום זה איום להטלת מגבלות על המשקיעים מצד המדינה.

מנגד, בבנקים מזהים את ההתעוררות בכל הקשור להתחדשות עירונית, כאשר באזורים כמו רמת-גן וגבעתיים שיעור המכירות בפרויקטים של תמ"א 38 מהווה 60%-70% מכלל המכירות של הדירות החדשות.

ומה באשר לצפוי בשנה הבאה? התחושה בבנקים היא שהקיפאון של 2017 לא יוכל להמשיך גם השנה. "התקופה הנוכחית הרבה יותר רגישה ממה שחושבים. יש עננת אי ודאות גדולה על השוק, והמצב עלול להתפתח למשבר", אמר לפני כשבועיים ל"גלובס" בכיר במערכת הבנקאית.ההערכות הן שהשוק יהיה חייב לתפוס כיוון ברור ב-2018. אחד התרחישים הוא הליכה לבחירות, שעשוי להביא לכך שמשה כחלון יסיים את תפקידו כשר האוצר. הערכות הן שתרחיש שכזה יביא להתפרצות של ביקושים כבושים ועליית מחירים, בדומה לתרחיש שאירע בבחירות הקודמות שהביאו לקבורת תוכנית מע"מ 0% של השר לשעבר יאיר לפיד.

בינתיים הקבלנים מתאפקים ולא מורידים מחירים. אם הקיפאון הנוכחי יימשך, בבנקים מתריעים מתרחיש של משבר אצל ספקי משנה כמו חברות קרמיקה, מזגנים או קבלני ביצוע שסובלים מירידה חדה בביקושים בעקבות הקיפאון בשוק הדירות החדשות.

"בשורה התחתונה, ההסתברות לירידת מחירים נמוכה, כי מחיר למשתכן לא צובר תאוצה ברמת הביצוע, ואנשים מתחילים להתאכזב ולשקול אלטרנטיבות אחרות",

הוסיף הבנקאי.

במזרחי טפחות יורידו את הרגל מהגז

באשר לבנקים עצמם, הרי שבניגוד לשנים קודמות בשנה שעברה הם כבר לא התמודדו עם בעיות הון. הבנקים הגיעו ליעדי ההון של בנק ישראל, ויכלו לחזור ולצמוח בשוק המשכנתאות. בנק הפועלים יצא לראשונה מזה זמן רב בקמפיין פרסום בתחום המשכנתאות, והגדיל קצת חשיפה בתחום. בנק לאומי סיים בסוף 2017 את השותפות במתן משכנתאות עם חברת הביטוח הראל, והוא צפוי להגדיל חשיפה לשוק. לעומת זאת מזרחי טפחות, השחקן הגדול ביותר בתחום, מתכוון להוריד קצת רגל מהגז, ולמקד את צמיחתו באשראי העסקי, ולשמור על שיעורי צמיחה מתונים יותר במשכנתאות לעומת שנים קודמות.

השנה סביר שנראה את המשקיעים המוסדיים מגדילים חשיפה לתחום באמצעות המשך שיתופי פעולה עם הבנקים, וכבר בשבוע שעבר פורסם שמגדל תרכוש תיק משכנתאות בהיקף של מיליארד שקל ממזרחי טפחות. כך שבשורה התחתונה, מבחינת היצע משכנתאות, אנו לא צפויים לראות בעיה ב-2018, השאלה היא מה יהיה בצד הביקוש.

אז מה עוד אירע ב-2017, נתוני בנק ישראל מאפשרים הצצה מעמיקה יותר לתיק המשכנתאות של הציבור בישראל. המספרים המרכזיים לפניכם:

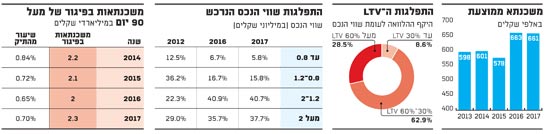

661 אלף שקל: זהו היקף המשכנתא הממוצעת ב-2017, מדובר בנתון דומה לזה של 2016. אחרי רצף של כמה שנים של עלייה במשכנתא הממוצעת (למעט שנה אחת בה מבצע מיחזור משכנתאות ישנות בערבות מדינה גרר את הנתונים כלפי מטה). הקיפאון בהיקף המשכנתא שנרשם על אף עלייה קלה במחירי הנדל"ן, נובע מכך ששיעור המינוף של הלווים ירד אשתקד.

28.5%: זה שיעור המשכנתאות שנלקחו במינוף גבוה, מעל ל-60% משווי הנכס. מדובר בירידה לעומת נתוני שנת 2016, אז עמד נתון זה על 32.2%. כאמור נתוני בנק ישראל מראים כי חלה ירידה במינוף הלווים שנטלו משכנתאות אשתקד. בעוד בשנת 2016 8% מהמשכנתאות ניתנו במינוף נמוך של עד 30% משווי הנכס, השנה גדל נתון זה ל-8.6%. החלק המרכזי של פילוח המינוף מתמקד ב-30%-60% משווי הנכס, משכנתאות אלה היוו 59.8% מהשוק ב-2016 וב-2017 הגיעו כבר לכמעט 63% מהשוק.

37.7%: זה שיעור המשכנתאות שניתנו אשתקד למימון נכסים בשווי של מעל 2 מיליון שקל. רק לפני חמש שנים פלח זה היווה פחות מ-30%, וכיום רכישת נכס בסכום לא מבוטל של יותר מ-2 מיליון שקל כבר הופך לעניין שבשגרה ולחלק מהותי מהשוק. בקצב הנוכחי עשוי פלח הנכסים הזה להפוך לגדול ביותר בשוק המשכנתאות. כיום הפלח הגדול ביותר בשוק המשכנתאות הוא נכסים בשווי של 1.2-2 מיליון שקל המהווים קרוב ל-41% מהשוק, זאת בעוד לפני חמש שנים פלח זה היווה פחות מרבע מהשוק. פלח דירות היוקרה של נכסים בשווי יותר מ-5 מיליון שקל עמד אשתקד על 4.8%.

תמונת הראי היא כמובן הדירות הזולות יותר. אם בשנת 2012 הדירות בשווי 800 אלף שקל ועד 1.2 מיליון שקל היוו למעלה משליש מהשוק (36%), הרי שבתוך חמש שנים הנתח שלהן צנח ביותר מחצי, והן מהוות רק 15.8% מהשוק. הדירות בשווי של עד 800 אלף שקל, הן כבר בגדר עולם הולך ונעלם והיוו אשתקד רק 5.8% משוק המשכנתאות, וזאת לעומת יותר מ-12% מהשוק בשנת 2012.

63.4%: זה שיעור המשכנתאות שבהן ההחזר החודשי מהווה עד 30% מההכנסה של הלווים. על אף העליות במחירי הנדל"ן בשנים האחרונות, שיעור ההחזר הממוצע מתוך הכנסת הלווים שומר על נתונים נמוכים. הסיבה לכך היא הנחיות בנק ישראל שמגבילות משכנתאות שבהן ההחזר מהווה מעל 40% מההכנסה החודשית. הפתרון של עמידה במגבלות הוא סיוע מההורים. בבנקים מציינים שהיקף הלווים שמקבלים הלווים מהוריהם גדל משמעותית בשנים האחרונות, בכדי לעמוד במגבלות הללו.

עוד נציין כי אצל 36.5% מהלווים החזר המשכנתא מהווה חלק מרכזי מתוך ההכנסה החודשית ועומד על 30%-50%, ואילו לווים שנוטלים משכנתא שההחזר החודשי שלה גבוה מ-50% מהכנסות כמעט ולא קיימים ומהווים רק 0.1% מהשוק.

1.2 מיליארד שקל: זה היקף המשכנתאות הנמצאות בפיגור של יותר מ-90 יום. המחירים עולים, תיק המשכנתאות מתנפח ומגיע ל-320 מיליארד שקל, והמשכנתאות בפיגור שומרות על יציבות. היקף המשכנתאות בפיגור אמנם עלה אשתקד ב-5%, אך הוא עדיין נמוך למדי ומהווה 0.7% בלבד מהתיק. ההיקף הנמוך של המשכנתאות נובע מכך שהשוק יציב ואף רושם עליות מחירים במקומות מסוימים, וכתוצאה מכך הבנקים פחות לחוצים לפתוח בהליכי גבייה ונוטים יותר ללכת להסדרים. כל עוד המגמה החיובית במשק תימשך, ואפילו אם נראה ירידת מחירים בשוק, סביר שפרמטר המשכנתאות בפיגור זה לא ישתנה. עם זאת, תחת תרחיש של משבר כלכלי ועלייה באבטלה סביר שהנתון יגדל משמעותית.

משכנתא לפי הכנסה

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.