שנת 2017 לא הייתה שנה עתירת אקזיטים בתחום הביומד, אך אלה שנרשמו היו שוברי שיאים. ביולי נרכשה חברת נוירודרם לפי שווי של 1.1 מיליארד דולר, האקזיט הגבוה ביותר בתחום הביומד הישראלי אי-פעם. באוגוסט נרכשה חברת קייט פארמה, שהיא לא באמת חברה ישראלית, אך הממציא והמנכ"ל-מייסד הישראלים מאפשרים "להלאים" את החברה לתוך הדיווח הזה ולשאול את עצמנו "מה היה קורה אילו". קייט נמכרה ב-12 מיליארד דולר, הסכום הגבוה ביותר ששולם אי-פעם בעולם, ולא רק בישראל, עבור חברה שהמוצר שלה עוד טרם אושר לשיווק. לשני האקזיטים המרהיבים הללו ניתן לצרף עוד שלושה אקזיטים בסדרי גודל יותר מוכרים לשוק הישראלי. השלמת מכירת קיסריה מדיקל אלקטרוניקה לחברת BD (בקטון דיקנסון) לפי שווי של 350 מיליון דולר.

אקזיט פנים-ישראלי: אנזימוטק נרכשה על ידי פרוטרום ב-270 מיליון דולר. סינרון, שכבר מזמן הונפקה בנאסד"ק ובעצם אפשרה לכל בעלי המניות המקוריים שלה אקזיט כבר בעבר, נמכרה לקרן אייפקס ב-400-500 מיליון דולר.

ארבע מן החברות הללו הגיעו לאקזיט שלהן בהובלת מנהל אחד עיקרי, שהיה מזוהה איתה מיום היווסדה או זמן קצר לאחר מכן. החמישית, אנזימוטק, הובלה על ידי מנהל שהגיע כמעט עד "הארץ המובטחת" (אשר סביר שכלל לא הייתה נחשבת למובטחת עבורו).

נוירודרם - אמנות זיהוי ההזדמנויות

נוירודרם, שפיתחה גרסה חדשה לתרופה קיימת לטיפול במחלת הפרקינסון, נרכשה על ידי התאגיד היפני מיצובישי טנאבה. בכוונת החברה להשתמש בתרופה זו ובפיתוחים אחרים של נוירודרם, כדי לחדור לשוק האמריקאי. ד"ר עודד ליברמן הוא המנכ"ל כבר כעשר שנים. הוא כיהן בעבר בתפקידים בכירים בטבע, אחר כך שימש כמנהל בכיר בחברת אומריקס, שנמכרה לג'ונסון אנד ג'ונסון ב-438 מיליון דולר. זמן קצר אחרי שהגיע לנוירודרם, התרופה לפרקינסון של החברה נכשלה. ליברמן אמר למשקיעים שכנראה שיהיה צורך לסגור את החברה, אך ביקש מהם שבכסף שכבר הושקע - ינסה צוות החברה לממש גרסה חדשה של המוצר בזמן הקצר שנותר. בסופו של דבר, במירוץ של הצוות מול הכסף, הצוות הביא פורמולציה חדשה - ופועלת - של התרופה.

הזדמנות נוספת שזיהה ליברמן הייתה נאסד"ק. החברה הצליחה להשתחל לשוק ממש רגע לפני שנסגר חלון ההנפקות לחברות תרופות, שהיה פתוח לרווחה לגיוסים בשוויים גבוהים מאוד בין 2014 ל-2015. תזמון טוב של ההודעה על הצלחת הניסוי של החברה הוביל לתשומת לב מרובה לחברה ולנסיקה במניה. עם הכניסה ל-2017 העניין בשוק הפרקינסון היה בשיאו, ובמאי החליטו ליברמן ובעלי המניות להעמיד את החברה למכירה. האקזיט בנוירודרם, חברה שעוד אין לה מוצרים בשוק ועוד יש לה כמה משוכות של ניסויים קליניים לעבור, היה גבוה יותר מהאקזיט בחברת טכנולוגיה מוכרת ומבוססת כמו ווייז, או מחברת גיוון אימג'ינג, חברת מכשור רפואי שכבר הייתה בשלב ההכנסות. הסיפור של נוירודרם הדגים את האפשרות להפתעות קיצוניות לטובה בתחום הביומד, ונתן הרבה תקווה למשקיעים בשוק.

עודד ליברמן / צילום: תמר מצפי

תחום פעילות: תרופה לפרקינסון

בכמה נמכרה: 1.1 מיליארד דולר

למי נמכרה: מיצובישי טנאבה

המנכ"ל: עודד ליברמן

סינרון - בייבי מספר שתיים

סינרון, חברת אסתטיקה רפואית שהוקמה בשנת 2000, נמכרה השנה ב-397 מיליון דולר לקרן הפרטית אייפקס, לאחר 13 שנה שבהן נסחרה בנאסד"ק. בשיאה החברה העסיקה כ-800 עובדים ביקנעם ורשמה הכנסות של כ-100 מיליון דולר. היא ממשיכה לפעול היום תחת הבילות החדשה ועדיין נחשבת לאחת המובילות של שוק הרפואה האסתטית העולמי. אולם, הסיפור של המנכ"ל והמייסד ד"ר שמעון אקהויז לא מתחיל בסינרון, אלא בלומניס שאותה הקים ב-1991. לומניס הייתה החלוצה של תחום הרפואה האסתטית המבוססת על לייזר, ופתחה את שוק הסרת השיער באמצעות אנרגיית אור. במקור לומניס נולדה כדי להשתמש בלייזר ככלי לניתוחים. לומניס הונפקה ב-1996 בנאסד"ק, וגם בכך הייתה חלוצה, שכן בבורסה האמריקאית נסחרו אז חברות ישראליות מעטות בלבד, ורק ספורות בתחום המכשור הרפואי.

סינרון החלה את דרכה לאחר שאקהויז הודח מלומניס. הנקמה של אקהויז הייתה הקמת סינרון. אקהויז שימש כמנכ"ל סינרון עם היווסדה, אחר כך ניסה לפרוש כדי להתרכז בפעילותו כמשקיע-מנהל בחברות סטארט-אפ צעירות בתחום המכשור הרפואי ואף הקים חממה לייזום חברות מסוג זה, אולם כשסינרון נכנסה למשבר בעקבות התגברות התחרותיות בתחום וההשפכות של משבר 2008-2009 בארה"ב על שוק הטיפולים האסתטיים במדינה, אקהויז נקרא לדגל לייצב את החברה, וכך עשה. נראה כי מכירת סינרון אחרי לומניס סגרה את פרק זה בחייו, וכעת הוא מרוכז שוב בחממה.

תחום פעילות: אסתטיקה רפואית

בכמה נמכרה: 397 מיליון דולר

למי נמכרה: אייפקס

המנכ"ל: שמעון אקהויז

מייסד סינרון, ד"ר שמעון אקהויז / צילום: איל יצהר

אנזימוטק - החלום על מותג עצמאי ככל הנראה הסתיים

אנזימוטק, שנמכרה השנה לפרוטרום לפי שווי שוק של 270 מיליון דולר, הוקמה כחברת חממה בתוך חממת ניות בשליטת האחים עופר, כאשר מטרתה הייתה לפתח תוספי מזון, שיעילותם הבריאותית תוכח ברמה דומה לזו של תרופה. ד"ר סובחי באשיר פיתח את הטכנולוגיה הייחודית של חיבור בין חומצות שומן שונות, אשר אפשרה לחברה לייצר מוצרים יחודיים. אנזימוטק, שהוקמה ב-1998 במגדל העמק, צמחה כחברה תעשייתית ייחודית בתחומה. למרות שבעצם פיתחה מוצרי ביוטק, היא לא גייסה הון רב, אלא צמחה מהכנסותיה ואף הקימה מפעל ייצור בישראל. לאריאל כץ, מנכ"ל החברה כמעט מתחילת דרכה, היה חזון ברור. כדי להגשים אותו הונפקה אנזימוטק ב-2013 וגייסה 71 מיליון דולר לפי שווי של 300 מיליון דולר. בהמשך עלה שווי החברה ל-600 מיליון דולר והיא גייסה עוד 151 מיליון דולר ב-2014. ואז החלו החריקות. הכנסות החברה נפגעו תחילה מדינמיקה של השוק הסיני ואחר כך בשל עודף היצע עולמי בתחום שמן הקיריל. בסוף 2016, אחרי 17 שנה בתפקיד, עזב כץ את החברה.

פרוטרום, אשר רוכשת את אנזימוטק, כנראה תבטל את המותג העצמאי של החברה, כך שהחלום של כץ בתחילת הדרך הוגשם רק באופן חלקי. כיום הוא מנהל קרן פרייבט אקוויטי בשם IRLK.

תחום פעילות: תוספי מזון

בכמה נמכרה: שווי של 270 מיליון דולר

למי נמכרה: פרוטרום

המנכ"ל: צבי ברק

קייט פארמה - מופע של איש אחד

חברת קייט פארמה, שפיתחה טכנולוגיה פורצת דרך לטיפול בסרטן, והמוצר שלה אושר לשיווק במסלול אישור מהיר באופן חריג, נמכרה באוגוסט האחרון ב-12 מיליארד דולר לתאגיד התרופות גיליאד פארמה.

קייט אינה חברה ישראלית. היא הוקמה בארה"ב ב-2009 על ידי הישראלי תושב ארה"ב פרופ' אריה בלדגרין, ונוהלה על ידו ביד רמה. בלדגרין הוא אונקו-אורולוג במקור, ועוד לפני האקזיט בקייט מכר חברות שייסד בסכום מצטבר של מעל מיליארד דולר. אף שגדל בארץ וגם למד במכון ויצמן, הוא כבר חי עשרות שנים בארה"ב ופעילותו העיקרית מתרחשת משם. את קייט הקים על בסיס שתי פיסות טכנולוגיה שפגש לאורך הקריירה שלו כרופא חוקר - הטכנולוגיה של פרופ' זליג אשחר ממכון ויצמן והטכנולוגיה של פרופ' סטיב רוזנברג מה-NIH (מכון הבריאות הלאומי בארה"ב). כבר שנים רבות שבלדגרין אינו חוקר פעיל (אם כי הוא ממשיך מעת לעת לעסוק ברפואה), אולם הוא זכר את הטכנולוגיות הללו וחיבר אחד ועוד אחד ועוד אחד - את שתי הטכנולוגיות לעובדה כי תחום האימונותרפיה, טיפול בסרטן באמצעות מערכת החיסון, בדיוק נמצא בפריחה.

בלדגרין הקים את החברה, ובדרכו הייחודית מייד שכנע את השוק שמדובר בדבר הבא. הוא גייס 100 מיליון דולר באופן פרטי, ממשקיעים פרטיים וקרנות מובילות, ואז הנפיק את החברה בנאסד"ק כשתחום הביומד בבורסה זו היה בשיאו, וגייס 147 מיליון דולר לפי מעל 600 מיליון דולר בהנפקה הראשונה, וסך כולל של מעל מיליארד דולר בשווי הולך ועולה, עד שנסחרה החברה בשווי של 4 מיליארד דולר בגיוס האחרון, זמן לא רב לפני המכירה. בלדגרין גם ניהל את המו"מ עם גיליאד, תוך שהוא מקפיד לשדר כי החברה אינה למכירה, עד שהשתכנע למכור אותה ולגלגל גם לכיסו הפרטי מיליארדי דולרים.

תחום פעילות: טיפול בסרטן

בכמה נמכרה: 12 מיליארד דולר

למי נמכרה: גיליאד פארמה

המנכ"ל: אריה בלדגרין

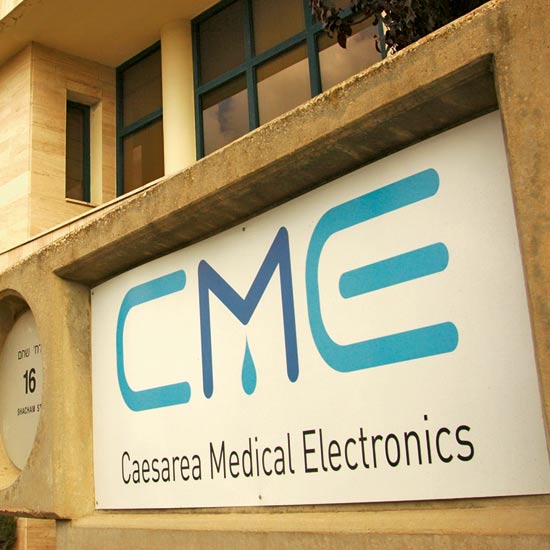

קיסריה מדיקל אלקטרוניקה - תעשייה שקטה

קיסריה מדיקל אלקטרוניקה, שהוקמה ונוהלה על ידי התעשיין צבי ברק, נמכרה השנה לחברת בקטון דיקנסון ב-240 מיליון דולר, אותו השווי שבו בוצעה ההשקעה הראשונה של BD בחברה. קיסריה אלקטרוניקה, שהוקמה על ידי ברק ב-1993, ייצרה מוצרי אינפוזיה חכמים, רשמה מכירות של עשרות מיליוני דולרים, העסיקה מעל מאה עובדים והייתה רווחית מאוד בהשוואה לחברות אחרות בתחום המכשור הרפואי - כ-30%-50% רווח נקי.

ברק ניהל את החברה ביד חזקה ובשקט תקשורתי מוחלט (כאשר גורמים מסויימים שניהלו איתו פעילות עסקית משותפת, טענו כי לא פגשו אותו מעולם, אלא רק את עורכי דינו). הוא הקים את החברה מהשקעה אישית קטנה שלו, וניהל אותה במתח רווחים גבוה, כלומר שכר העובדים וכן ההוצאות השוטפות היו נמוכים. גם ההתנהלות של ברק הייתה תמיד רחוקה מהזרקורים, למרות שהתעשר מרווחי החברה עוד לפני שביצע בה אקזיט חלקי (40% תמורת 100 מיליון דולר) ב-2013.

תחום פעילות: מוצרי אינפוזיה חכמים

בכמה נמכרה: 240 מיליון דולר

למי נמכרה: בקטון דיקנסון

המנכ"ל: צבי ברק

קיסריה מדיקל אלקטרוניקה / צילום: ארבל

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.