מאז העשור הקודם, החיסכון הפנסיוני בישראל, או בשמו האחר החיסכון לטווח ארוך, הוא תחום אחד שמורכב משלושה אפיקים שונים, אך במידה רבה חלופיים זה לזה: ביטוחי המנהלים המנוהלים בשוקי ההון, הנקראים הפוליסות המשתתפות ברווחים ומסלולי ההשקעה; קרנות הפנסיה החדשות; וקופות הגמל לתגמולים. בשלושת האפיקים הללו מנוהלים יחד נכסים בהיקף מצרפי של כ-811 מיליארד שקל. אולם אף שמדובר במוצרים חלופיים זה לזה במידה רבה כיום, עדיין יש ביניהם הבדלים ניכרים, שנובעים מכך שבשוק, לאורך שנים רבות כלל לא ראו בהם שוק אחד.

אם כך מדובר אמנם בשלושה אפיקים דומים, אך גם שונים מאוד, וזאת מהיבטי רגולציה, מבנה התקנון או הפוליסה, מאפייני הלקוח, דמי הניהול ולא פחות חשוב - הרכב תיק ההשקעות. בנוגע לאחרון נציין, כי הוא אחד מההיבטים החשובים ביותר בתחום זה, היות שמדובר בעולם של פנסיה צוברת, שבה החוסך מקבל לידיו את מה שהפקיד, ואת התשואה שנצברה בגין הפקדות אלה. לכן בודק "גלובס" את תיקי האפיקים השונים בשוק החיסכון לטווח ארוך, כדי להציג תמונה המתארת היכן חונה הכסף של הציבור, ולהאיר את ההבדלים בין האפיקים השונים.

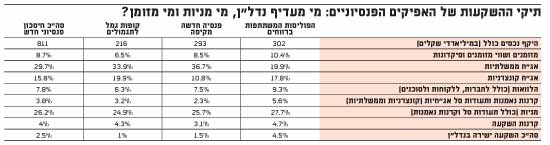

10.4% זהו שיעור המזומנים, שווי המזומנים והפיקדונות, מתוך תיקי הפוליסות שמנהלות חברות הביטוח. לחברות הביטוח תיקי פוליסות משתתפות ברווחים ומסלולי השקעה, שהן הפוליסות של החיסכון הפנסיוני שמנוהלות בשוקי ההון. בשקלים מדובר בסך מצרפי של כ-31.3 מיליארד שקל שמחכים להשקעה מיידית או לתשלום למבוטחים.

מדובר בסכום גבוה בהרבה מזה שבתיקי קרנות הפנסיה החדשות, שם היקף הרכיב הזה מסתכם בכ-24.9 מיליארד שקל, ומהווה כ-8.5% מהתיק, וגם מזה שבתיקי קופות הגמל לתגמולים, שם מדובר בכ-14 מיליארד שקל "בלבד", שמהווים כ-6.5% "בלבד" מהתיק הכולל.

המשמעות של השורה הזו נובעת מכך שבהשקעה במזומנים ובפיקדונות במציאות של ריביות אפסיות, מנהלי ההשקעות מוותרים למעשה על תשואה, ובעצם מסתפקים בשמירה על ערך הכסף.

29.8% זהו שיעור האג"ח המיועדות שמדינת ישראל מנפיקה במיוחד עבור קרנות הפנסיה החדשות המקיפות, ושמעניקות לעמיתים בקרנות הללו ריבית שנתית ריאלית קבועה של 4.86%. מדובר ברכיב סופר-סולידי, שמעניק תשואה גבוהה במיוחד, ושבמציאות הריביות הנמוכות השוררת בארץ ובעולם מהווה יתרון של ממש לחוסכים בקרנות הפנסיה המקיפות. בשקלים מדובר על רכיב בהיקף של כ-87 מיליארד שקל, שנעדר מהגמל ומהביטוח.

כך, בשקלול אג"ח ממשלתיות סחירות, קרנות הפנסיה החדשות מחזיקות כיום כ-36.7% מהתיק שלהן באג"ח ממשלתיות - כמעט הכול בישראל, בעוד שקופות הגמל לתגמולים מחזיקות באג"ח ממשלתיות כ-33.9% מהתיק. ומה קורה בפוליסות המשתתפות ברווחים ומסלולי ההשקעה? שם האג"ח הממשלתיות מהוות כמעט 20% מהתיק הכולל.

82 מיליארד שקל - זהו ההיקף המינימלי של תיק החוב החוץ-בנקאי, לא כולל אג"ח ממשלתיות, שמחזיקות חברות הביטוח בתיקי הפוליסות המשתתפות ברווחים ומסלולי ההשקעה שלהן, והוא מהווה כ-27.1% מהתיק באפיק המצרפי של חיסכון זה. מדובר בשקלול של אג"ח קונצרניות סחירות, אג"ח קונצרניות לא סחירות והלוואות (28.2 מיליארד שקל).

למול זאת, היקף תיק החוב הלא-ממשלתי בתיקי קרנות הפנסיה החדשות עומד על 53.5 מיליארד שקל לפחות, שמהווים כ-18.2% מהתיק המצרפי של הקרנות, בעוד שבקופות הגמל לתגמולים מדובר על 56.3 מיליארד שקל לפחות, שמהווים כ-26.1% מהתיק המצרפי.

בשקלול היקפי ההשקעה של שלושת התיקים הללו של החיסכון לטווח ארוך בקרנות נאמנות ובתעודות סל אג"חיות (קונצרניות וממשלתיות), מתרחב רכיב החוב ב-5.6% נוספים בפוליסות, בכ-2.3% בפנסיה וב-3.2% נוספים בגמל.

213 מיליארד שקל - זהו היקף תיק המניות הכולל, לא כולל חשיפה למניות דרך אופציות, שיש בתיק הפנסיוני החדש של הפנסיה הצוברת, והוא מהווה יותר מרבע מהתיק הכולל (26.2%). מדובר בהיקף גבוה של מניות, שנחשבות לרכיב סיכון שנועד להביא תשואה גבוהה.

נכון להיום, למעלה ממחצית מתיק המניות הוא מניות בחו"ל. מדובר בסך כולל של יותר מ-114 מיליארד שקל שמושקעים במניות בחו"ל, באמצעות החזקה ישירה או באמצעות השקעה דרך קרנות נאמנות המשקיעות במניות בחו"ל, או בתעודות סל שעוקבות אחר מדדי מניות בחו"ל.

שיעור המניות הגבוה ביותר נמצא בתיק של פוליסות הביטוח, שככלל מציגות יותר חשיפה לאפיקי סיכון, שנועדו להביא תשואה גבוהה יותר לאורך זמן.

שם מדובר בשיעור של 27.7% מהתיק, וברמה שקלית - כמעט 84 מיליארד שקל.

כמו כן, שיעור המניות בחו"ל בביטוחי המנהלים, שהם פוליסות החיסכון הפנסיוני של חברות, הוא הגבוה ביותר מבין שלושת מכשירי החיסכון השונים בשוק בחיסכון לטווח ארוך. כיום מדובר על כך שמניות בחו"ל מהוות כ-15.5% מתיק ההשקעות הכולל של חברות הביטוח בתחום זה.

בקרנות הפנסיה מדובר על תיק מניות כולל בהיקף של כ-75.5 מיליארד שקל, שמהווה כ-25.7% מהתיק, בעוד שהמניות בחו"ל מהוות כ-13.3% מהתיק הכולל. בגמל לתגמולים שיעור המניות בחו"ל דומה לזה שבקרנות הפנסיה החדשות, אך סך תיק המניות מהווה "רק" 24.9% מהתיק הכולל.

32.5 מיליארד שקל - זהו היקף הכספים של עמיתי ומבוטחי הפוליסות המשתתפות ברווחים ומסלולי ההשקעה, קרנות הפנסיה החדשות וקופות הגמל לתגמולים, שמושקעים באמצעות מנהלי השקעות חיצוניים הנקראים קרנות השקעה.

מדובר באפיק השקעה אלטרנטיבי, שהולך וגדל עם השנים, ושמנוהל באמצעות קרנות השקעה חיצוניות כגון קרנות פרייבט אקוויטי, קרנות גידור, קרנות הון סיכון ועוד. רכיב זה מהווה כיום כ-4% מהתיק הכולל של החיסכון הפנסיוני החדש.

ההשקעה הגדולה ביותר בקרנות השקעה - הן כשיעור מהתיק הכולל והן מבחינה שקלית - מבוצעת בפוליסות המשתתפות ברווחים ומסלולי ההשקעה.

כך, נכון להיום עומד בפוליסות אלה סך הנכסים של המבוטחים שמושקעים על-ידי קרנות השקעה מתמחות, על יותר מ-14 מיליארד שקל, ומהווה כ-4.7% מהתיק הכולל. בקרנות הפנסיה החדשות ובקופות הגמל לתגמולים, לעומת זאת, מדובר בהיקפי השקעה שקליים של כ-9.2 מיליארד שקל בכל תיק, המהווים כ-3.1% ו-4.3%, בהתאמה.

4.5% זהו שיעור ההחזקה הישירה בנכסי מקרקעין מניבים, וגם באמצעות קרנות השקעה בנדל"ן בישראל ובחו"ל, והשקעה ישירה במקרקעין - כלומר בנדל"ן להשקעה - שבתיקי הפוליסות המשתתפות ברווחים ומסלולי ההשקעה. מדובר בסך של כ-14 מיליארד שקל, שממחיש עד כמה קבוצות הביטוח הפכו בעשור ומשהו האחרונים לשחקניות משמעותיות בשוק הנדל"ן, ולמעשה הקימו בתיקי העמיתים והמבוטחים שלהן תיקי השקעה של השקעות ישירות בנדל"ן שלא היו מביישות חברות נדל"ן "אמיתיות".

אגב, נתון זה חלקי מאוד, מאחר שחלק ניכר מההשקעה בנדל"ן, בעיקר בחו"ל, נעשית דרך מניות לא סחירות, ומשום שלמכשירי החיסכון הפנסיוני חשיפה גדולה לני"ע של חברות נדל"ן (מניות וחוב).

בקרנות הפנסיה החדשות, שרובן המכריע (במונחי נכסים) מנוהלות באמצעות קבוצות הביטוח הגדולות יחד עם פעילות הביטוח, מדובר על שיעור החזקה ישירה בנדל"ן להשקעה של כ-1.5% (ובשקלים מדובר בקצת פחות מ-5 מיליארד שקל).

בקופות הגמל לתגמולים, שמאופיינות בתיק עם דרישות נזילות גבוהות יותר, ושחלק גבוה מהן מנוהל על-ידי בתי ההשקעות, מדובר בשיעור של כ-1% "בלבד" (כ-2.1 מיליארד שקל).

איזה אפיק פנסיוני נמצא יותר במניות

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.