אומרים שתזמון זה הכול בחיים. הכלל הזה נכון כמעט בכל דבר ביומיום שלנו, והוא בוודאי נכון בתיק ההשקעות שלנו. כל מי שהשקיע בנייר ערך יום לפני זינוק בערכו, או לחילופין מימש השקעה במניות רגע לפני מפולת בשוק, מכיר ומבין את חשיבות התזמון.

לצערנו, היכולת שלנו לחזות את העתיד מוגבלת עד כדי לא קיימת, ולכן אין דרך יעילה לתזמן כניסה לשוק או יציאה ממנו. עם זאת, יש מקרים שבהם באפשרותנו לשפר במקצת את הסיכוי להצלחה ולהטות את הכף לטובתנו.

תגובה מאוחרת בתל בונדים

מקום בולט בעולם ההשקעות שבו ניתן לשפר את ביצועי התיק באמצעות תזמון יעיל, הוא השוק הקונצרני. אפיק זה מהווה חלק נכבד מתיקי ההשקעות הפרטיים והמוסדיים כאחד, ומכאן שכל פעולה שנבצע בו בזמן, תאפשר לשפר את התשואה הכוללת שלנו בתיק.

למה הכוונה? בניגוד לשוקי המניות ואיגרות החוב הממשלתיות, בהם המסחר בבורסה מושפע בעיקר מאירועים "כלכליים", כלומר מדיווחים על פעילות החברות או ציפיות הריבית, שמשנים את התמחור של אותם נכסים, בשוק הקונצרני יש לא מעט אירועים "טכניים" מסוג "Corporate Acts" שמשפיעים על שערי הסדרות.

מדובר, בין היתר, בשינויי דירוג, הרחבות סדרה, הנפקות חדשות, הצעות רכש ופדיונות מוקדמים לאיגרות החוב הנסחרות בשוק. אירועים אלה מחייבים את מדדי האג"ח שבהם אנו משקיעים לשקף את השינויים האלה, אחרת לא תתקבל התוצאה האופטימלית עבור המשקיעים.

במדדי התל בונד, שמתעדכנים רק פעמיים בשנה (בחודשים מאי ונובמבר), התגובה לאירועים הללו היא לרוב מאוחרת. זה יוצר מצב בו סדרת אג"ח קונצרנית שמונפקת לראשונה, נמצאת מחוץ למדדי התל בונד כ-100 ימים בממוצע עד לכניסתה למאגר המדדים.

עיוות זה משפיע באופן ישיר על תשואת מדדי התל בונד, כיוון שחלק ניכר מהתשואה שמניבות איגרות חוב חדשות מגיע בחודשים הראשונים לאחר ההנפקה, לפני כניסתן למדדים.

ניקח לדוגמה סדרת אג"ח חדשה שהונפקה במהלך השנה החולפת - ביג ט'. סדרה זו הונפקה בתחילת יוני 2017 ונכנסה למדדי התל בונד בעדכון התקופתי של אמצע נובמבר - 156 ימים לאחר יום המסחר הראשון. בתקופה זו הניבה סדרת האג"ח למשקיעים תשואה של 5.7% - כמעט פי 3 מהריבית השנתית הנקובה בנייר!

ישנם לא מעט מקרים דומים נוספים מידי שנה, ומהמחקר שערכנו עולה כי ככל שחולף זמן רב יותר בין ההנפקה הראשונית לכניסה למדדי התל בונד, כך "מתפספסת" לה תשואה רבה יותר עבור המשקיעים במדדי התל בונד.

אג"ח "אמריקאיות" כמשל

אם התשואות העודפות שהניבו ביג וסדרות קונצרניות נוספות טרם כניסתן למדדי הבורסה נראות לכם כאירועים נקודתיים שאינם מעידים על הכלל, יש מקום אחר בשוק שלנו ששם כבר לא ניתן להטיל ספק בדבר חשיבות התזמון - אג"ח "אמריקאיות".

אותן אג"ח של חברות שהתאגדו מחוץ לישראל מציפות בשנים האחרונות את השוק הקונצרני בארץ, וכאן ניתן להמחיש באופן ברור את הפער בין כניסה של סדרה למדד זמן קצר לאחר הנפקתה בבורסה לבין כניסה מאוחרת שלה.

אפיק השקעה זה נעקב על-ידי שני מדדים בעלי מאפיינים דומים יחסית: תל בונד גלובל ואינדקס קונצרני חב' נדל"ן זרות (גילוי נאות: הכותב הינו בעל השליטה באינדקס). ברמת פוטנציאל התשואה הנוכחי, שני המדדים מתומחרים בתשואה דומה לפדיון. יחד עם זאת, אחד ההבדלים הבולטים בין המדדים הוא תדירות העדכון - המדד של אינדקס מתעדכן אחת לחודש לעומת עדכון חצי שנתי במדד התל בונד.

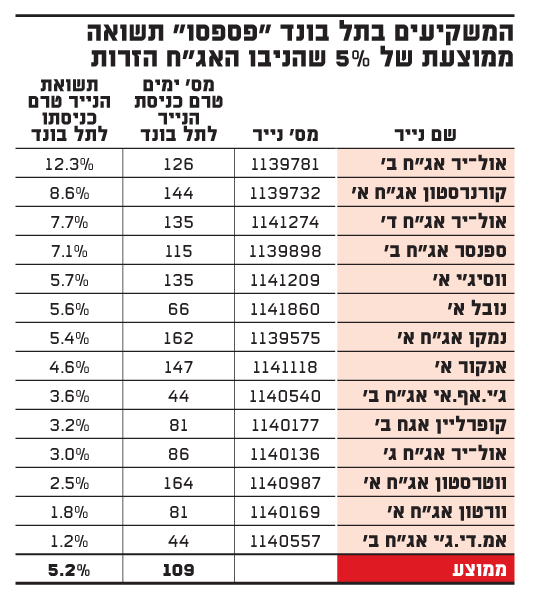

ההבדל הזה, שלכאורה אינו אמור לשנות יותר מדי בשורה התחתונה, משפיע באופן ניכר על ביצועי המדדים. על מנת לבחון את השפעה זו, ערכנו בחינה מקיפה לביצועים של כל סדרות האג"ח הזרות שנכנסו למדדי התל בונד במהלך 2017, מיום המסחר הראשון שלהן בבורסה ועד לכניסתן למדדי התל בונד.

התוצאה הפתיעה אפילו אותנו - איגרות החוב ה"אמריקאיות" הניבו בממוצע תשואה חיובית של 5% על פני כ-110 ימים לפני כניסתן למדדים. מדובר בתשואה משמעותית מאוד שממנה לא נהנו משקיעים במדד תל בונד גלובל (וגם בתל בונד השקלי), ואילו מרביתה כן נכללה במסגרת הביצועים של מדד אינדקס קונצרני חב' נדל"ן זרות.

מעבר לכך, גם פיזור הסיכון במדד מושפע לרעה מהתגובה המאוחרת של מדדי הבורסה. תל בונד גלובל מורכב כיום מ-24 סדרות קונצרניות בלבד לעומת 37 במדד של אינדקס העוקב אחר האג"ח ה"אמריקאיות".

הפתרון - עדכון חודשי

הפתרון לבעיית התזמון פשוט למדי. במקום לעדכן את הרכבי המדדים רק פעמיים בשנה, למה לא לעדכן אותם כל חודש? פרקטיקה זו נהוגה במרבית מדדי האג"ח בעולם, שרבים מהם מחושבים על-ידי ענקיות דוגמת בלומברג ברקליס ו-Markit.

גם מדדי האג"ח הישראליים של אינדקס מתעדכנים בתדירות חודשית, כאשר בכל עדכון ישנו מספר קטן יחסית של שינויים. העדכון החודשי מביא לשילוב אג"ח שהונפקה תוך 15 ימים בממוצע מרישומה למסחר, כך שההסתברות שהמשקיעים במוצרי המדד יפספסו את התשואות של אותן סדרות חדשות קטנה מהותית ביחס לעדכון בתדירות חצי-שנתית.

חשוב להדגיש כי התגובה המאוחרת הנובעת מעדכון חצי שנתי במדדי האג"ח אינה נגמרת בסדרות שלא נכנסו למדדים בזמן, אלא נוגעת גם לסדרות שלא נגרעו מהמדדים בזמן.

ב-29 באוקטובר 2015, הורידה סוכנות הדירוג מעלות את דירוג האשראי של חברת מבני תעשיה לרמה של BBB על רקע משבר ברוסיה שפגע בנכסי החברה והגדיל את רמת המינוף שלה. חודשיים לאחר מכן ירד דירוג האשראי של החברה בדרגה אחת נוספת לרמה של BBB.

רמת הדירוג הנמוכה יחסית העידה על סיכון לא מבוטל למחזיקי סדרת האג"ח. יחד עם זאת, סדרה י"ד של מבני תעשיה המשיכה להיות חלק ממדד הדגל של הבורסה - תל בונד 20 - עד לחודש אפריל 2016.

מבלי להיכנס לשאלה "הכלכלית" אם נכון לגרוע סדרת אג"ח בשל הפחתת דירוג, יש להבהיר שמדדי התל בונד המרכזיים מכילים תנאי סף קשיח המתיר אליהם כניסה רק לסדרות עם דירוג של A- לפחות. אז כיצד ייתכן שסדרה בעלת דירוג הנמוך מדירוג הסף למדד תל בונד 20 נכללה בו במשך כמעט חצי שנה?

הסיבה היא שהפחתת הדירוג הנ"ל לא היוותה עילה לגריעת הסדרה מהמדד וכך יצא שהמשקיעים במדד נאלצו להיות חשופים במשך חצי שנה לסדרה בעלת סיכון לא מבוטל.

גם במקרה דנן, הפתרון המתבקש הינו עדכון חודשי. במצב זה, במידה ודירוג של סדרה מסוימת ירד אל מתחת לרף דירוג הכניסה שהוגדר במדד, אותה סדרה תיוותר בו, לכל היותר, עד חודש. באופן זה, התגובה לאירוע החריג מגיעה בזמן סביר והמשקיעים נצמדים לביצועים של אפיק ההשקעה בו בחרו להיחשף.

■ הכותב הוא מייסד ומנכ"ל אינדקס מחקר ופיתוח מדדים בע"מ, המתמחה במחקר ופיתוח, חישוב ועריכת מדדי ניירות ערך למגוון צרכי השקעה. לכותב יש אינטרס אישי באמור לעיל וכן, יובהר כי חלק מהמדדים המצוינים לעיל מוצעים כמוצר השקעה על ידי לקוחות החברה. אין באמור ייעוץ/שיווק השקעות ו/או ייעוץ מס המתחשב בנתונים ובצרכים האישיים של כל אדם ו/או תחליף לשיקול דעתו של הקורא ואין באמור משום עצה ו/או המלצה לרכישה או למכירת ני"ע או מוצר פיננסי כלשהו.

המשקיעים בתל בונד פספסו תשואה ממוצעת של 5 שהניבו האגח הזרות

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.