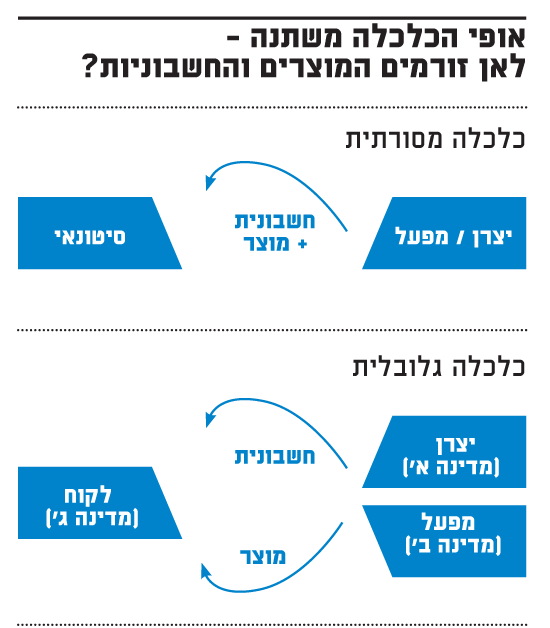

בעולם העסקי המסורתי, יצרנים מוכרים את תוצרתם לסיטונאים אשר בתורם מוכרים את המוצר לקמעונאי ומשם לצרכן הסופי. בדוגמה המסורתית המוצר והחשבונית בגינו, עושים את אותו מסלול, כלומר היצרן והמפעל שלו יושבים באותה מדינה, כך שהמוצר והחשבונית עושים את אותה דרך לסיטונאי - הלקוח.

בכלכלה הגלובלית המודל המסורתי הופך נדיר יותר ויותר. לא אחת היצרן ממוקם במדינה שונה מהמפעל שמייצר עבורו את המוצר, והלקוח ממוקם בכלל במדינה שלישית. בעסקאות אלו, המסלול שעושה החשבונית שונה מהמסלול שעושה המוצר, כפי שניתן לראות בתרשים המצורף.

בכלכלה הגלובלית המקרים בהם חברות ישראליות מפתחות מוצרים בארץ ומייצרות אותם בחו"ל, הם מאוד שכיחים. מדובר בחברות המחזיקות בישראל מרכזי פיתוח, כלומר "המוח" נמצא בישראל ואילו קבלן המשנה שמייצר את המוצרים על פי הזמנה נמצא בחו"ל. כאשר חברה כזו מעוניינת למכור את מוצריה בחו"ל, היא שולחת את המוצר ישירות מחצר המפעל בחו"ל ללקוח בחו"ל ובכך חוסכת את העלויות הכרוכות בייבוא המוצר לישראל וייצואו לחו"ל. במצב זה החברה הישראלית מוציאה חשבונית מס מישראל ללקוח הזר, ואילו המוצר כלל לא מגיע לישראל.

עסקאות מהסוג הזה מאתגרות את מערכות המס, אשר נבנו על בסיס הכלכלה המסורתית והן חייבו ביצוע התאמות שונות, בין היתר, בהתאמת תהליכי המכס ובחקיקת המע"מ. ברשימה זאת נעמוד על האתגר שיצרו עסקאות אלו בסוגיית ניכוי מס התשומות.

אופי הכלכלה משתנה ? לאן זורמים המוצרים והחשבוניות

מה עם קיזוז מס התשומות?

חוק מע"מ מאפשר לעוסק לנכות את מס התשומות (המע"מ ששילם לצורך רכישת אמצעי הייצור), כנגד עסקאותיו החייבות במע"מ. חוק מע"מ שחוקק על בסיס הכלכלה המסורתית כאמור לעיל, כלל מנגנון במסגרתו יצואנים משלמים מע"מ בשיעור אפס על יצוא המוצר שיוצא מישראל, ומנגד התיר להם החוק לנכות מס תשומות כנגד עסקאות אלו באופן שהיו זכאים להחזר מס התשומות בו נשאו מדי חודש.

ואולם, חוק מע"מ לא נתן מענה לסיטואציה המתוארת לעיל, במסגרתה החברה הישראלית משלמת בישראל מס תשומות, אולם מול עסקאות אלו לא עומדות עסקאות חייבות במע"מ בישראל או עסקאות ייצוא של מוצר מישראל. המצב שנוצר הוא שחברות שהיו מפתחות מוצר בישראל, מייצרות ומוכרות אותו בחו"ל, אך לא יכולות לקזז את מס התשומות בו נשאו בישראל.

המענה לסיטואציה המתוארת הגיע במסגרת החלטת מיסוי מקלה של רשות המסים, שדנה בבקשה של חברה ישראלית שמפתחת, מייצרת ומוכרת מערכת אלקטרונית ללקוחות בארץ ובחו"ל.

בהתאם לחוק מע"מ, מכירת המוצרים בחו"ל איננה מהווה עסקה בישראל לצורכי מע"מ, ועל כן החברה נתקלה בבעיה לנכות מס תשומות. במסגרת החלטת המיסוי המקלה, הוחלט שבנסיבות אותו מקרה התקנת תוכנה בחו"ל ומכירתה משם ישירות ללקוחות מקומיים, תוכר כמכירת נכס בלתי מוחשי מישראל לתושב חוץ בחו"ל שבגינה ניתן לנכות מס תשומות, כשמנגד המס על המכירה יהיה מס בשיעור אפס (בדומה לדוגמה שלעיל בעניין עסקאות ייצוא מסורתיות).

מענה נקודתי ל"תאונת מס"

החלטת המיסוי האמורה נתנה מענה נקודתי ל"תאונת מס" בחסות חוק מע"מ, אשר אינו מותאם עדיין לעסקאות המאפיינות את הכלכלה הגלובלית, כך שבעסקאות רבות המאפיינות את הכלכלה הגלובלית תיתכנה תוצאות מס, במיוחד במישור מיסי יבוא, שהן נעדרות היגיון כלכלי. תפיסתנו היא שה"מס" אינו מכתיב את העסקה ואת אופן ביצוע העסקים. אנחנו סבורים שיש "לתפור" לכל סיטואציה עסקית פתרון מיסויי שיש בו היגיון כלכלי. לא אחת הדבר אינו פשוט לנוכח לשון החוק. יחד עם זאת, פסיקת בתי המשפט בתחום המסים מהווה את המצפן לפיו יש ללכת במובן זה שיש להעדיף פרשנות ותוצאות מס בעלות היגיון כלכלי, ולכן המלצתנו היא לא להרים ידיים, לבחור את המתווה העסקי המועדף ולהתאים לו את מבנה המס המיטבי.

■ עו"ד ירון-אלדר היא שותפה מנהלת במשרד ירון-אלדר פלר שורץ ושות' ונציבת מס הכנסה לשעבר. עו"ד שורץ הוא שותף במשרד.