קולגה ותיק שלי, שאני מעריך מאוד, היה מטיח בי שאני מייחס חשיבות יתר לתמחור הטכני של המניה, ופחות לפוטנציאל העסקי שעומד מאחורי החברה. הסיפור גדול מהמספרים, הוא נהג לומר. האמת היא, שלמרות שחלפו מאז לא מעט שנים, עדיין אינני יודע מהי הגישה הנכונה. אני יכול לציין עשרות דוגמאות למניות שנראו לי יקרות, ובסופו של דבר התבררו כהשקעה מדהימה, ומנגד, ראיתי גם מספיק חברות ששיווקו סיפור עסקי "חלומי", והתרסקו בצורה חסרת תקנה. הפעם אני רוצה לגעת בחברה מהקטגוריה הראשונה - כזו שעל פניו נראית יקרה, אבל כשנותנים יותר משקל לסיפור העסקי ופחות למכפיל, מגיעים למסקנה הפוכה.

סאפיינס היא חברת טכנולוגיה ישראלית שנוסדה לפני 35 שנה, המתמחה בפתרונות תוכנה לתעשיית הביטוח העולמית. מערכותיה של סאפיינס משמשות את חברות הביטוח לניהול תהליכים מורכבים, וניתן להצביע על שלושה תהליכים מרכזיים שכאלה: ניהול הפוליסה, גביית כספים וטיפול בתביעות.

הענף המסורתי עובר שינוי יסודי: ענף הביטוח הוא תחום שמרני, כך שלמרות המהפכה הטכנולוגית - שלא פסחה כמעט על שום תעשייה - מערכות המחשוב בחברות הביטוח עדיין נשענות על תשתית ישנה. מבחינתן של חברות כמו סאפיינס מדובר בהזדמנות גדולה, שהרי המעבר הבלתי נמנע לטכנולוגיה מתקדמת דורש לא רק השקעות אדירות, הוא גם צפוי להימשך שנים ארוכות.

רק לשם ההמחשה, אומר כי היקף ההשקעה של חברות הביטוח בעולם בטכנולוגיות מחשוב ותקשורת לניהול ועיבוד מידע עומד על סדר גודל של 170-180 מיליארד דולר בשנה. מאחר שגישתן הברורה של חברות הביטוח היא להוציא את הפיתוח לחברות חיצוניות, הרי שבאופן מעשי, סאפיינס רואה לנגד עיניה שוק אינסופי.

סאפיינס

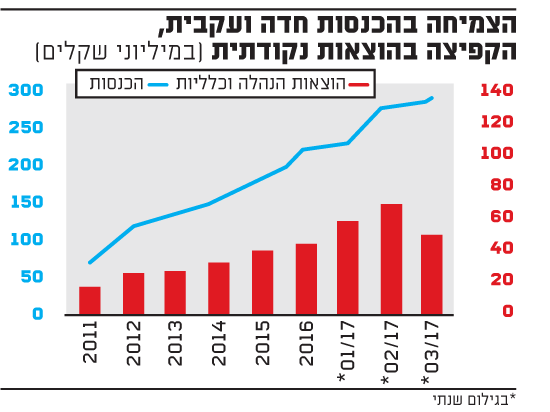

תמחור נדיב, אבל מובן: מכפיל הרווח הנקי הממוצע של סאפיינס (GAAP) עמד בשש השנים האחרונות על רמה נדיבה של לא פחות מ-25. העניין הוא, אם לשפוט על פי ביצועי החברה, שעד לסוף שנת 2016 הייתה לכך תמיכה מלאה - שכן סאפיינס סיפקה את הסחורה.

מחזור ההכנסות שילש את עצמו באותה תקופה, צמיחת הרווח הנקי הייתה עוד יותר חדה והמניה, מן הסתם, ריבעה את שוויה. מדוע בודדתי את השנה האחרונה? משום שהרווח הנקי נפגע בה בצורה קשה, דבר שגילח שלושים אחוזים ממחיר המניה. השאלה הטבעית שעולה במקרים מן הסוג הזה היא האם מדובר באירוע נקודתי, או שמא בהיפוך מגמה? אין לכך תשובה מוחלטת ויחידה, אבל במקרה של סאפיינס האפשרות הראשונה נראית לי הרבה יותר סבירה.

2017 - סטייה מהציפייה האופטימית ומהתחזית הוורודה: אנחנו, הכלכלנים, לא רעים בחיזוי מגמות ארוכות. אנחנו הרבה פחות טובים באמידת העוצמה שלהן, ואין לנו שום ערך בתזמון של תפניות נקודתיות בהן. זה מה שקרה עם סאפיינס בעת האחרונה, שכן שני אירועים מפתיעים העיבו על תוצאות השנה שחלפה. עצירת פרויקט משמעותי עם לקוח מהותי, לצד רכישה גדולה של חברה חדשה - StoneRiver. הפגיעה ברווח התקופתי הייתה אדירה, שכן ההוצאות זינקו בצורה לא פרופורציונלית וחריגה - ביחס לגידול בשורה העליונה. זה לא נעים, אבל זה לא "היפוך מגמה".

עלייה זמנית בהוצאות: אם מביטים על הדוח הכספי האחרון, לתשעת החודשים הראשונים השנה, התמונה המצטיירת ברורה. ביחס לתקופה המקבילה, ההכנסות צמחו ב-25% - על רקע איחוד החברה שנרכשה. מנגד, השורה התחתונה ספגה מהלומה קשה. מרווח נקי של 15.5 מיליוני דולרים היא עברה להפסד של 3 מיליון דולר.

אז זהו, שלמרות האכזבה, הסיבה להפסד שנרשם היא יחסית טריוויאלית וגם לא כל כך מטרידה. כאשר חברה מקבלת הודעה פתאומית על הפסקת עבודה, ההכנסות בגינה נעצרות באבחה אחת, בעוד שההוצאות וההשקעות שכבר בוצעו מתכווצות בהדרגה. גם רכישת חברה, בוודאי בסדר הגודל של העסקה שנעשתה, מלווה בהוצאות חד-פעמיות ובלא מעט חבלי לידה.

העניין הוא שבשני המקרים - ביטול פרויקט ורכישת חברה - ההרעה בתוצאות אינה פרמננטית, היא על פי רוב זמנית. כבר ברבעון השלישי רואים שיפור משמעותי בתוצאות ביחס למחצית הראשונה, והוא ניכר לכל רוחב הגזרה - בפרט בהוצאות התפעול שירדו מדרגה. מה לגבי הרווח הנקי? הוא עדיין נמוך מהרבעון המקביל, אבל ביחס לשניים הקודמים, הוא רשם קפיצה אדירה.

רווח צפוי ומכפיל נגזר: אין לי יומרה לקבוע מה יהיה הרווח הנקי של סאפיינס בשנה הבאה, אבל אני די משוכנע שהוא ישוב במהרה לנקודת המוצא - שנת 2016. אם זו ההנחה, אזי מכפיל הרווח החזוי עומד על סדר גודל של 25. האם זו רמה גבוהה? לא ביחס למכפיל ההיסטורי הממוצע, בוודאי לא בהשוואה לחברות מתחרות בתעשייה, ומה שהכי חשוב, לא ביחס לתחזית האופטימית שצפויה לחברה.

אומר זאת באופן הבא: לסאפיינס ייקח זמן לעכל את החברה החדשה שרכשה, וגם הקיצוץ הנדרש בהוצאות ייעשה בהדרגה, אך מנועי הצמיחה ימשיכו לפעול במלוא העוצמה עוד תקופה ארוכה - ומשכך, המניה ראויה לרמת תמחור נדיבה.

שורה תחתונה: הסיפור המלהיב של סאפיינס לא השתנה, כך שהייתי מתייחס לפגיעה בתוצאות הכספיות כאל מהמורה. לפיכך, אני רואה בצניחת המניה תגובת יתר מוגזמת - שיצרה הזדמנות השקעה.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.