על פניו, הפעילות העסקית במונחי רווח והפסד של חברות הביטוח ויתר הגופים המוסדיים - קופות הגמל וקרנות הפנסיה - לא אמורה להיות מושפעת ישירות מהריבית באותו האופן שבו מושפעים חברות וסקטורים מוטי אשראי מחד וצריכה פרטית קפריזית מאידך. מצד אחד, ההכנסות של חברות הביטוח ושל בתי ההשקעות, בעיקר מתחומי הביטוח והחיסכון לטווח ארוך, הן פועל יוצא של תנודות איטיות יחסית בכוח העבודה בישראל ושל הפעילות העסקית במשק, כמו גם של החלטות רגולטוריות שיכולות לשנות באחת את הרווחיות בענף זה או אחר. מה גם שאין לגופים אלה, ובעיקר לחברות הביטוח, הוצאות מימון משמעותיות שמושפעות באופן מיידי ומשמעותי מהריבית במשק.

ניסוי כלכלי

אבל המציאות היא כמעט לגמרי ההיפך הגמור. המוסדיים, הצרכן בגופים אלה (כלומר, החוסך) ובעיקר חברות הביטוח, מושפעים באופן יוצא דופן מהתנודות שקרו בעשור החולף בריביות. השפעה שמסתכמת במיליארדי שקלים רבים.

כך, בטח אם נתמקד בעולם הביטוח, מדובר בסקטור שאולי הכי מושפע מהריבית. זאת, בעיקר בגלל העתודות האדירות שהחברות מנהלות בגין ההתחייבויות קצרות וארוכות הטווח, שכל שינוי בהנחות שמשמשות לחישובן מזיז באחת מאות מיליוני שקלים; והן בגלל ההשפעה האדירה והישירה של שוקי ההון (מניות וחוב) על תוצאות חברות הביטוח והמוסדיים בכלל, כמו גם על התמורה לצרכן - התשואה שהוא מקבל בפנסיה הצוברת.

נתחיל מההשפעות של הריבית האפסית על הוצאות של חברות הביטוח, בראש ובראשונה דרך ההשפעה של הריביות האפסיות על תיקי ההשקעות האדירים שהם מנהלות בשוקי ההון הגלובליים. לאורך השנים שבהן הריבית בארץ ובעולם עמדה על רמה נמוכה בראייה היסטורית ולתקופה ארוכה מאוד (שלדעת רבים היא הניסוי הכלכלי הארוך והמשמעותי ביותר שנעשה), שוקי ההון (המניות והחוב), כמו גם מחירי הנכסים הלא סחירים (כגון הנדל"ן), זכו לעדנה ולנסיקה שאולי יצרה בועה ואולי לא, אבל בטוח העלתה שווי ורמות מחיר. זה הוביל לרווחי השקעות נטו ניכרים, בין היתר בתיקי הנוסטרו שמושפעים מאוד מהקורה בשוק הסולידי, שבו נרשמו לאורך השנים הללו רווחי הון שנבעו מהריבית היורדת והאפסית.

אבל, נראה שההשפעה הניכרת ביותר על העתודות האדירות שמנהלות חברות הביטוח, הגיעה מהריבית חסרת הסיכון. כיצד? ככל שהריבית חסרת הסיכון יורדת, כך גם יש לעבות את העתודות שאמורות לשמש את חברות הביטוח לעמידה בהתחייבויות שלהן למבוטחים, בעיקר לאורך שנים. מדוע? כי ככל שהריבית חסרת הסיכון נמוכה יותר, כך הכסף שבידי החברות כיום יצבור על פניו (בחישוב שמרני) פחות תשואה לעתיד - ולכן יש לשים יותר כסף בצד כדי לעמוד בהתחייבויות הקיימות.

למציאות זו הייתה השפעה של מיליארדי שקלים על חברות הביטוח. העיבוי הניכר בעתודות וברזרבות של החברות הובילה להקטנת רווחים ניכרת, וזה הכביד גם באופן ניכר על המניות של החברות הללו - מה שהוביל לפגיעה נוספת בציבור שמחזיק בשרשור במיליארדי שקלים במניות החברות.

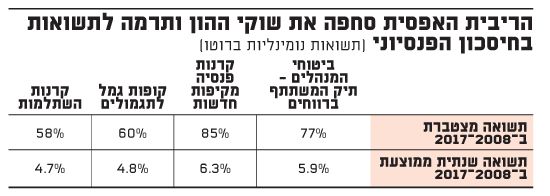

הריבית האפסית סחפה את שוקי ההון

ומה לגבי הצרכן? בכל הקשור לביטוח "הרגיל" שלו כלום לא קרה. חברות הביטוח מכרו ביטוח ועמדו בהתחייבויות כרגיל. השינויים בעתודות השפיעו בעיקר על החברות עצמן. אבל, בכל הקשור ללקוח הפנסיוני - זה שחוסך לתקופת הגמלאות שלו באמצעות חברות הביטוח, קרנות הפנסיה וקופות הגמל (וגם קרנות ההשתלמות) - המציאות של הריבית האפסית שקבעו הבנקים המרכזיים בישראל ובעולם במטרה לעודד את הפעילות העסקית הגלובלית, סייעה ותרמה לתשואות חיוביות. כך, בימים האחרונים הצגנו ב"גלובס" כיצד אפיקי החיסכון הפנסיוני בישראל רשמו לאורך השנים האחרונות תשואות חיוביות שנבעו מהמחירים הגבוהים בשוקי ההון, שתודלקו כאמור על ידי המדיניות המוניטרית המרחיבה ללא תקדים.

התשואות השנתיות הממוצעות בעשר השנים האחרונות בארבעת אפיקי החיסכון לטווח ארוך בישראל הניבו לצרכן תשואות של 4.7% עד 6.3%, כשהשונות בין האפיקים העידה על חשיבות הריבית הנמוכה והשפעתה. למה הכוונה? הפנסיה החדשה המקיפה שנהנית מאג"ח מיועדות שמספקות ריבית ריאלית של 4.86% לשנה, לעומת ריביות נמוכות מהותית בחוב הממשלתי הסחיר, הניבה את התשואה הגבוהה ביותר, ואילו האפיקים שהלכו לשוק ההון ורכשו אג"ח ממשלתיות בריביות מצחיקות - נמצאים הרחק מאחור.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.