תיקון או שינוי מגמה - זו השאלה. הריטואל הקבוע הזה, שבו אנו מביעים דעה נחרצת בכל עניין, בביטחון מופגן ובלי שום עכבה, מזכיר לי את הסיפור על העיירה היהודית בפולין, שבה היה פעלולן מוכר, שנהג לבצע מופעי ראווה. באחת הפעמים, הוא התחייב לעבור בין שני גורדי שחקים, באמצעות הליכה על גבי חבל שיימתח ביניהם. השמועה על המעשה הנועז אחזה כמו אש בשדה קוצים, כך שביום המופע התקבצו מתחת לבניינים אלפי אנשים שרכשו כרטיסים. הייתה דממה והפעלולן היה ממוקד, אבל רגע לפני שהוא צעד, הוא הרים את ראשו ואמר לנוכחים כך: "מעולם לא הלכתי על חבל ואין לי שום מושג איך עושים זאת, אבל אתם שילמתם ואני התחייבתי, כך שאם תבקשו אני אבצע את הפעלול המובטח".

מובן שהקהל הרחום דחה את ההצעה, בטענה שכל המופע המסוכן הזה היה מלכתחילה שטות גמורה - וכדי שלא תחלוף בראשו של הפעלולן כל מחשבה שנייה, הם החלו לנטוש במהירות את הרחבה. תוך כדי שהם עוזבים, צעק לעברם הפעלולן: "אנשים יקרים, אל תשכחו - מחר באותה השעה מתקיימת עוד הופעה".

החוב המצרפי

גם אנחנו, בדומה לפעלולן מאותה עיירה, מודעים לעובדה שאין ביכולתנו לחזות את ביצועי שוק המניות בתקופת זמן נתונה - בפרט אם היא קצרה - וגם אין לנו שום דרך להעריך את עומק הנפילה ומתי בדיוק היא הופכת מ"תיקון" ל"שינוי מגמה". עם זאת, כל עוד יש ביקוש לעסקי הנבואה, אנחנו נהיה שם תמיד לספק את הסחורה - עם מבט רציני ואמירה נחושה. אז זו בדיוק הנקודה, שחשבתי לנצל את ירידות השערים האחרונות כדי לחרוג מעט מהשגרה, כלומר להתמקד בתוצאות הכספיות, ופחות בביצועי המניות.

הריבית - החשודה המיידית: להשפעת הריבית על שוקי המניות יש שתי זוויות - פיננסית וריאלית. ההשפעה של הראשונה היא על פי רוב דומיננטית יותר, אבל אני רוצה לגעת דווקא בהשפעה הריאלית. הנחתי לזווית הפיננסית לא בגלל שהיא אינה חשובה, אלא משום שאין לי כל יכולת לכמת את עוצמתה. הקשר השלילי בין ריבית למניות מוכר גם להדיוטות, כך שכדי להוסיף אינפורמציה מועילה, יש לאמוד את הריבית המינימלית שתהפוך את המגמה - זו שמעבר אליה שוק המניות כבר לא יעניין להשקעה. העניין הוא, שאין לי אפילו הערכה קלושה.

ההשפעה הריאלית: מה שמשך את תשומת לבי לאחרונה, זה מאמר של הבנק להסדרי סליקה בינלאומיים (The Bank for International Settlements), שעל פיו מספר חברות ה"זומבי" בארה"ב הוכפל בין השנים 2007 ל-2015, כך שאחת מכל 10 חברות אמריקאיות היא כיום בבחינת "מת מהלך". מהי חברת זומבי? על פי הגדרת הבנק, זו חברה ותיקה - בת 10 שנים לפחות - שהגיעה למצב שבו הוצאות הריבית שלה גבוהות מהרווח לפני מס ומימון.

האמת היא שהמצב הנוכחי כנראה גרוע עוד יותר, שהרי הריבית בארה"ב עלתה בחדות בשנתיים האחרונות, ומעבר לכך, מתברר שזו תופעה שמאפיינת עוד מדינות רבות. אם כך, השאלה הרפלקסיבית שעולה, היא האם גם אנחנו נדבקנו ב"מחלה"? במילים אחרות, האם עלייה בריבית המקומית תפגע קשות בחברות הישראליות? נכון, זה אינו תרחיש שנמצא מעבר לפינה, אבל עדיין, הוא שווה בחינה.

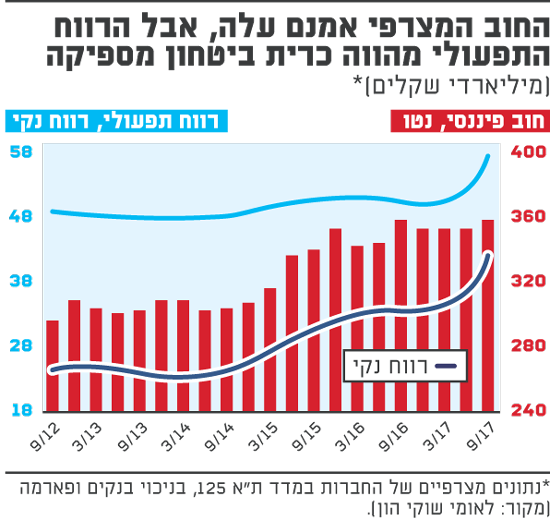

שוק המניות המקומי - בוודאי לא חולה, אפילו בריא: כשמביטים על התוצאות המצרפיות של החברות במדד ת"א 125, בחמש השנים האחרונות, מתקבלת התמונה הבאה; היקף החוב הפיננסי נטו גדל ב-20%, הרווח התפעולי צמח בשיעור של 15%, והרווח הנקי נסק בלא פחות מ-70%. אין ספק שמנוע מרכזי בצמיחת השורה התחתונה הייתה הריבית שצנחה, אבל החוב המצרפי לא גדל בצורה מסוכנת וחריגה, כך שגם אם תחול עלייה משמעותית בריבית, הפגיעה ברווח הנקי לא תהיה קשה.

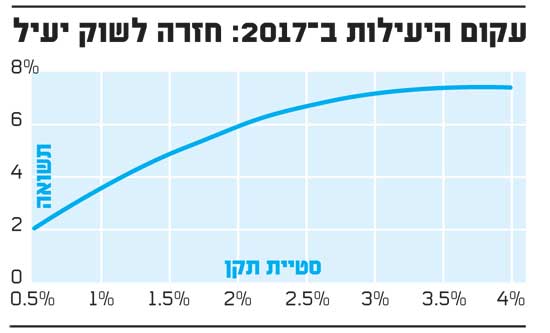

כדי להמחיש את הדברים, בואו נבצע את התרגיל הבא: ריבית החוב הממוצעת, זו התואמת את סיכון החברות במדד ת"א 125, התכווצה בחמש השנים האחרונות בכ-4% לערך. ברור שהריבית לא תשוב לנקודת המוצא, אבל גם אם נניח שהיא תבצע מחצית מהדרך חזרה, השורה התחתונה לא תיפגע בצורה חריפה.

המתמטיקה פשוטה: מאחר שהחוב הפיננסי המצרפי עומד כיום על סך של 360 מיליארד שקל, הרי ש-2% ממנו שקולים לכדי תוספת מצרפית של 7 מיליארד שקל להוצאות הריבית - מה שאומר, שהרווח הנקי המצרפי יקטן בסכום של 5 עד 6 מיליארד שקל. זה לא זניח, אבל גם לא נורא - בוודאי לא סיבה לחרדה.

ניתן להביט על הדברים גם באופן הבא. מאחר שהרווח התפעולי של החברות המקומיות גבוה משמעותית מהוצאות המימון המצרפיות, הרי שיכולת ההכלה והספיגה נותרה עדיין גבוהה.

שורה תחתונה: אינני יודע מה תהיה תשואת המניות בשנה הקרובה, אבל בכל מה שנוגע לתוצאות החברות המקומיות, אינני צופה פגיעה חריגה - גם אם הריבית תעלה מדרגה.

מדדי אגיו-גרף

■ הכותב הוא מנהל מחלקת מחקר מניות בלאומי שוקי הון, עובד בנק לאומי. הסקירה בוצעה על בסיס מידע ונתונים ציבוריים, המפורסמים לכלל המשקיעים, ועליהם בלבד.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.