אם הייתי רגולטור, כנראה לא הייתי מונע מאנשים לרכוש ביטקוין או מניות מוטות מטבע דיגיטלי זה או אחר. כל אחד יעשה הטוב בעיניו, כל עוד המידע כולו שקוף וגלוי. אני לא חושב שתפקיד הרגולטור למנוע מהלכים מהציבור, אלא לדאוג שהסיכונים יהיו גלויים לכולם.

אם אנשים רוצים לקנות נכסים בועתיים, בבקשה. אחרי הכל, אף אחד לא באמת יודע מתי הבועות יתפוצצו. כשהביטקוין הגיע למחיר של 5,000 דולר, אמרו "בועה". כשהוא עלה ל-7,000 דולר, קצב האזהרות התגבר; כשהוא הגיע ל-10,000 דולר, צעקו "זהירות, בועה" - אבל הביטקוין זינק במהירות עד לכ-20 אלף דולר, לפני שמחירו צנח בחדות. בועות טבען להתנפח ולהתנפח, ולא להודיע לאיש מתי בכוונתן להתפוצץ - גם לא לרגולטורים.

הביצועים של אמזון בשנים האחרונות במיליארדי דולרים

אז אני, בכובע (דמיוני) של רגולטור, לא הייתי מונע השקעה בביטקוין, אבל אם בכל זאת הייתי מחליט למנוע השקעה במשהו, קודם הייתי מונע את ההשקעה במניית אמזון . אז אולי בגלל זה אף אחד לא הציע לי תפקיד רגולטורי (גם לא זוטר), ואולי אני אצטרך לאכול את הכובע בעוד כמה שנים, אבל מה שרואים ולומדים מהדוחות הכספיים של ענקית הקמעונות - רחוק מלהסביר שווי של 720 מיליארד דולר.

ודאי תאמרו, ובצדק: "דוחות זה מה שהיה, זה פאסה. אמזון היא העתיד, היא חדשנית, היא יצירתית". אתם צודקים, אלא שגם אם אהפוך לאופטימי חסר תקנה ואקבל שאמזון היא החברה הכי חדשנית בעולם, עם הטכנולוגיה הכי מדהימה בעולם והמנכ"ל הכי טוב בעולם, גם אז משהו לא מסתדר בשווי הזה.

סקירת אנליסטים היא לא תורה מסיני

טוב, תגידו, מי אתה בכלל? יש שורה של גורואים שמעריצים את החברה והמניה; האנליסטים אופטימיים לגביה, ההמלצות בכיוון אחד - "קנייה". אתם שוב צודקים, ועדיין אני לא "קונה" את ההמלצות האלה. כבר ראינו מה ההמלצות, במיוחד אלה של האנליסטים בוול סטריט, שוות. בתקופת הבועה, אנליסטים שם נתנו המלצות "קנייה" על מניות, בשעה שכתבו לחברים שלהם במייל: "תתרחקו מהמניה, זאת מניית זבל". ההמלצה החיובית הייתה רק כדי לשרת את "הבית" (אינטרסים של בנקאי ההשקעות), והתופעה הזאת הייתה רחבה מאוד. אז לא נראה שזה המקרה כיום, אבל לא הייתי נשען על סקירת אנליסטים כאילו היתה תורה מסיני.

ואגב, זה לא רק בוול סטריט. הבורסה בתל-אביב דחפה ושכרה אנליסטים כדי לספק הערכות על חברות שורה שנייה (בעיקר טכנולוגיות) כדי לעורר את המסחר בהן - והאנליזות האלה במקרים רבים מגוחכות.

שולי רווח נמוכים, ירידה ברווח תפעולי

ובכן, מדוע לדעתי מניית אמזון היא בועה, אולי גדולה יותר מבועת הביטקוין? נתחיל במספרים: שווי שוק של 720 מיליארד דולר מול הון עצמי של 28 מיליארד דולר - שווי גדול פי 25 מההון. זה נראה מפחיד, אבל האמת, אז מה? חברות טכנולוגיות, חברות חדשניות, הן חברות שהערך שלהן נמצא ברווחים כיום ובעיקר בעתיד, ואין משמעות להון הנוכחי. כלומר, מה שחשוב יותר זה הרווח.

וכמה אמזון מרוויחה בשנה? בדוחות השנתיים המלאים (דוח K10) של אמזון יש פירוט נרחב על הרווח וההפסד, ולצדו (בביאורים) יש דוחות לפי מגזרים. אמזון מכרה ב-2017 ב-177.9 מיליארד דולר, וההוצאות התפעוליות שלה הסתכמו ב-173.8 מיליארד דולר - מה שהשאיר רווח תפעולי של 4.1 מיליארד דולר.

ב-2016 ההכנסות היו 136 מיליארד דולר, ההוצאות הסתכמו ב-131.8 מיליארד דולר והרווח התפעולי הסתכם ב-4.2 מיליארד דולר - כלומר, ירידה קטנה ברווח התפעולי בין השנים, אם כי בשורה העליונה נרשמה צמיחה מרשימה של 30%. הצמיחה הזאת נבלעה בעלויות מכר גבוהות יותר - עלויות שמגיעות מליבת העסקים של אמזון.

הפעילות העיקרית של אמזון היא מכירה של מוצרים במרווחים נמוכים. הפעילות הזאת גדולה, מעניינת, אבל לא ברור איך דבקה בה תדמית של חדשנות. זה מסחר ברמה הכי בסיסית שלו - תפעול ולוגיסטיקה, הפצה ומחסנים. הדבר המשעמם הזה, הכלכלה הישנה הזאת, מקבלת באמזון פנים אחרות. אמזון אלופה בהגדרת מציאות מדומה. היא חברה עם תדמית נהדרת ומיתוג מצוין, היא הכלכלה החדשה.

זה נכון רק חלקית. חנות באינטרנט זה לא חזית הטכנולוגיה, וכדי שלא נתבלבל, אמזון מדווחת אחת לתקופה שהיא הולכת על הפיתוח העתידי הבא - בשנה האחרונה היא הגדירה את הרחפנים כ"דבר הבא". הרחפנים של אמזון ירחפו עד לחלון שלכם, ישרקו לכם וימסרו לכם את הספר שקניתם. כן, זה נהדר לחלום, במיוחד כשהשוק חולם יחד אתך.

ובחזרה למספרים. מהדוחות של אמזון עולה התמונה הבאה: צמיחה יש (אפילו נאה, 30%), אבל הוצאות התפעול חונקות את הרווח התפעולי, שדווקא ירד. הרווח התפעולי רגיש לכל פיפס בהוצאות למעלה או למטה.

אמזון היא ברובה עדיין חברת קמעונות, והמרווחים שלה נמוכים. לכן, כל שינוי במרווח (בהפרש בין כמה שעלתה לאמזון הסחורה לבין המחיר לצרכן הסופי) קריטי לרווח. על המספרים של הקמעונות אמזון מספקת מידע חלקי. כנראה זה לא נוח לחשוף רווחיות גולמית נמוכה. אז אין מידה לרווחיות הגולמית שלה, אבל המספרים זועקים מהדוחות המפורטים - הקמעונות מגמגמת.

בביאור על המגזרים, המידע נוח יותר לעיכול. אמזון מגדירה שלושה מגזרים: המגזר בצפון אמריקה, המגזר הבינלאומי והמגזר הטכנולוגי, שזה בעיקר הפעילות המוצלחת סביב מחשוב ענן. מהביאור מבינים שהפעילות בצפון אמריקה מרוויחה, אבל מעט: ההכנסות ב-2017 הסתכמו ב-106.1 מיליארד דולר והרווח התפעולי הסתכם ב-2.8 מיליארד דולר, לעומת רווח של 2.4 מיליארד דולר על הכנסות של 79.8 מיליארד דולר ב-2016. אז ההכנסות צמחו יפה, אבל הרווח התפעולי הוא באותם סדרי גודל.

הפעילות הבינלאומית בכלל מפסידה: 3.1 מיליארד דולר על הכנסות של 54.3 מיליארד דולר, לעומת הפסד קטן יותר - 1.3 מיליארד על הכנסות של 44 מיליארד בשנת 2016. כלומר, אותה מגמה: הכנסות בעלייה, וזה לא מתורגם לרווח תפעולי.

הנחמה היחידה היא במגזר הטכנולוגי: ההכנסות, בעיקר בתחום מחשוב הענן, זינקו ל-17.5 מיליארד דולר לעומת 12.2 מיליארד דולר, והרווח התפעולי עלה ל-4.3 מיליארד לעומת 3.1 מיליארד דולר בשנת 2016 - נתונים יפים מאוד, אבל אלה לא תוצאות שמחזיקות שווי של 720 מיליארד דולר לחברה.

וזה עוד לפני הוצאות מימון ומסים. בשורה התחתונה, הרווח ב-2017 הסתכם ב-3 מיליארד דולר, לעומת 2.4 מיליארד דולר בשנת 2016 ולעומת 600 מיליון דולר בשנת 2015, וזה מזכיר לי נתון חשוב: עם כל הגודל שלה, והחדשנות והיצירתיות, אמזון התחילה להרוויח באמת (בלי משחקים בדוחות) רק לפני כחמש שנים, וגם אז הרווח לא היה יציב. במשך יותר מ-10 שנים אמזון הפסידה כסף והרבה. בסיכום כולל, מאז הקמתה ועד סוף 2017, היא ייצרה עודפים (יתרת רווחים) של כ-8 מיליארד דולר - כסף גדול, אבל האם הוא מצדיק שווי חברה גדול פי מאות ממנו, של 720 מיליארד דולר?

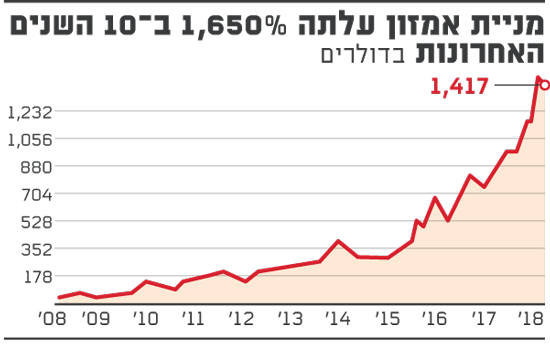

מניית אמזון עלתה

מכפיל רווח 100 על רווחי 2019

הרווח של אמזון ב-2017 גוזר מכפיל רווח של 240. מכפיל רווח הוא נתון חשוב בעולם ההשקעות - הוא אומר בתוך כמה שנים יחזיר המשקיע את השקעתו (בהנחה שהרווח קבוע, אבל לא כשהרווח עולה) והוא מלמד בעקיפין על התשואה למשקיע. ההופכי של המכפיל (1 חלקי המכפיל) זו התשואה על ההשקעה, ולהמחשה, מכפיל 20 מבטא מעין החזר השקעה אחרי 20 שנה ותשואה של 5% (1 חלקי 20). 5% ב-20 שנה זה 100% החזר השקעה. זה לא חישוב מדויק, אבל זה הסיפור בגדול של מכפיל רווח.

מכפיל רווח של 240 הוא גבוה - אבל רגע, שכחתי להיות אופטימי. עזבו דוחות עבר ורווחי עבר (ומכפיל רווח היסטורי), בואו נסתכל קדימה. מה יהיה בשנת 2018, ומה יהיה ב-2019? האמת, ציפיתי מהאנליסטים ליותר. התחזיות בוול סטריט הן באותה המגמה: המשך גידול בהכנסות (232 מיליארד דולר ו-282 מיליארד דולר, בהתאמה, ב-2018 ו-2019), אבל הרווח בשורה התחתונה מאכזב. בשנת 2018 צופים האנליסטים רווח של 4-5 מיליארד דולר, וב-2019 רווח של 7-8 מיליארד דולר. במלים אחרות, אמזון נסחרת במכפיל 100 על הרווחים ל-2019. מדובר בתשואה של 1% על ההשקעה (1 חלקי 100) לשנת 2019.

ועל הנתונים האלה האנליסטים נשענים כשהם מספקים המלצת קנייה. וזה לא הכל, הנתונים שהאנליסטים מציגים הם ללא הוצאות והפחתות חד-פעמיות והוצאות רלוונטיות לפעילות העסקית. אלה לא המספרים החשבונאיים האמיתיים, שצפויים להיות נמוכים יותר (אם כי לא באופן מאוד משמעותי), אבל גם אם נתעלם לגמרי מהעניין החשוב הזה, עדיין השווי נראה מנותק.

"המתחרה הקטנה" של אמזון

אמזון "גילתה" את עולם הקמעונות ברשת במקביל לענקית נוספת, eBay . בשנות הבועה, שתי החברות התקדמו בצמידות בתוצאות העסקיות וגם בהתנהגות המניה בוול סטריט. הן היו דומות, אבל לא זהות בפעילות העסקית: אמזון, שהתחילה בכלל במכירת ספרים דרך הרשת, הפכה לקניון וירטואלי, ואילו איביי התמקדה במכירות של מוצרים (יד שנייה) בין הגולשים.

מתישהו החיבור בין השתיים התנתק - אמזון התחילה להיתפס כחברת טכנולוגיה ואילו איביי כחברת מסחר. בהתאמה, השוק תמחר אותן באופן שונה לחלוטין, ובהתאמה נוצר גם נתק בהתנהגות המניות. מניית אמזון זינקה פי 10 בפחות מ-7 שנים, בעוד מניית איביי הסתפקה ביותר מפי 3 - תשואה נהדרת, אבל תשואת חסר ביחס לאמזון.

זה מתבטא כמובן בשווי: בעוד אמזון נסחרת לפי שווי של 720 מיליארד דולר, איביי נסחרת לפי שווי של 45 מיליארד דולר. אז נכון, אמזון גדולה פי יותר מ-10 במכירות, והיא גם צפויה, להערכת האנליסטים, לצמוח יותר (20%-30% בשנה, בעוד איביי סביב 10% בשנה), אבל שימו לב לנתוני הרווח ומכפיל הרווח: הרווח של אמזון כפול מהרווח של איביי. זה הכל, רק פי שניים - אבל השווי הוא פי 16.

זאת ועוד, מכפיל הרווח של אמזון לשנת 2019 הוא כאמור 100. איביי מסתפקת במכפיל של 16 על הרווח הצפוי ב-2019. האם זה סביר? המשקיעים סבורים שכן, וזה לא רק ביחס לאיביי. אמזון יקרה ביחס לכל עולם הקמעונות, גם באינטרנט וגם בעולם "האמיתי", הרשתות עם הסניפים.

זאת כמובן לא השוואה של חברות דומות, אבל השוואה לוול-מארט, חברת הקמעונות הגדולה בעולם, עשויה לספק תובנה נוספת. וול-מארט גדלה להיקף מכירות של יותר מ-500 מיליארד דולר. היא צפויה להרוויח בשנים הבאות סביב 15 מיליארד דולר, והיא נסחרת בכ-300 מיליארד דולר. אז כן, אמזון יכולה להיות גדולה מוול-מארט, אבל זה ממש לא יהיה פשוט. כולן כבר נמצאות באינטרנט, כולן כבר מתחרות בכולן, ואפילו אמזון, שהבינה שהעולם הווירטואלי הוא המקום הנכון, מגבה זאת ברכישה של רשתות פיזיות.

ועל רקע אוסף הנתונים הזה, למה בעצם המניה של אמזון עולה ועולה ונסחרת ברמות שיא? כנראה זה עניין פסיכולוגי. אנחנו עדר, עדר של משקיעים. העדר הזה שועט ושועט, כי הוא יודע שאמזון חברה נהדרת (והא צודק), אבל כנראה הוא עדיין לא מבין שאין בהכרח קשר בין חברה טובה למניה טובה.

■ הכותב הוא מרצה לחשבונאות, ניתוח דוחות כספיים והערכות שווי, ויועץ בתחומים אלה. בכל מקרה, אין לראות בכתבות אלה משום עצה ו/או המלצה לרכישה או למכירה של ני"ע. כל הפועל בהסתמך על המאמר ו/או על תוכנו, אחראי באופן בלעדי לכל נזק ו/או הפסד שייגרם לו.