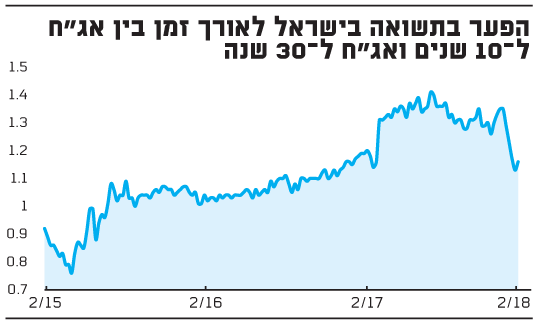

שוק האג"ח המקומי ממשיך להתנתק מהעולם ולהפגין ביצועים עודפים על רקע הערכת המשקיעים כי המדיניות המוניטארית המרחיבה של בנק ישראל צפויה להיוותר ללא שינוי לפחות עד לסוף 2018, בשל עוצמת השקל והאינפלציה הנמוכה שרחוקה מאוד מן היעד. לכן, בעוד שבמרבית המדינות המפותחות, איגרות החוב הממשלתיות גילו בחודש האחרון חולשה ניכרת ורשמו עלייה בתשואות לפדיון, על רקע החשש להאצה באינפלציה, הרי שהשוק הישראלי היה חזק מאוד והתשואות לפדיון של איגרות החוב בישראל נמצאות סביב רמות השפל.

כך לדוגמה, מתחילת השנה, בתוך כחודש, התשואות לפדיון בארה"ב ובגרמניה עלו בכ-36 ו-46 נקודות בסיס, בהתאמה, מרמות של 0.39% ו-2.4% לרמות של 0.75% ו-2.86% בהתאמה, מה שאומר ירידה של כ-4% במחיריהן. ובמקביל, אג"ח ממשלת ישראל ל-9 שנים רשמו עלייה משמעותית נמוכה יותר בתשואה לפדיון של 20 נקודות בסיס בלבד מ-1.67% ל-1.87%, מה שאומר ירידה קלה במחיר.

מעבר לכך, לראשונה בהיסטוריה גם הפער בתשואות לפדיון של איגרות החוב ל-30 שנה בין איגרת חוב של ממשלת ארה"ב לבין אג"ח ממשלת ישראל, הפך לשלילי. גם המרווח השלילי באג"ח ל-10 שנים בין ישראל לארה"ב שקיים כבר מזה זמן רב, העמיק עוד יותר ועומד כיום על כ-95 נקודות, כלומר, כמעט 1%. המרווח השלילי באג"ח לשנתיים ולחמש שנים בין ישראל לארה"ב התרחב אף הוא ועומד על 188 ו-160 נקודות בסיס, בהתאמה. דהיינו, איגרות החוב של ממשלת ישראל המדורגות בעולם A, מציעות תשואה נמוכה בהרבה מאיגרות החוב המקבילות של ממשלת ארה"ב המדורגות AAA.

האופטימיות המקומית מוצדקת?

עליית התשואות בעולם לא מרשימה ככל הנראה את המשקיעים המקומיים. לראייה, מספר ניכר מההנפקות האחרונות של משרד האוצר מהחודש האחרון, נסגרו כאשר מזמין אחד או שניים "לוקחים" את כל ההנפקה. אחד מהגורמים שתומכים לפי שעה בביקושים הללו הינם הגיוסים החזקים בקרנות הנאמנות אשר שוברים שיאים. עד לחודש האחרון גייסו קרנות הנאמנות האג"חיות לסוגיהן קרוב ל-3 מיליארד שקל.

חשוב לציין כי בשבוע האחרון ראינו תיקון אלים כלפי מטה בשוקי המניות בעולם בכלל ובארה"ב בפרט, תוך זינוק חד במדד הפחד - ה-VIX, על רקע עליית התשואות בארה"ב וחששות המשקיעים מסביבת האינפלציה וריבית גבוהה יותר. הדבר לא פסח על שוק המניות בת"א שירד בחדות. גם האפיק הקונצרני התממש בכ-1% לנוכח פדיונות של הציבור לראשונה מזה תקופה בקרנות הנאמנות, אך הדבר עדיין לא השפיע מהותית על התשואות בשוק הממשלתי.

שוק האג"ח מניח, כנראה, שלא משנה בכמה יעלו התשואות בחו"ל, הדבר לא יפגע משמעותית באג"ח המקומיות, למרות שזה משפיע על יתר המדינות. האם זו הנחה הגיונית, או שמא זו משאלת לב? להערכתנו, על רקע חולשת איגרות החוב הממשלתיות במרבית מדינות העולם, כדוגמת התשואה לפדיון של אג"ח ל-10 שנים בבריטניה, קנדה, שוויץ, דרום קוריאה ואוסטרליה, שעלו בכ-30-50 נקודות בחודש האחרון, המשקיעים המקומיים צריכים להביא בחשבון שאם השיפור בכלכלה העולמית יוביל להמשך עליית תשואות בעולם, כלומר, לירידה בשערי איגרות החוב, אזי התשואות בישראל לא תוכלנה להישאר אדישות ועלולות לרשום אף הן עליית מדרגה בתשואות לפדיון. כלומר, ירידות שערים. לכן, להערכתנו, כדאי להקטין חשיפה לשוק האג"ח הממשלתי המקומי תוך צמצום המח"מ לרמות של 3-3.5 שנים, ונותרנו עדיין עם השאלה באיזו אסטרטגיה לנקוט כדי לייצר את המח"מ הזה.

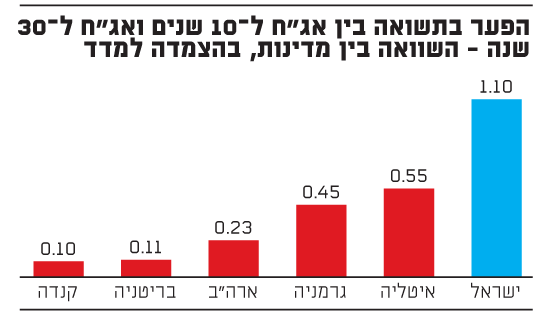

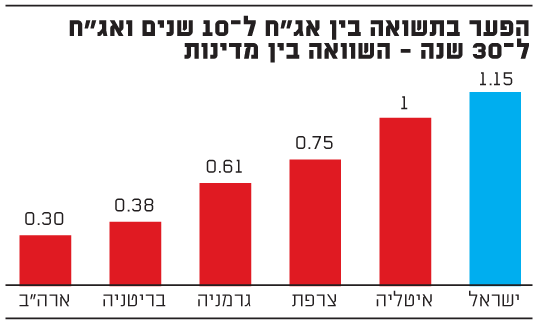

לשם כך, אנחנו צריכים להתבונן במבנה של עקום התשואות. אם נבחן את עקומי התשואות בישראל, נגלה שהם מאופיינים בתלילות גבוהה מאוד בעיקר בטווחים של 10-30 שנים בהשוואה למדינות רבות בעולם.

נזכיר כי תלילות העקום הינה ההפרש (Spread) בין התשואה השנתית לפדיון שמעניקות אג"ח עם תקופה ארוכה לפדיון לבין אג"ח עם תקופה קצרה יותר לפדיון, למשל בין עשר שנים לשנתיים, או בין 30 שנה לבין 10 שנים.

מה לישראל ולקבוצת ה-BBB?

בגרף המצורף ניתן לראות כי במרבית המדינות בעולם תלילות עקומי התשואה הנומינליים (הלא צמודים) בטווחים של 10-30 שנה, הינה נמוכה ועומדת על 20-80 נקודות. כך למשל, בארה"ב ובגרמניה הפער עומד על כ-30 ו-60 נקודות בהתאמה, בעוד שבישראל הפער גבוה משמעותית ועומד על רמה של 115 נקודות. ניתן לראות בגרף כי ישראל ממוקמת מבחינת התלילות יחד עם חבורה לא מחמיאה של מדינות המאופיינות ביחס חוב לתוצר גבוה מאוד ובדירוג אשראי מקבוצת ה-BBB, כאשר זה ממש לא המצב בישראל.

בעקום של האפיק הצמוד בישראל נרשמה לפני מספר חודשים עלייה חדה בתלילות בין תשואת האג"ח ל-28 שנה (ממצ"מ 545) לתשואת האג"ח ל-9.5 שנים (ממצ"מ 527), והיא עומדת כיום על כ-110 נקודות. חלק מהעלייה בתלילות נובעת מהנפקת אג"ח מיועדות לגופי הפנסיה בחודש יולי 2017 כחלק מהרפורמה בפנסיה, דבר שהקטין את הביקוש מצד הגופים המוסדיים לאג"ח הצמודות הסחירות ל-30 שנה. גם כאן, במרבית המדינות בעולם בהן קיימות איגרות חוב צמודות בטווחים אלו, העקומים הרבה יותר שטוחים, כלומר, פחות תלולים מאשר בישראל.

להערכתנו, תלילות העקומים בישראל 10-30 שנים גבוהה מדי. זאת, בעיקר כאשר ישנם גורמים כלכליים התומכים בירידת התלילות. הגירעון הממשלתי בישראל נמוך יחסית כבר תקופה די ארוכה תוך משמעת פיסקאלית מצד הממשלה, כך שיחס החוב לתוצר במשק ממשיך במגמת הירידה, וירד לראשונה מ-60%. עובדה זו לא נעלמה מעיני חברות הדירוג, ואחת מהן - S&P - העלתה בשנה האחרונה את אופק הדירוג של ישראל (A ) מניטרלי לחיובי, כך שייתכן שישראל אף צפויה בהמשך לעלות בדירוג האשראי לדירוג המכובד של -AA.

אפקט "הנורמלי החדש"

האם הסיטואציה הזו של תלילות חדה של העקומים מייצרת הזדמנות השקעה?

ראשית, נזכיר שכבר לפני כחצי שנה ציינו במדור זה כי התלילות בטווח של 10-30 שנה בישראל הינה חריגה, הן על העקום השקלי הלא צמוד והן על העקום צמוד המדד, ושעולה שאלת כדאיות ההחזקה של אג"ח ל-30 שנה חלף אג"ח ל-10 שנים ביחס מח"מ, הן בעקום השקלי והן בעקום הצמוד.

הפער בתשואה

מתחילת השנה ראינו השתטחות חדה ומהירה בתלילות 10-30 שנים בעקום השקלי, כאשר פער התשואה כיום בין ממש"ק 327 לממש"ק 347 ירד מתחילת השנה מ-136 ל-115 נקודות בסיס, תוך ירידת מחיר ועלייה בתשואה לפדיון של ממש"ק 327, ועלייה במחיר וירידה בתשואה לפדיון של ממש"ק 347. מנגד, בעקום הצמוד נרשמה מגמת השתטחות מתונה מאוד, כך שהתלילות עודנה קרובה לרמות שיא ועומדת כמו בעקום השקלי הלא-צמוד על כ-115 נקודות בסיס.

השתטחות של עקומים עשויה להתרחש כאשר הציפיות של השוק הן לכך שהעלאות הריבית תהיינה הדרגתיות, לא עוצמתיות ומוגבלות בתקרה כלשהי. זו הסיבה להשתטחות העקום האמריקאי שמושפע מתאוריית "הנורמלי החדש". עם זאת, גידול בגירעון בארה"ב בעקבות רפורמת המס ותוכניות השקעות בתשתיות, יחד עם עלייה בקצב האינפלציה, עשויים לגרום להתללה מחודשת של העקום.

להערכתנו, המגמה של השתטחות העקומים צפויה להימשך, על רקע התלילות שעודנה גבוהה בעקומים בישראל אל מול העולם בטווח של 10-30 שנים. לכן, לאלו שיכולים לסבול תנודתיות גדולה שנגזרת מאורך התקופה לפדיון, ולעמוד בכך, הרי שהתלילות הגבוהה בעקום בישראל, ביחס למדינות רבות, עודנה מעלה את האטרקטיביות של השקעה בהן ביחס מח"מ. לכן, החזקה באג"ח ל-30 שנה ו-25 שנה (ממש"ק 327 הצמוד וממש"ק 142 הלא-צמוד) במסגרת מח"מ היעד השקלי שנקבע, כתחליף מסוים להחזקה של איגרות החוב הממשלתיות השקליות ל-10 שנים (ממש"ק 327/ממש"ק 1026) ביחס מח"מ, קרי, החזקה קטנה יותר באג"ח ל-30 שנה מאשר בניירות ל-10 שנים תוך הישארות באותו מח"מ הרצוי בתיק עם אחזקה גדולה יותר של אג"ח לשנתיים, הינה עדיפה.

גם בעקום הצמוד עולה העדיפות להחזקת אג"ח ל-28 שנה (ממצ"מ 545) במסגרת מח"מ היעד, כתחליף מסוים להחזקה של איגרות החוב הממשלתיות הצמודות ל-10/8 שנים (ממצ"מ 527/ממצ"מ 1025) ביחס מח"מ.

הפער בתשואה בין אגח ל10 שנים

אנו מעריכים ככלל שעליית התשואות לפדיון תימשך, התלילות הגבוהה צפויה להצטמצם עוד יותר תוך השתטחות העקום בחלקו הארוך ביותר, כך שאיגרת החוב ל-10 שנים עלולה לרדת בצורה חדה יותר, למרות המח"מ הקצר הרבה יותר שלה בהשוואה לאיגרת חוב ל-30 שנה.

הפער בתשואה

■ הכותבים הם יו"ר בית ההשקעות מיטב דש ומנהל השקעות ראשי פנסיה ותחום אג"ח. אין לראות בכתבה המלצה או תחליף לשיקול דעתו העצמאי של הקורא, או הזמנה לבצע רכישה או השקעות ו/או פעולות או עסקאות כלשהן. במידע עלולות ליפול טעויות ועשויים לחול שינויי שוק.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.