בשבועות האחרונים נחשף ב"גלובס" כי שלוש רשתות המזון הגדולות בישראל - שופרסל, יינות ביתן ורמי לוי - מסמנות לעצמן מגרש פעילות חדש שבו גם יתחרו זו בזו. מדובר בתחום המכירה הסיטונאית לקמעונאים קטנים כגון מכולות ומזנונים, שצפוי להסתכם במכירות של מאות מיליוני שקלים מדי שנה.

המהלך הדרמטי האמור של שלוש הרשתות נוגע בראש ובראשונה בתחום המזון, אך אינו עוצר שם והוא רלוונטי גם לתחומי פעילות נוספים ובראשם הטואלטיקה. מה יקרה בעולם הקמעונאות בעקבות כניסת הרשתות לשיווק למכולות? "גלובס" ממפה את שש הזוויות החשובות:

1. הרשתות: מחפשות מנועי צמיחה

רבות מהקמעונאיות והספקיות הגדולות בנו בשנים האחרונות מרלו"גים רחבים (מרכזים לוגיסטיים), מתוך ציפייה - שלא התממשה במלואה - ששוק הקמעונאות ימשיך לצמוח בקצב שאליו הורגלו לאורך שנים, וחלקן לא בהכרח מצליחות למלא אותם. נקודה זו, לצד עודף שטחי המסחר, התגברות התחרות והגבלות מצד הרשות להגבלים עסקיים על התרחבות באמצעות רכישות, הביאו את הקמעונאיות לחפש מנועי צמיחה פוטנציאליים, ושלוש השחקניות מוצאות את עצמן כעת נאבקות על לבו של בעל המכולת הקטן והלכאורה זניח ביחס אליהן.

יתרון ברור למהלך הוא הגדלת שורת המכירות. מדובר בחברות ענק שיש להן יחסים עבותים עם הבנקים, שוק ההון וגורמים נוספים שבוחנים אותן בין היתר לפי המחזור העסקי - וככל שהוא גבוה יותר מצבן לכאורה טוב יותר. לסוגיה זו השפעה על עלות המימון שלהן וגם על השווי שלהן. בנוסף, רשתות הקמעונאות נמצאות בעיצומו של שינוי טקטוני שאי-אפשר להגזים בחשיבותו: הטרנספורמציה הדיגיטלית הפכה את רכישות האונליין לעובדה ולכך יש להוסיף את המודעות ההולכת וגוברת ליוקר המחיה.

מי יזכה בעסקים הקטנים

הפנייה לקהל לקוחות חדש, במקרה זה המכולות, במקום לכוון רק ללקוחות הקצה, מהווה אפיק צמיחה נוסף, וגם צעד משלים לרשתות השכונתיות והעירוניות שהרשתות כבר הקימו. מדובר בנקודות מכירה בעלות פוטנציאל לרווח נוסף על פעילות הליבה שלהן, ולא במקומה.

בנוסף, אם התוכניות של רשתות המזון הגדולות יתגשמו, זה עשוי לחזק את יכולות המיקוח שלהן מול הספקים, מה שיוכל לאפשר להן לשפר את תנאי הסחר ואת שיעורי הרווחיות.

אבל במהלך הזה יש גם אתגרים לא פשוטים: יש ליצור שרשרת אספקה עם בקרת איכות גבוהה, לא רק בתוך הרשת, אלא גם בתוך החנויות הקטנות, ולוודא שההובלה אליהן נעשית בסטנדרטים גבוהים, למשל בכל הקשור למזון הדורש קירור או הקפאה. הרי מבחינת הצרכן אין זה משנה אם המותג הפרטי של רשת הקמעונאות שהוא ירכוש במכולת התקלקל במהלך ההובלה על-ידי בעל המכולת או בשלב אחר בשרשרת. מה שהוא יזכור הוא שהמותג הגיע אליו מקולקל, וזה יכול להוביל לבעיות מוניטין.

2. הספקים: יגבו את המחיר

המהלך של שלוש הרשתות מציב אתגר של ממש ומציאות חדשה לספקיות בישראל, בין אם מדובר ביצרניות מזון מקומיות או ביבואניות. למעשה, הרשתות מאיימות לקחת מהם חלק מהלקוחות הרווחיים ביותר - אלה בעלי כוח המיקוח הקטן. ואולם, אין מדובר בחברות קטנות וחלשות, כי אם בחברות ענק עם מהלכים משל עצמן ועם רצון לשמר את הרווחיות הגבוהה שלהן. זה אומר שהמהלך של רשתות הקמעונאות דווקא עלול להוביל לייקור ברשתות הדיסקאונט שלהן עצמן מכיוון שהספקים יצטרכו לפצות את עצמם על אובדן הרווחיות, ויש להם הידע והיכולת לעשות זאת.

כמו בענפים אחרים, גם לספקיות המזון יש מחירון ספר שעל פניו שוויוני לכולם. ההבדלים בין הלקוחות השונים של הספקים - הקמעונאים - באים לידי ביטוי בהבדלים אדירים בשיעורי ההנחות ביחס לאותו מחירון קבוע. כך, לאסם, לשטראוס, ליוניליוור, לסנו, לליימן שליסל, לקימברלי קלארק יש מחירון אחד הכולל קשת של הנחות. מי שנמצא למעלה ומקבל את ההנחות הגבוהות ביותר הם הענקים דוגמת שופרסל, ואילו מי שבתחתית הרשימה מקבל את ההנחות הכי נמוכות, דהיינו בעלי המכולות.

עתה, משהכריזו שופרסל, יינות ביתן ורמי לוי שהן מציבות להן כיעד את בעלי העסקים הקטנים, הן מאיימות לפגוע לספקים בשכבה שבתחתית הרשימה, זו שקונה מהן בהנחות הקטנטת ביותר - כלומר, בסגמנט עם שיעור הרווחיות הגבוה ביותר. כך, על-מנת לתת לשופרסל, למשל, הנחה גבוהה, הספק לוקח עוד מההנחות שבתחתית הרשימה כדי לייצר איזון. אבל ברגע שבעלי המכולות שבשכבה התחתונה יפסיקו למשל לקנות מאסם, ויעברו לקנות משופרסל, אסם תצטרך למצוא איזון חדש. מה שכן משתנה הוא המבצעים שנקבעים מדי חודש - עמוקים יותר או פחות - שם לספק יש מקום לגמישות.

אבל, הספקים הם לא רק חברות ענק כמו תנובה, אלא גם חברות קטנות בהרבה, שאין להן כוח מיקוח מול רשתות הענק ושיש להן כוח מיקוח מול מכולות. מה יקרה עם אלה? כנראה המשך הקונסולידציה. לבד יהיה להם קשה. הספקים הקטנים ירגישו את מלוא העוצמה של רשתות הקמעונאות. לא יהיה להם מהיכן לפצות ולאזן את הירידה בתמורה שיקבלו עבור המוצרים שלהם מהמכולות, אך הם גם לא יוכלול להרשות לעצמם להסתכסך עם הרשתות הגדולות. למעשה, העתיד המאיים מבחינת הגופים הקטנים כבר פה - רשתות הקמעונאות הגדולות כבר מאיימות להכניס אותם לתוך המותג הפרטי שלהן, שם המחיר מכווץ והרווח ברובו הולך לרשת.

3. המכולות: אליה וקוץ בה?

בטווח המיידי, הצעד של רשתות המזון הגדולות מיטיב עם המכולות. המהלך לכל הפחות מגדיל להם את כוח המיקוח מול הספקים, ומשפר להם את שולי הרווח. כמו כן, עצם העובדה ששלוש רשתות המזון הגדולות פוצחות במהלך שכזה במקביל יוצר למכולות אופציות מגוונות לרכישות.

ואולם, בשלבים מתקדמים יותר, אם וכאשר המכולות יתרגלו לקנות רק מהרשתות הגדולות, הן גם יהיו תלויות באותן שחקניות שהן לפני הכול המתחרות הגדולות שלהן. כך, ייתכן כי בעוד כמה שנים המכולות שירכשו את המוצרים שלהן מרשתות המזון הגדולות, יפתחו יחסים מובהקים עם רשת מסוימת (למשל, לטובת הנחות), ולמעשה ייהפכו למעין סניפים בזכיינות.

לכך יש להוסיף שבשלב הראשון הרשתות הגדולות בחרו להתחיל בפיילוטים באזורים שונים ולא חופפים, מה שכנראה ייצור התפלגות אזורית ברורה, ועמה התלות ברשת שתהיה דומיננטית בקרבת מקום למכולת. כך, לרמי לוי יש פעילות מכירה למכולות רק באזור ירושלים ואילו לשופרסל יש פעילות כזאת באזור השרון.

4. הסיטונאים: סכנת הכחדה

זהו הגורם המתווך שנמצא בלב הסכנה, ואולי אפילו בסכנת הכחדה. מדוע? הסיטונאים התמקדו לאורך השנים, באופן טבעי, לא ברשתות המזון הגדולות שיש להן מערכי הפצה ותפעול משומנים ויעילים, אלא במכולות הקטנות הפזורות בכל הארץ. הסיטונאים למעשה ממלאים את הוואקום שבין המכולות לספקים. הרי חלק ניכר מהספקים לא יתאמץ להגיע עד למכולת הקטנה ביותר בעיר ספר או בקיבוץ, והסיטונאי מהווה גורם מפיץ בעל ערך לשני הצדדים: מצד אחד הוא זוכה להנחה שהמכולת לא תקבל לבדה, ומצד שני הוא מקל על ההפצה, באופן ששלל מכולות מפוזרות לא יכולות להיתפס אצל הספק.

בדומה לספקים הקטנים, כוח המיקוח הגדול ביותר של הסיטונאים מול הקמעונאים הקטנים. ואולם כוח זה עומד ללכת לאיבוד, ועמו גם המודל העסקי שלהם. ההנחות שהסיטונאי מקבל מהספק נמוכות מאלה שרשת המזון מקבלת, ומתברר כי למעשה המחיר שאותו סיטונאי משלם לספק עוד לפני עמלת התיווך, גבוה יותר מהמחיר שבו בעל המכולת קונה אותו מוצר משופרסל או מרמי לוי.

5. הציבור: פוטנציאל להוזלה

במהלך מגולם פוטנציאל להפחתת מחירים כוללת, ובוודאי ברמה הממוצעת, על גב הספקים. אבל, פוטנציאל לא אומר בהכרח שיש מימוש מלא שלו. הרי איש אינו מבטיח שהמכולות יגלגלו הלאה את ההנחה שהן יקבלו ביחס למה שהן משלמות היום אל הלקוח. זה תלוי בהרבה נסיבות וגם ברצון הטוב של בעליהן. בנוסף, ייתכן שהמהלך גם יביא לייקור של מוצרים בחנויות הדיסקאונט - כמפורט בחלק הראשון.

6. הרגולציה: התחרות נשמרת

שחקן משמעותי נוסף בכל הקשור למאזני הכוחות בשוק המזון הוא הרגולטור, ובמיוחד הרשות להגבלים עסקיים. הרשות הגבילה את יכולת ההתרחבות של שופרסל, השחקן הגדול בשוק, ובמקביל הרשתות האחרות בעצמן נמצאות במצב של עודף שטחי מסחר ואזורים שבהם יש סניפים עם תנועה מועטה. כל עוד היה מדובר רק בשירות של שופרסל, היה חשש לגבי התחרות בעתיד, מכיוון שאז עלול היה להיווצר מצב שבו המכולות הופכות בפועל למעין תת-רשת של מרכולים של רשת המזון הגדולה בישראל.

ואולם, עם כניסת הרשתות יינות ביתן ורמי לוי לתחום, כבר יש תחרות גם שם, ולמכולות תהיה אופציה להמשיך לפעול לבד או לבחור באחת משלוש הרשתות. במקרה כזה נראה שפוטנציאל ההתערבות של הרשות להגבלים עסקיים הולך ופוחת.

מה כן עשוי לעניין את הרשות? הפיכתן של הקמעונאיות לספקיות גדולות לפי חוק המזון באמצעות מכירות המותג הפרטי שלהן למכולות. כשמכירות אלה יגיעו לסכום של 300 מיליון שקל בשנה, חוק המזון, המגדיר מי נחשב לספק גדול ומי לקמעונאי גדול, ידרוש מהרשות לקבוע אם הקמעונאיות יהפכו בהגדרה גם לספקיות גדולות. בקצב הנוכחי, נראה שזה רק עניין של זמן.

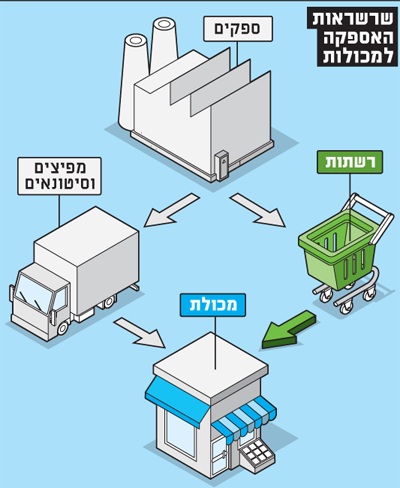

שרשראות האספקה למכולות

מאזן הכוחות המשתנה בעולם קמעונאות המזון בישראל

מהו היקף השוק שכל-כך מעניין את הקמעונאיות? כדי להבין את הפרופורציות בין שוק הסופרמרקטים לשוק המכולות - שמרכיבים יחד את צריכת המזון שלנו - יש לבחון בכמה כסף והיכן רכשו הישראלים מזון ב-2017. מניתוח שביצע תמיר בן שחר מחברת הייעוץ צ'מנסקי בן שחר, עולה כי שוק מוצרי הצריכה חולל מכירות בהיקף כולל של כ-69 מיליארד שקל, מהם כ-50 מיליארד של מזון לא כולל פירות וירקות. עוד עולה כי ב-2017 חלה עלייה של 2.7% במכירות, לאחר עלייה של כ-3.2% ב-2016, כך שבשנתיים האחרונות מכירות מוצרי הצריכה צמחו בכ-6%.

כלל מכירות מוצרי הצריכה ב-2017

על-פי אומדן הלמ"ס, ב-2017 חלה עלייה של 3% בסך התוצר המקומי הגולמי, וזאת לאחר שב-2016 חלה עלייה של 4% בתמ"ג. כך, בסך-הכול התוצר עלה בשנתיים הללו בכ-7%, מה שאומר כי קניות מוצרי הצריכה קטנו בשנתיים האחרונות ביחס לתוצר.

על-פי נתוני צ'מנסקי בן שחר, ב-2012-2017 גדל שוק המזון ריאלית בכ-9 מיליארד שקל, "למעט האטה ב-2009, בשל המיתון במשק, וב-2011, בשל המחאה החברתית", אף שב"מונחי פדיון לנפש השוק סטטי".

לצמיחה המתונה יחסית בהיקף הכספי של המכירות יש כמה סיבות. לפי בן שחר, "הגידול הנמוך בפדיון של הרשתות נובע בעיקר ממעבר לרכישת מוצרים זולים יותר, למשל מותגים פרטיים של הרשתות, וירידה ברכישת מוצרי מזון שאינם טריים". בהקשר זה מצוין כי "הקיטון בפדיון בעקבות רכישת מוצרי המותג של הרשתות 'מוחזר' לרשתות על-ידי גידול ברווח הגולמי" כך ש"כולם מרוויחים".

הרשתות רוצות לנגוס בנתח של צרכני הנוחות

ומה קרה לשחקניות הגדולות ב-5 השנים האחרונות? לדברי בן שחר, "שופרסל משיגה את השוק, קובעת את הכללים וגם מתאימה את עצמה היטב לשינויים". ומה לגבי המכירות העתידיות של שופרסל, בדגש על האונליין? לדבריו, "אלה בהכרח יורחבו עם מכירת מוצרי הרשת החדשה שבבעלותה, ניו-פארם, לצד הרחבת האתר להפצה של מוצרי נון-פוד אחרים, מכל העולם עם שותפתה האמריקאית".

בן שחר מתייחס גם לסוגיית הכניסה של שופרסל לתחום ההפצה, ואומר כי "שופרסל תאסוף מידע שיאפשר לה לרכוש סניפים רווחיים כך ש'רק יחליפו את השלט'. כך או כך, "בשורה התחתונה, היא השכילה לזהות את השינויים בהתנהגות הצרכנית, ויצרה אסטרטגיה שיווקית מעבר לטכנולוגיה ולאון ליין ולא רק בתחומי ממכר מוצרי הסופרמרקט, אלא גם בהכנסת מחלקות אורגניות ובריאותיות לסניפים כמענה להתחזקות המגמה, וחיזוק המותג הפרטי, בהתייחס לסוגיית יוקר המחיה".

ומה לגבי המתחרות? על-פי הבדיקה של צ'מנסקי בן שחר, נתח השוק של החנויות הפרטיות והמתמחות ושל שופרסל עצמה קטן בין 2011 ל-2017 מ-20% ל-17% ומ-43% ל-37%, בהתאמה. מנגד, יינות ביתן גדלה מנתח שוק של 5% ל-8.5% ב-2017, בין היתר הודות לרכישת מגה. באותן שנים גם רמי לוי צמח משמעותית, מנתח של 4% ל-8%. חצי חינם ירדה מ-3% ל-2%, ועם הרשתות שנהנו מגידול, גם על חשבונה, נמנות אושר עד, שמהווה עתה כ-4% מהשוק, יוחננוף, שמהווה כ-2.9%, ורשת ויקטורי, שמהווה כ-2.3%. כלומר, שופרסל אמנם קטנה בשנים האמורות אך היא עדיין הרשת הגדולה ביותר, אחריה יינות ביתן ורמי לוי במקום השלישי.

בצ'מנסקי בן שחר מסמנים שתי קבוצות קצה מובהקות של הצרכן בשוק המזון המקומי: האחת, "הצרכן שרוצה או נדרש לחסוך כסף ומוכן להשקיע מזמנו עבור זאת", המהווה כ-60% מהשוק להערכתם, והשנייה, "הצרכן הרוצה לחסוך זמן ומוכן או יכול לשלם תמורתו, ולרכוש בחנויות מתמחות קרוב לבית", שמהווה כ-40% מהשוק.

זו בדיוק הקבוצה שבה רוצות הרשתות לנגוס באמצעות כניסה לשוק המכולות. על-פי חברת הייעוץ, בישראל יש כ-12 אלף חנויות לממכר מזון. 723 הם סניפי דיסקאונט ושווקים המוטים לקהל הפועל משיקולי מחיר, המגיעות לפדיון של כ-41.1 מיליארד שקל. מתוך שוק זה, כ-664 סניפי דיסקאונט מרכזים פדיון בהיקף כולל של כ-37.5 מיליארד שקל בעוד ש-59 השווקים רשמו פדיון שנתי של כ-3.6 מיליארד שקל.

לעומתם, יש כ-11.5 אלף חנויות לקהל הפועל מטעמי נוחות, ולהן פדיון בהיקף של כ-27.9 מיליארד שקל. כיצד מתחלק שוק זה? 3,367 סניפים "קרובים לבית" הניבו ב-2017 פדיון כולל של כ-14.7 מיליארד שקל (רוב הפדיון הגיע ממכולות ומינימרקטים), למעלה מ-4,000 חנויות מתמחות, שריכזו בשנה החולפת פדיון של כ-6.1 מיליארד שקל, ועוד כ-3,800 פיצוציות וחנויות נוחות. הפיצוציות הניבו ב-2017 פדיון של כ-3.5 מיליארד שקל, והחנויות בתחנות הדלק הניבו פדיון של כמיליארד שקל.

תמיר בן שחר / צילום: פאול אורלייב