פברואר מסתמן כאחד החודשים התנודתיים ביותר בשנתיים האחרונות בשוקי המניות. אחרי ירידות של מעל 10% בשבועיים הראשונים של החודש, בשבוע שעבר חזרו השווקים לעליות ורשמו את השבוע הטוב ביותר בחמש השנים האחרונות.

הדרמה בשוקי המניות בפברואר מתחדדת במיוחד מאחר שהיא באה אחרי העליות החדות של ינואר. בתחילת 2017 הצליח S&P 500 לעלות 7.5% בתוך 100 הימים הראשונים - הישג ששוק המניות שיחזר בתחילת 2018 בתוך 18 יום בלבד. אחרי עלייה זו באו המימושים הגדולים של פברואר, כאשר המדדים המובילים בארה"ב ירדו ביותר מ-10% במהירות חדה יותר מאשר בתיקונים קודמים. ומה יקרה קדימה?

מה נוכל ללמוד מההיסטוריה?

מאז 1980 חווה S&P 500 ירידה תוך שנתית ממוצעת של 14%. גם ללא חמש השנים הגרועות ביותר, הירידה התוך שנתית הממוצעת היא 10.8%. בפרספקטיבה ארוכה יותר, ירידה של מעל 10% אינה תופעה חריגה בשוקי המניות. בבדיקה של 90 השנים האחרונות, מאז 1928, ירידה כזו התרחשה מידי 11 חודשים. אגב, מאז מלחמת העולם השנייה פחת הקצב לפעם ב-16-17 חודשים. הנקודה החשובה היא שגם אחרי כל הירידות החדות של 10% ויותר, המתרחשות בממוצע כפעם בשנה, המגמה הכללית היא הפוכה - שוק המניות רשם עליות ב-76% מהשנים.

בגל הירידות האחרון, משך הזמן מאז התיקון הקודם היה גדול עוד יותר, כאשר לא ראינו תיקון ב-24 החודשים האחרונים. הפעם האחרונה שבשווקים נרשמה טלטלה היתה בינואר-פברואר 2016, כאשר חולשה במאקרו מסין וקריסה במחירי הנפט, הובילו לירידות של מעל 10% בתוך 42 יום.

כמו בלא מעט מהתיקונים בעבר, למעט התמחור הנוכחי בשוקי המניות בארה"ב, אין גורם התומך בתיקון כזה דווקא בעת הנוכחית. נתוני המאקרו בארה"ב מצוינים, הצמיחה בעלייה ורפורמת המס של טראמפ תומכת בקפיצת מדרגה נוספת שלה, האבטלה בירידה, האינפלציה אמנם עולה אך היא לא ברמה מסוכנת, הריבית צפויה לעלות השנה עוד 3 פעמים, בדומה לקצב העלייה בשנה האחרונה, ורווחי החברות ממשיכים לגדול. גם הסביבה הכלכלית העולמית תומכת בשווקים, כאשר ב-2018 לראשונה מזה שנים, צפויות כמעט כל המדינות בעולם להציג צמיחה נאה.

הירידה החציונית, כלומר הנפוצה ביותר, בעשורים האחרונים היא 16% במשך 64 יום, אבל הפיזור של התוצאות הוא גדול מאוד ולהיסטוריה אין כללים ברורים. כלומר, אף פעם אנחנו לא יודעים מתי באמת התיקון יסתיים ולפיכך המשמעות היא שבלתי אפשרי לתזמן את השוק.

משקיעים רבים מפרשים כל ירידה תוך שנתית של 10% בשוקי המניות כהתחלה של משהו הרבה יותר גדול. הרצון של רובם להימנע מירידה שנתית חדה כזו, היא הסיבה העיקרית לכך שמשקיעים בודדים משיגים בשוק המניות תשואה שבקושי עולה על האינפלציה. מניתוח שערכה חטיבת ניהול הנכסים של ג'יי.פי מורגן (ראו תרשים), עולה כי התשואה השנתית הממוצעת של משקיע פרטי ב-20 השנה האחרונות (1997-2016) היתה 2.3% בלבד, בדומה לשיעור האינפלציה במהלך התקופה הזו. לשם השוואה, התשואה השנתית הממוצעת של מדד S&P 500 בתקופה הזו היתה 7.7% ושל שוק האג"ח 5.5%. גם קרנות מעורבות, המנהלות תיקי השקעה עם אג"ח ומניות, הניבו ברוב המקרים תשואות גבוהות יותר שקרובות ל-7%.

פסימיות המשקיעים - סימן מצוין

מה בכל זאת אפשר לחפש כדי לקבל רמזים האם הגיע סופו של התיקון? אחד הפרמטרים שעשויים לשמש כברומטר טוב הוא האופטימיות בשווקים. קשה לאמוד מרכיב סובייקטיבי כמו אופטימיות ולכן יש סקרים ומחקרים המנסים לאמוד זאת בדרכים שונות כמו המלצות השקעה של אנליסטים, נכונות קבלת החלטות השקעה של משקיעים, היקף הנזילות אצל מנהלי השקעות ומתאם בין פקטורים שונים.

לפי מדדי אופטימיות שונים נרשמה החודש אמנם ירידה ברמת האופטימיות בשווקים, אך היא גבוהה משמעותית מהרמה שנרשמה בתחתית של תיקונים קודמים, שאופיינו בכלל בפסימיות. פסימיות קיצונית משקפת מצב שכל מי שרצה למכור כבר מכר ולכן יש הרבה מזומן בצד ומעט ידיים חלשות בשוק עצמו - תופעה שאפיינה את השוק לאחר תקופות ירידות ממושכות וממש לא מאפיינת את המצב הנוכחי בשווקים. האופטימיות הגבוהה יחסית בשווקים כיום, עד כמה שהיא קשה לכימות, עשויה להעיד כי התנודתיות עדיין לא הגיעה לסופה.

פרמטר נוסף שעשוי להעיד על הזהירות הנדרשת בתקופה הנוכחית הוא העובדה כי ברוב המקרים משקיעים נוטים לצאת מהשוק כשיש להם הפסד על ההשקעה ופחות כאשר יש להם רווח מצטבר. בשל העליות בשנתיים האחרונות, לרבים מהמשקיעים יש רווח מצטבר משמעותי בהשקעתם במניות ועד עתה הם לא מיהרו למכור. המשך תנודתיות ונטייה לירידות עשויים לדרבן אותם לשקול מחדש את צעדיהם ולהעצים מגמת ירידות.

אחרי שאמרנו את כל זה לגבי תחתית אפשרית, חשוב לזכור את דבריו פרופ' ברטון מלכיאל מאוניברסיטת פרינסטון, הנחשב מאושיות תעשיית ניהול הכספים בארה"ב. פרופ' מלכיאל אמר כי לא זו בלבד שהוא לא מכיר אף אחד שהצליח להכות את השוק בעקביות על-ידי תיזמון שוק, הוא גם לא מכיר אף אחד שמכיר מישהו אחר כזה... המאפיין העיקרי של משקיעים שעשו תשואות טובות לאורך זמן, הוא חשיפה רצופה לשוק המניות שמתאימה למצבם הכלכלי וגילם, והם אינם מורידים חשיפה כל אימת שיש תיקון בשוק.

מה בכל זאת מומלץ לעשות בתקופה הזו? כמו תמיד, נראה כי החיפזון הוא מהשטן ועדיף שלא לקבל החלטות נמהרות על בסיס ימים ספורים של ירידות. לא רק נתוני המאקרו תומכים בהמשך החשיפה למניות, אלא גם נתוני החברות כפי שהם משתקפים בעונת הדוחות הכספיים הנוכחית בארה"ב ובאירופה. ההיסטוריה מלמדת שברוב המקרים שוק ההון מתגמל את המתמידים.

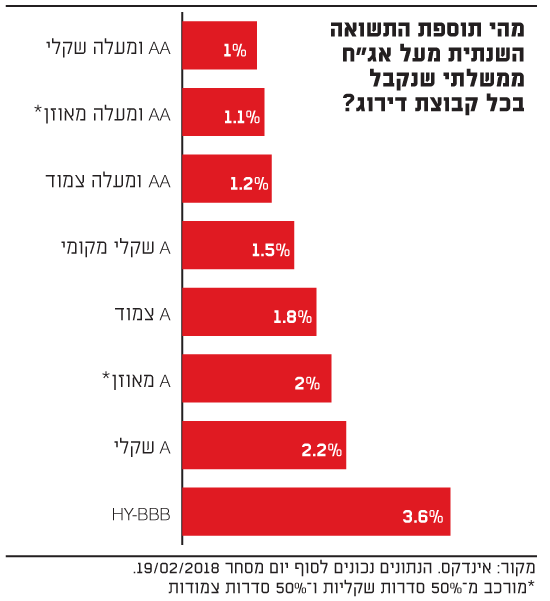

מהי תוספת התשואה

■ הכותב הוא מנהל הפרויקטים ופיתוח עסקי בהראל פיננסים. הכותב ו/או חברות בקבוצת הראל ו/או בעלי עניין בהן ו/או בעלי השליטה בקבוצה, עשויים להחזיק ו/או לסחור, בעבור עצמם ו/או בעבור אחרים, בני"ע והנכסים הפיננסים המצוינים בכתבה זו. אין לראות בכתבה משום שיווק השקעות או תחליף לשיווק השקעות המתחשב בצרכיו האישיים והמיוחדים של כל משקיע.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.