אחת המחלוקות המוכרות והיסודיות בעולם ההשקעות נסובה סביב שתי גישות; הראשונה היא הגישה הגורסת שעדיף תמיד לרכוב על המגמה, כלומר לקנות מניות כל עוד עליות השערים נמשכות, ולמכור אותן ברגע שבו מתחילות הירידות. הגישה השנייה הפוכה בדיוק, שכן אלו האוחזים בה טוענים שתשואה עודפת משיגים רק אם יוצאים מהשורה - הווה אומר, פועלים בניגוד למגמה.

מובן שאין תשובה איזו גישה היא "הנכונה", אבל על דבר אחד יש הסכמה מלאה - הבחירה באסטרטגיה השנייה מחייבת אורך נשימה, שהרי אין כל אפשרות לתזמן את התפניות במגמה.

שוק האופנה המקומי כדוגמה: מספיק להביט על הכותרות בעיתונים הכלכליים כדי להבין ששוק האופנה המקומי נמצא בחרדה. לאחרונה אחזה הבהלה גם במניות הקניונים המקומיות - עזריאלי ו-מליסרון - שרשמו ירידות שערים חדות. מה הצית את התבהלה? קשה לדעת, אבל אין ספק שלהודעה של רשת הוניגמן על כניסתה להקפאת הליכים, על רקע ההתעצמות במסחר המקוון, יש תרומה לא קטנה לחששות. למרות תגובת המניות האלימה, אינני חושב שמדובר בהפתעה, שכן הקשיים ברשתות האופנה אינם בגדר ידיעה חדשה - הם מוכרים זה תקופה ארוכה - וגם אני כתבתי כאן על כך לא אחת בשנה האחרונה.

מניות האופנה

תגובת יתר, או תחילתה של קריסה? אחד המאפיינים המעידים בשוק ההון על בהלה, הוא התופעה של ירידות שערים גורפות ללא הבחנה, משל אין הבדל בין חברה אחת לשנייה. זו כמובן שגיאה, שהרי אם ניקח לדוגמה את ענף רשתות האופנה, נגלה שהמקרה של הוניגמן הוא ספציפי יותר ומעיד פחות על כלל התעשייה. במילים אחרות, בניגוד לרשתות הקטנות, לחברה גדולה יש יכולת טובה להתמודד עם שינויי הסביבה, ומעבר לכך, לעתים היא אף מרוויחה מיציאה של שחקניות כמו הוניגמן מהתעשייה - שכן היא מגדילה את חלקה בעוגה.

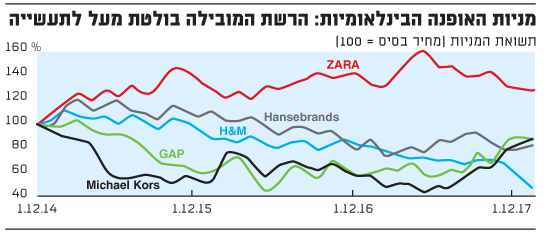

התמונה הבינלאומית - מקרה מבחן להשוואה: השינויים שעוברים על ענף רשתות האופנה אינם ייחודים לשוק המקומי, שכן תופעה דומה מתרחשת בעולם המערבי זה מספר שנים - בפרט בארה"ב. כשבוחנים את איכות התוצאות של רשתות האופנה הבינלאומיות, מגלים שהתמונה אינה אחידה - הרווחיות הכוללת אומנם התכווצה, אבל ברשתות מובילות כמו ZARA הרווח התפעולי רשם צמיחה. כפועל יוצא, התנהגות המניות הייתה גם היא שונה, שכן בניגוד לכלל התעשייה, מניית ZARA הניבה תשואה נאה. פוקס - לא בדיוק ZARA, אבל בהחלט חברה מובילה: בתוך פחות משלושה חודשים איבדה מניית פוקס קרוב ל-30%. אינני יודע אם המחיר הנוכחי מסמן את "הרצפה", אבל אני חושב שבטווח הארוך פוטנציאל התשואה מפצה על הסיכון הגלום בהשקעה.

הסיבה לכך פשוטה; מחיר המניה משקף חשש עמוק לירידת מדרגה ברווחי החברה, בעוד שהתרחיש היותר סביר בעיניי הוא דווקא של צמיחה. מהיכן אני שואב את האופטימיות החריגה? מהגידול בשטחי המסחר ומהעלייה בנתח השוק של החברה; מהדולר שנחלש - ויפחית את עלות המכירה; מביטול המכס על מוצרי טקסטיל מיובאים - שיגדיל את הביקושים; מההסכם עם לאומי קארד - שיניב לפוקס לא מעט הכנסות בשנים הקרובות; מהשיפור הנמשך בתמהיל המוצרים - שבא לידי ביטוי בצמיחת מותגים חדשים ומצליחים; מסגירת מיזמים כושלים - שתצמצם הפסדים; ולבסוף, מהריסון המתבקש בעלות השכירויות - כתוצאה מהעלייה בכוח המיקוח של פוקס , על רקע קריסתן של מתחרות. נכון, הרבעון הראשון של 2018 יהיה יחסית חלש, אבל אצל פוקס זה לא משהו חדש, כך שהוא לא אמור לעורר התרגשות יתרה וגם לא הייתי מקיש ממנו על המשך השנה.

שורה תחתונה: פוקס איננה רק עוד רשת אופנה, היא ללא ספק החברה המובילה והאיכותית בתעשייה, כך שלמרות אתגרי הסביבה, אני חושב שהיא תמשיך לבלוט לטובה - מהזווית עסקית ובתשואת המניה.

■ הכותב הוא מנהל מחלקת מחקר מניות בלאומי שוקי הון, עובד בנק לאומי. הסקירה בוצעה על בסיס מידע ונתונים ציבוריים, המפורסמים לכלל המשקיעים, ועליהם בלבד.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.