אילו הייתי מציע כי ועדה של מומחים תקבע את מחיר הנעליים בארה"ב, כולם היו צוחקים. אילו איזה חבר כנסת היה מציע כי ועדה של תריסר מומחים תקבע את מחירי הדיור בישראל, מאמרים מלומדים היו מסבירים כי זהו רעיון עוועים. בישראל יש עשרות אלפי דירות למכירה, כך היו מפרטים, ולכל דירה ייחוד ותכונות משלה, זו בקומה חמישית וזו עם הפנים לנוף, לזו חניה צמודה, וזו במרחק הליכה מגן הילדים. לפיכך אין כל סיכוי שוועדת מומחים, ככל שיהיו, תוכל לחשב עבור עשרות אלפי הקונים את השווי הכלכלי של כל תכונה כזו, ועל כן קביעותיה יהיו תמיד שגויות ויצרו מהומה בשוק.

כל הכותבים האלה יצדקו כמובן. בכל רגע נתון ישנן בכלכלה מיליוני עסקאות פוטנציאליות ומולן נמצאים מאות מיליוני צרכנים עם סדרי עדיפויות וטעמים שונים. רק תהליך חופשי בין הקונים מרצון למוכרים מרצון יכול לגלות את המחיר ה"נכון" לעסקאות האלה. כאשר המחיר הנכון מושג, עסקה מתבצעת לשמחת שני הצדדים המרגישים כי קיבלו את מה שרצו. למנגנון זה קוראים "גילוי מחירים", ושיבושו משבש את התהליך הכלכלי מין היסוד. בכך נוכחו אזרחי ברית המועצות במשך שבעים שנה של מחסור קומוניסטי.

ברית המועצות לשעבר הייתה מדינה עשירה ורחבת ידיים, אך כאשר את השוק ואת מנגנון המחירים החליפו ועדות מומחים במוסקבה, או שלא היו די נעליים בחנויות או ששפע החיטה שגודל בפריפריה הרקיב בשדות. לא משנה אילו עונשים הושתו, שום ועדת מומחים, חכמה ככל שתהיה, לא יכלה לדמיין ולהחליף את שיקול הדעת ואת הטעמים של מיליוני אזרחים שביקשו לקנות או למכור בו זמנית מיליוני מוצרים ושירותים.

לקביעת מחירים שרירותית ומרכזית תמיד תהיה תוצאה אחת: מהומה, מחסור ושיתוק. במוצר אחד ייווצר עודף כי המחיר גבוה מדי ולכן יש יצרנים אך לא מספיק קונים; במוצר אחר ייווצר חוסר כי המחיר שקבעו המומחים יספק דווקא את הקונים אך לא את הייצרנים, שלא יהיו מוכנים לייצרו.

כל זה לכאורה מובן ופשוט. נשאלת אפוא השאלה איך ייתכן שכאשר מדובר על אבי כל המוצרים במשק, הכסף, ההיגיון שכה מובן כאשר מדובר בנעליים או במחירי הדירות משתנה באחת? במילים אחרות, מדוע מגוחך שוועדה של תריסר מומחים בוושינגטון תקבע בהצלחה את מחיר הנעליים בארה"ב אך לגמרי הגיוני כי ועדה של תריסר מומחים בוושינגטון, המכונה "ועדת השוק הפתוח" של הפדרל ריזרב (The Federal Open Market Committee, FOMC), תקבע בהצלחה את מחיר הכסף, קרי את שערי הריבית במשק?

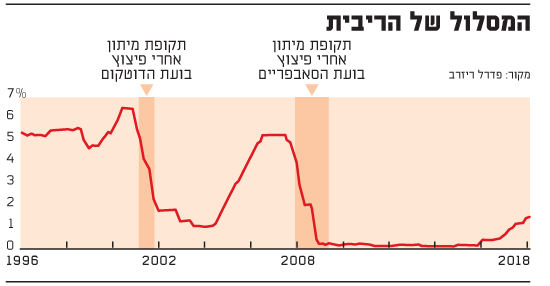

המסלול של הריבית

הבנק המרכזי שנולד בחטא

הפדרל ריזרב נולד בחטא. בערב חשוך אחד בחודש נובמבר 1910 התאספו בתחנת רכבת נידחת בניו ג'רזי קומץ בנקאים וסנטור אחד. בחשאיות ותחת שמות בדויים הם עלו לרכבת. לאחר יומיים של נסיעה הם הגיעו לאי מבודד שבמרכזו עמד מועדון פרטי השייך לבנקאי הראשי של התקופה, ג'יי.פי מורגן. הקבוצה בילתה במועדון יותר משבוע, ובסופו בא לעולם חוק שייצר את המוסד החזק ביותר בתולדות הכלכלה המודרנית, הפדרל ריזרב. עם חברי הקבוצה נמנו בכירי הבנקאים של וול סטריט ובראשה עמד נלסון אלדריך, חבר סנאט בעל ותק של שלושים שנה, אשר בשנות חברותו הארוכות בסנאט התעשר מהשקעות בבנקאות ובתחבורה.

מדוע כל התהליך התנהל בסודיות? דעת הקהל באמריקה הייתה מאז ומתמיד סקפטית וחשדנית כאשר דובר על בנקים בכלל ועל בנק מרכזי בפרט. אחד המרשימים שבאבות המייסדים של ארה"ב, תומס ג'פרסון, כתב: "אני מאמין כי מוסדות בנקאיים יותר מסוכנים לחירויות שלנו מאשר צבאות (זרים)". ג'פרסון הוסיף משפט אזהרה שנשמע מדהים ממרחק השנים: "אם האמריקאים אי פעם ייתנו לבנקים לשלוט על ייצור הכסף, בתחילה על ידי אינפלציה ואחר כך על ידי דפלציה, הבנקים והחברות שיגדלו סביבם ישללו מאנשים את רכושם. עד שילדיהם יתעוררו יום אחד חסרי בית על היבשת שאבותיהם כבשו".

שני ניסיונות קודמים להקים בנק מרכזי קבוע באמריקה, נכשלו. הבנקאים וחבריהם חששו, ובצדק, כי ניסיון נוסף, אם ייעשה בריש גלי, ייכשל גם הוא. לימים כתב אחד הבנקאים שהשתתף בפגישה: "ידענו כי אסור שהדבר יתגלה, אחרת כל מאמצינו יירדו לטמיון. אילו ידעו שהתאספנו לכתוב את החוק (להקמת הפדרל רזרב), לא היה סיכוי שהוא יעבור בקונגרס".

כדי להשלים את ההטעיה הוחלט שלא להשתמש בשם "בנק מרכזי". השם שנבחר נשמע תמים: "Federal Reserve System" - מנגנון פדרלי לרזרבה. המחוקק הוסיף והסביר: "זה איננו בנק, אלא קואופרטיב של כל הבנקים למטרה מוגדרת ומוגבלת".

הנה כי כן ברמייה ובהטעיה בא לעולם המוסד החזק ביותר בכלכלה האמריקאית, אם לא העולמית. כה חזק המוסד הבלתי נבחר הזה, שעל אף שהחוקה האמריקאית מעניקה דווקא לקונגרס את כל הסמכויות ביחס לכסף, אחד ממנהיגיו התבטא: "אני מסכים עם בן ברננקי (לשעבר יו"ר הפדרל ריזרב) כי בקרה של הקונגרס על המדיניות המוניטרית של הפד תהיה סיוט".

אילו היה הפוליטיקאי המלומד טורח לחקור, היה מתברר לו אולי שדווקא חוסר הבקרה הוא המתכון האמיתי לסיוט. בנוסף לעיוותים בשוקי ההון, המדיניות המוניטרית של הפד הייתה הגורם העיקרי לסדרת הבועות המתפוצצות שאפיינה את הכלכלה העולמית לאורך המאה העשרים ואחת.

בחינה מקרוב של המדיניות המוניטרית של הפד תגלה דווקא תבנית קבועה: א. הורדה של הריבית ב. אי העלאתה בזמן ג. בהלה מהבועה שהמדיניות יצרה, קרי התוצאה של עודף הכסף עקב מחירו הנמוך ד. העלאת הריבית ה. פיצוץ הבועה ו. הורדה מחודשת של הריבית, וחוזר חלילה. כמו בשוק הנעליים, מסתבר כי קביעת מחירים מרכזית אינה מצליחה לייצר שיווי משקל. להפך, היא יוצרת חוסר יציבות חוזר ונשנה במחירו של המוצר המשפיע ביותר על כל הפעילות במשק, הכסף, וממנו זולג חוסר היציבות לכלכלה ולחברה כולה.

כל הבנקים המרכזיים הצטרפו

בתגובה לבועת הדוטקום המתנפחת העלה הפד בין ינואר 1999 למחצית 2000 את הריבית כמעט ב-50%, מכ-4.5% לכ-6.5%. הפיצוץ לא איחר לבוא. בתגובה מיהר הפד להוריד את הריבית מ-6.5% בסוף 2000 לכ-1% בקיץ 2003, ובועת הנדל"ן באה לעולם.

לקראת סוף 2004 החל הפד להעלות את הריבית, ועד קיץ 2006 היא חזרה אל מעל 5%. לא חלפה שנה, ובקיץ 2007 בועת הנדל"ן החלה לאבד אוויר. בתגובה הוריד הפד את הריבית לאפס ואף הגדיל לעשות והדפיס כ-3.7 טריליון דולר "לייצור נזילות", קרי להצלת הבנקים, וכן לרכישת איגרות חוב מהממשלה למימון גירעונותיה שתפחו ליותר מטריליון דולר בשנה.

אל הפד הצטרפו בלהט כל הבנקים המרכזיים הגדולים בעולם, וכ-70 טריליון דולר חדשים נולדו מהאוויר הצח. בועת הכול - אג"ח, מניות, נדל"ן והייטק שכמוהה לא ראה העולם מעודו, באה לעולם.

עכשיו אנחנו שוב בתחילתו של שלב ד' במדיניות הפד - העלאת הריבית. הפד הכריז כי יעלה את הריבית שלוש-ארבע פעמים במהלך השנה הקרובה, ואף ייבש נזילות מהשוק באמצעות צמצום-הקטנה של 600 מליארד דולר בשנה מרכישות חוזרות של האג"ח שהוא רוכש מהממשלה.

אם - ודגש על אם - יעמוד הפד בדיבורו, מה שיתגלה בפנינו יהפוך את משבר 2008 למשחק ילדים. הממשלה הגדילה את גירעונותיה לפי תוכנית המסים של טראמפ לכ-1.2 טריליון דולר בשנה, ובה בשעה הפד יצמצם את היצע הכסף בכ-600 מיליארד דולר בשנה. כ-4 טריליון דולר של נזילות ייעלמו אפוא מהשווקים בשלוש השנים הבאות, על פי התוכנית המוצהרת הזו. במקביל הפד יעלה את הריבית הבסיסית ב-1% בשנה. זהו קוקטייל שמעולם לא נוסה קודם לכן - צמצום דרמטי בהיצע הכסף והעלאת מחירו, בשעה שהביקוש לו גדל.

מעניין מה תהיה תגובת השווקים הפיננסיים. בקרוב נדע כולנו האם יצדקו הפד ומקהלת הפרשנים-המעריצים המאמינים כי ניתן לנהל מהמרכז את ייצור הכסף ואת מחירו, ובמשתמע את הכלכלה כולה, או שיתברר שמה שאי אפשר לעשות עם מחיר הנעליים, שבעת מונים אי אפשר לעשות עם מחיר הכסף.

■ הכותב הוא עורך דין בהשכלתו העוסק ומעורב בטכנולוגיה. מנהל קרן להשקעות במטבעות קריפטוגרפיים , ומתגורר בעמק הסיליקון זה 22 שנה. כותב הספר "A Brief History of Money" ומקליט הפודקסט KanAmerica.Com

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.