על רקע הצמיחה הנאה שמציגות רשתות המזון הבורסאיות כבר תקופה ממושכת, הן בפעילותן השוטפת והן בתשואת מניותיהן, בוחנים האחים יוסי ושלומי אמיר (עמר) את האפשרות להנפיק בבורסה בתל-אביב את רשת "פרש מרקט" שבבעלותם, המפעילה כ-40 סניפי סופרמרקטים ברחבי הארץ.

לנוכח גל ההנפקות הראשוניות (IPO) בבורסה בתל-אביב, כבר קבעו האחים אמיר פגישות עם חתמים, כשעדיין לא ידוע השווי לפיו תונפק הרשת, אם בכלל, ומועד ההנפקה. סביר להניח כי היקף הגיוס הנבחן בפרש מרקט עומד על כמה עשרות מיליוני שקלים ולא מן הנמנע כי הוא עשוי לכלול גם הנפקת אג"ח שתשמש למיחזור חוב בנקאי.

ככל הידוע, את פרש מרקט הקימו האחים אמיר בשנת 2005, וכיום, כאמור, היא מפעילה כ-40 סניפים, שגודל כל אחד מהם עומד בדרך כלל על כמה מאות מ"ר ומחזור ההכנסות השנתי שלה מוערך בכ-400-450 מיליון שקל. במסגרת פעילות הרשת היא מפעילה שלושה מותגים - פרש מרקט הוא היקר והנפוץ מביניהם, עובד במתכונת שכונתית, ולצידו סניפי היפר דודו ומחסני מזון. בסך הכול, על פי ההערכות, פרש מרקט מעסיקה כ-1,200 עובדים.

לפני כשנה עלתה רשת פרש מרקט לכותרות לאחר שהשלימה את רכישת רשת מחסני להב, שמנתה 14 סניפים, בהיקף השקעה כולל של כ-85 מיליון שקל, כששמות חלק מאותם סניפים כבר שונה למחסני מזון וחלקם עוד נותרו כמחסני להב.

כאמור, בחינת האפשרות של האחים אמיר להצטרף לבורסה נעשית על רקע תקופת פעילות חיובית של השחקניות הגדולות הבורסאיות בתחום, שבאה לידי ביטוי בזינוקים דו-ספרתיים של צמד המניות הגדולות בשנה האחרונה - שופרסל (כ-60%) ו-רמי לוי (כ-30%) ובתוצאות כספיות חיוביות שהציגו כולן עד כה, לתשעת החודשים הראשונים של 2017, עם שיפור בהכנסות וברווחים.

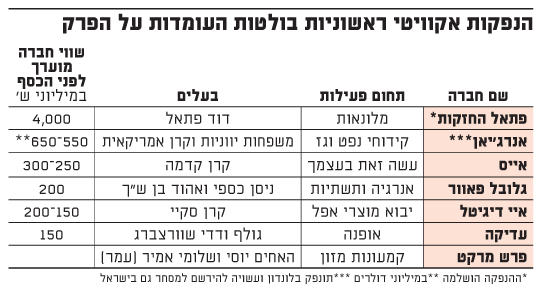

הנפקתה של פרש מרקט, אם תצא לפועל כמתוכנן, תמשיך את גל הנפקות האקוויטי הראשוניות המלווה את שוק ההון המקומי כבר משנה שעברה, ואשר נמשך השנה עם הנפקת הענק שביצעה רשת בתי המלון פתאל של דוד פתאל, שגייסה בחודש שעבר יותר מ-500 מיליון שקל לפי שווי חברה של כ-4 מיליארד שקל לפני הכסף.

הנפקות אקוויטי ראשוניות בולטות העומדות על הפרק

לונדון ותל-אביב מחכות לאנרג'יאן?

עוד בין הגיוסים הנמצאים בפתח חברת האנרגיה אנרג'יאן מתקדמת עם גיוס הענק שלה בלונדון, בהיקף מוערך של כ-500 מיליון דולר, שעיקרו מיועד לפיתוח מאגרי הגז לווייתן וכריש, לפי שווי חברה בטווח של כ-550-650 מיליון דולר (לפני הכסף). את חלק מהסכום, מעוניינת החברה היוונית לגייס בארץ, בהובלת פועלים אי.בי.אי, ולצורך כך היא צפויה לבצע "רוד שואו" בקרב הגופים המוסדיים הגדולים המקומיים בתחילת השבוע הבא.

עיקר פעילותה של אנרג'יאן מתרכז בשני מאגרי הגז בחופי ישראל, והעובדה שליבת פעילותה מתנהלת בישראל ושיש לה כבר היכרות עם חלק משמעותי מהגופים המוסדיים הישראליים הגדולים שכבר התקשרו איתה בהסכמי מימון, צפויה לעזור לה בגיוס המקומי. במקרה בו יהיו מספיק ביקושים בזירה המקומית, אנרג'יאן תוכל להיחשב כבעלת זיקה ישראלית ותוכל להירשם למסחר בבורסה בתל-אביב ולהיסחר תחת המדדים המובילים.

כן בשבוע הבא צפויה הנפקת המניות הראשונית (IPO) של חברת האופנה המקוונת עדיקה, שככל הידוע מתוכננת להתבצע לפי שווי חברה של כ-150 מיליון שקל לפני הכסף - הרף הנמוך בטווח שהגדירה החברה, המעוניינת לגייס כמה עשרות מיליוני שקלים באמצעות הנפקת מניות והצעת מכר של בעליה, בראשות המנכ"ל דדי שוורצברג.

מלבד אלה עומדות על הפרק לא מעט הנפקות נוספות בשלבים שונים, בהן חברת האנרגיה והתשתיות גלובל פאוור של ניסן כספי ואהוד בן ש"ך וחברת המרכזים המסחריים צים סנטרס של רני צים, שכבר פרסמו טיוטות תשקיף. בשלבים מוקדמים יותר קרן סקיי בוחנת אפשרות להנפקת חברת איי-דיגיטל, יבואנית מוצרי אפל לישראל, וקרן קדמה בוחנת אפשרות להנפקת רשת מוצרי "עשה זאת בעצמך" אייס אוטו דיפו, כל זאת לאחר שבסיכומה של 2017 בוצעו 17 הנפקות ראשוניות של מניות בבורסה המקומית, שקיזזו את מחיקתן של 13 חברות אחרות מהמסחר.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.