לא מעט משקיעים סולידיים היו מאוד שמחים לקבל תשואה שנתית חסרת סיכון של 2% על השקעתם. אך ברמת הריבית האפסית של היום בישראל, כאשר הריבית הקצרה עומדת על 0.1% והיא לא צפויה לעלות בטווח הנראה לעין, לתשואה כזו הם יוכלו להתקרב רק באג"ח ממשלתית ישראלית ל-10 שנים.

מצבם של המשקיעים הסולידיים הבריטים גרוע יותר, כי הם יוכלו לקבל תשואה קרובה ל-2% רק באג"ח ממשלתי ל-25 שנה. בגרמניה גם 30 שנה לא יספיקו (התשואה לטווח פדיון זה עומדת על 1.2% בלבד) וביפן צריך הרבה מעבר ל-40 שנה.

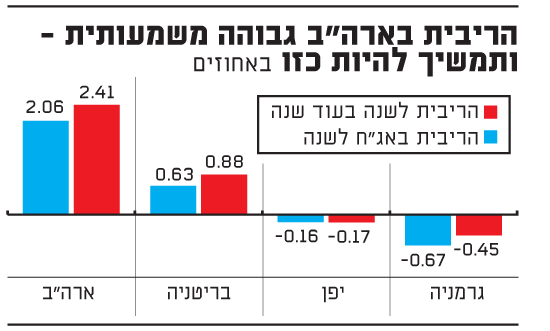

הריבית בארהב גבוהה

המשקיע הסולידי האמריקאי מביט מלמעלה על כל עמיתיו. בארה"ב הוא יכול לקבל באג"ח דולרי לשנה אחת בודדת תשואה גבוהה של 2.04% והמשקיעים הסולידיים מחוץ לארה"ב יכולים להישאר פעורי פה לאור רמת התשואות הקצרות עוד יותר. רק השבוע גייס משרד האוצר האמריקאי אג"ח ל-6 חודשים ב-45 מיליארד דולר בתשואה של 1.83%. אג"ח ל-3 חודשים ב-51 מיליארד דולר הונפק בתשואה של 1.66%. המשמעות היא שלקוחות אמריקאים סופר-סולידיים שמעדיפים מכשירים כמו אג"ח קצרצרות, פיקדונות או קרנות כספיות דולריות (MONEY MARKET), שבאפשרותן להשקיע עד מח"מ של 3 חודשים, יכולים לקבל תשואה גבוהה המתקרבת ל-2%.

עליית התשואות הממשלתיות שראינו בכל העולם במהלך החודש החולף, באה על רקע הציפייה כי הריבית בארה"ב תעלה בקצב מהיר יותר, על רקע שלל נתוני מאקרו מצוינים, עלייה באינפלציה ובציפיות לאינפלציה וכן שיפור במצב החברות והצרכנים. אחרי עליית התשואות האחרונה, שוק האג"ח האמריקאי כבר מתמחר 3-4 העלאות ריבית בשנה הקרובה ויש הטוענים כי הקצב הזה מהיר מדי, שכן אפילו התחזיות של הבנק המרכזי האמריקאי עומדות על 3 עליות ריבית השנה.

בתסריט הזה, המשקיע הסולידי האמריקאי צוחק כל הדרך אל הבנק. וכמו שהדברים נראים כעת - הפערים האלה רק הולכים להתרחב בשנה הקרובה. בעוד שבארה"ב ימשיך הבנק המרכזי בתהליך איטי של העלאת ריבית, בשווקים המפותחים האחרים לא צפוי תהליך דומה. באירופה, נתוני המאקרו הם הטובים ביותר מזה שנים, אך האינפלציה לא מתקרבת ליעד הבנק המרכזי של 2% ונגיד הבנק המרכזי ציין שעוד מוקדם מידי להכריז על כך שהאינפלציה תתכנס לכיוון יעד זה ועל כן המדיניות המוניטרית של הבנק צפויה להישאר מרחיבה מאוד במשך תקופה ארוכה.

ביפן, על אף השיפור היחסי בצמיחה, העלייה באינפלציה ובתחזיות לאינפלציה, הצפי הוא להמשך מדיניות מרחיבה מאוד של הבנק המרכזי. באחרונה הוארכה כהונתו של נגיד הבנק הנוכחי בעוד 5 שנים, והמועמדים המובילים למועצת הבנק הביעו תמיכה במדיניות המאוד מרחיבה. גם אחרי שתוכנית רכישות האג"ח באירופה תסתיים, ב-2019 צפוי הבנק המרכזי ביפן להיות היחיד שימשיך במדינות רכישות האג"ח.

הפער לטובת הריבית הדולרית יישמר

בעוד שהתשואות לשנה בשוק האמריקאי הן כבר כעת ברמה הגבוהה ביותר שלהן בעשור האחרון, עקום הפורוורד האמריקאי מגלם ציפייה כי התשואה של אג"ח ממשלתי דולרי לשנה בעוד שנה תהיה 2.4%. כלומר התשואה תמשיך לעלות אם כי במתינות, כך שהתשואה השוטפת תמשיך להיות גבוהה יחסית למה שהורגלו המשקיעים בשנים האחרונות. בישראל מגלם עקום הפורוורד צפייה לריבית של 0.4% לשנה בעוד שנה, בגרמניה הריבית לשנה בעוד שנה תהיה מינוס 0.45% ובבריטניה היא תגיע ל-0.88%.

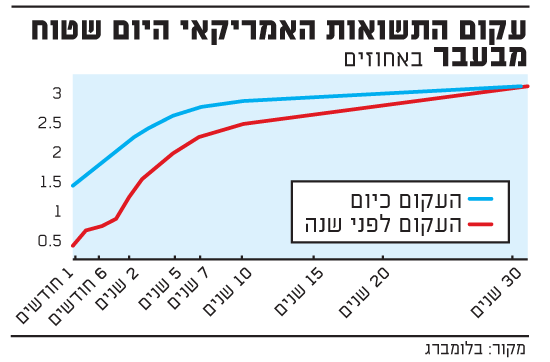

במלים אחרות, גם בעוד שנה למשקיעים בדולר יהיו הרבה יותר חלופות מעניינות בשוק האג"ח והפיקדונות - גם לטווח קצר וככל הנראה גם לטווח ארוך יותר. עקום התשואות האמריקאי כיום שטוח מבעבר, מה שמגלם ציפייה כי עליית הריבית תהיה בעיקר בטווח הקצר - ותיבלם לאחר מכן. התשואה ל-5 שנים כיום היא 2.65%, לא רחוק מהתשואה ל-10 שנים הניצבת ברמה של 2.89%. התשואה ל-30 שנה עומדת על 3.1% (ראו תרשים).

העובדה שתשואות האג"ח מהוות כעת וכנראה ימשיכו להיות חלופה סולידית אטרקטיבית יותר מאשר בשנים האחרונות, עשויה להוביל להסטה של השקעות בחזרה לאפיק זה, לאחר שבשנים האחרונות ראינו לא מעט משקיעים יוצאים משוק האג"ח הממשלתי ומבקשים להגדיל סיכונים במניות ובאג"ח קונצרני על רקע תשואות נמוכות מאוד. מנגד, בשווקים האחרים שבהם הריביות ימשיכו להיות נמוכות כמו אירופה ויפן, ייתכן כי נראה דווקא המשך נכונות להגדיל חשיפה לסיכון באג"ח ובמניות במטרה להגדיל את פוטנציאל התשואה של משקיעים מקומיים.

למי מתאימות ההשקעות הסולידיות הקצרות בשוק האמריקאי? הפיקדונות הדולריים אינם מגלמים את העלאות הריבית הצפויות, כך שברוב המקרים המשקיעים בהם מקבלים ריביות נמוכות משמעותית מאשר ניתן להשיג באג"ח דולרי קצר. לנוכח הצפי לעליות ריבית נוספות, נראה כי היתרון של מכשיר כמו אג"ח דולריות קצרצרות וקרנות כספיות דולריות לצורך ניהול הנזילות הדולרית יימשך לעוד תקופה ארוכה.

■ הכותב הוא מנהל הפרויקטים ופיתוח עסקי בהראל פיננסים. הכותב ו/או חברות בקבוצת הראל ו/או בעלי עניין בהן ו/או בעלי השליטה בקבוצה, עשויים להחזיק ו/או לסחור, בעבור עצמם ו/או בעבור אחרים, בניירות הערך והנכסים הפיננסים המצוינים בכתבה זו. אין לראות בכתבה משום שיווק השקעות או תחליף לשיווק השקעות המתחשב בצרכיו האישיים והמיוחדים של כל משקיע.

עקום התשואות האמריקאי

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.