לפני מספר שבועות ציין עולם המדדים 25 שנה לאבן דרך מרכזית בהתפתחותו - השקת ה-ETF (קרן סל) הראשונה בארה"ב. מאז ועד היום התווספו עוד אלפי קרנות סל לשוק, מרביתן בשנים האחרונות. תעשיית קרנות הסל בארה"ב צמחה בשנות ה-90 כמענה לצורך במוצרי השקעה זולים ונזילים המאפשרים חשיפה לשוק המניות הכללי, אולם מאז צרכי המשקיעים השתנו והפתרונות שהוצעו בשנים הראשונות לא הספיקו למשקיעים הפסיביים במילניום הנוכחי.

ככל שתעשיית המוצרים גדלה, כך גם צמח והתפתח עולם המדדים, אשר מספק להם את חומר הגלם. אם לפני מספר עשורים ניתן היה למצוא אך ורק מדדים העוקבים אחר מניות של חברות גדולות וסחירות, כמו S&P 500 האמריקאי, FTSE 100 הבריטי או ניקיי 225 היפני, כיום המבחר הרבה יותר מגוון.

במהלך 25 השנים שחלפו מהשקת קרנות הסל הראשונות, חיפשו המשקיעים ברחבי העולם דרכים נוספות להשיג תשואה עודפת באמצעות השקעה פסיבית, וכך נוצר מגוון רחב של מדדים המאפשרים חשיפה למרבית אפיקי ההשקעה האפשריים - מדדים שעוקבים אחר סקטורים עיקריים, מדדים שמתמקדים במניות ממדינות מסוימות וגם מדדי מניות בהתאם לשווי השוק של החברות: מחברות בשווי בינוני (Mid Cap), דרך חברות בשווי נמוך (Small Cap) ואף חברות בגודל קטנטן (Micro Cap).

למרות הצמיחה האדירה בכמות המדדים, מוצרי המדד והכסף שעוקב אחר עולם זה (מעל 5 טריליון דולר במוצרי מדד סחירים ועוד כמה טריליונים בנגזרים על מדדים), המסה הקריטית של המשקיעים מתמקדים במספר מצומצם יחסית של מדדים שרובם מבוססים על עיקרון דומה.

במילים אחרות, הקריטריון העיקרי שמשפיע על רוב מדדי המניות המרכזיים בעולם הוא שווי השוק של החברות, זאת ללא קשר לביצועיהן בעבר, לתמחור שלהן או לנתונים הכספיים שלהן. לשיטה זו יתרון בולט בכך שהיא פשוטה להבנה וליישום, ובמרבית המקרים מדדי שווי שוק "פשוטים" מספקים בדיוק את מטרתם - תשואת השוק הממוצעת, לא פחות ולא יותר.

כאן המקום לדון בשאלה האם היתרונות של מדדי שווי שוק, שעובדים היטב במדדי המניות המרכזיים בעולם, משיגים את אותה תוצאה עבור המשקיעים גם במדדי המניות הבינוניות והקטנות?

כדי לענות על השאלה הזו חשוב לעמוד על ההבדלים בין סוגי המדדים. לצורך הדוגמה נבחן את הביצועים של שתי מניות גדולות דומות - קוקה קולה ופפסיקו. שתי החברות עובדות באותם שווקים, פונות לאותם צרכנים ומספקות מוצרים דומים.

מפאת גודלן, שתי החברות צומחות בקצב דומה לשווקים שבהן הן פועלות ולכן אין זה מפתיע שהביצועים של שתי החברות ב-10 השנים האחרונות היו קרובים. באותה מידה, סביר שנמצא לא מעט מקרים שבהם שתי חברות רכב גדולות או שני בנקים גדולים באותה מדינה מציגים ביצועים דומים לאורך זמן.

לעומת זאת, אם נבחן את הביצועים של שתי חברות משקאות קטנות יותר - דוקטור פפר סנפל (סימול: DPS) מול נשיונל בוורג' קורפ (סימול: FIZZ) נגלה שונות עצומה בביצועים על פני תקופה של מספר שנים. השונות הזו נובעת מאינספור סיבות, כמו האסטרטגיה העסקית של החברות בתחילת דרכן הציבורית, מדיניות ההשקעות וחלוקת הרווחים לאורך הדרך, שיעור המינוף ועוד.

בקרב המניות הקטנות שונות זו קיימת לעיתים קרובות בגלל גורמים איכותיים המבדילים את החברה המוצלחת מהחברה הממוצעת, גורמים שמדד שווי שוק פשוט אינו מסנן.

את השונות הזו אפשר לראות גם במדדי המניות בישראל. בקטגוריית הקרנות המתמקדות במניות גדולות בארץ קשה למצוא קרנות המצליחות "להכות את המדד" לאורך תקופה ארוכה, מכיוון שהשונות בין החברות אינה גדולה.

לעומת זאת, רוב הקרנות המתמקדות במניות השורה השנייה והשלישית בבורסה הישראלית דווקא כן מצליחות להשיג תשואה עודפת מול המדד ה"טיפש", בשל השונות הגבוהה בין המניות בסגמנט זה, אשר מאפשר לגורם אנושי המנתח את החברות להתמקד במניות "איכותיות" יותר.

מדד המניות הקטנות והרווחיות

שינוי קטן שעושה את כל ההבדל

אז מה הפתרון? מדדים אינם חייבים להישאר "טיפשים" ולסבול מחיסרון בולט המאפשר למנהלי השקעות אקטיביים "להכות" אותם. אם קיימת שונות גדולה כל כך בביצועים של המניות הקטנות, יש צורך לשלב במדדים קריטריון איכותי המסנן החוצה חברות שעשויות לפגוע לאורך זמן בביצועיו. קריטריון זה לא חייב להיות מתוחכם מדי ואינו צריך להישען על מודלים מסובכים, אחרת המדד יאבד את המטרה שלשמה נוצר.

הקריטריון שמבדל את המניות ה"פחות טובות" מכל השאר הוא פשוט - הרווח הנקי. שהרי, מטרת העל של כל חברה עסקית היא השאת ערך, קרי יצירת רווחים עבור בעלי המניות. על כן, חברה שאינה מצליחה לעמוד במטרה זו לאורך זמן, עלולה לפגוע בבעלי המניות שלה ולכן אינה צריכה להיות חלק מהמדד.

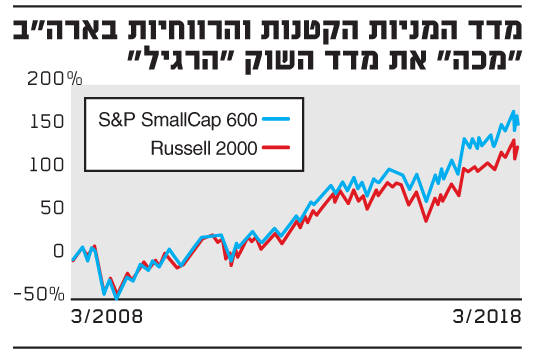

ניתן לראות את ההבדל בין מדד המיישם את הקריטריון הזה אל מול מדד דומה שלא מיישם אותו בהשוואה בין שני מדדים מרכזיים בארה"ב: S&P SmallCap 600 ומדד ראסל 2000.

שני המדדים הללו שואפים לייצג את שוק המניות הקטנות (שווי שוק של עד 2 מיליארד דולר) בארה"ב. בעוד שמדד ראסל 2000 כולל את כל החברות העומדות בתנאי שווי שוק מינימלי, S&P 600 מחייב את החברות במדד להיות רווחיות בנוסף לכך. להערכתנו, זו הסיבה המרכזית לקיום פער של כמעט 20% בתשואה בין שני המדדים האלה.

ואכן, ניתן להיווכח כי ככל שמתמקדים בקבוצת שווי קטנה יותר, כך המדד הרלוונטי מציג פער תשואה גבוה יותר ביחס למדד הבורסה, שאינו מבחין בין חברה רווחיות לבין חברה הפסדית. לדוגמה, מדד אינדקס Small-Mid Cap הניב תשואה של 124% ב-5 השנים האחרונות בהשוואה לתשואות צנועות בהרבה במדד ת"א SME-60 (48% ) ומול ת"א צמיחה (42%).

מדובר בעדות נוספת לחשיבות המכרעת של הוספת קריטריון הרווח למדדי המניות, על מנת למקסם את התשואה למשקיעים.

■ הכותב הוא מייסד ומנכ"ל אינדקס מחקר ופיתוח מדדים בע"מ, המתמחה במחקר ופיתוח, חישוב ועריכת מדדי ניירות ערך למגוון צרכי השקעה. לכותב יש אינטרס אישי באמור לעיל וכן, יובהר כי חלק מהמדדים המצוינים לעיל מוצעים כמוצר השקעה על ידי לקוחות החברה. אין באמור ייעוץ/שיווק השקעות ו/או ייעוץ מס המתחשב בנתונים ובצרכים האישיים של כל אדם ו/או תחליף לשיקול-דעתו של הקורא ואין באמור משום עצה ו/או המלצה לרכישה או למכירת ני"ע או מוצר פיננסי כלשהו.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.