אחת השאלות הנושנות, שמתעוררת בקרב כל מי שעושה את צעדיו הראשונים בשוק ההון, נוגעת לתועלת המעשית במעבר מחברה פרטית לציבורית. קשה לא לתהות מדוע בעל שליטה, המשוכנע כי לחברה שבנה נכונו ימים מזהירים, ירצה לחלוק אותה עם אחרים?

לשאלה המתבקשת הזו קיימות תשובות מגוונות ומלומדות, שבעיקרן מכילות את הסיבות הבאות: היכולת לגייס הון בצורה מהירה, הגברת הסחירות ונזילות ההשקעה, שיפור תדמית ובניית מוניטין לחברה ועוד יתרונות מעורפלים שלא אפרט.

העניין הוא, שמול כל אותן מעלות ניצבת מחשבה אחת מטרידה - הייתכן כי הירידה בשיעור ההחזקה של בעל השליטה תגרום לו להיות פחות מחויב לחברה? למעשה, מבחינת המשקיעים הפיננסיים במניה, מדובר בסוג של דילמה: מצד אחד, הם הראשונים ליהנות מהגדלת הנזילות וממימוש פוטנציאל הצמיחה - באמצעות ההון שיוזרם לחברה. הם רואים יתרון נוסף בדילול החזקות בעל השליטה, שכן חברה עם ציבור משקיעים רחב מפוקחת בצורה הדוקה יותר.

מנגד, הם מודעים היטב לתכונה אנושית עתיקה - ככל שהחזקתו של בעל השליטה תדולל, כך יגדל הפיתוי שלו לדאוג לעצמו על חשבון החברה. אז מה יותר טבעי מלשאול, מה גובר על מה? מובן שאין לכך תשובה חלוטה, אבל עדיין, זה שווה איזושהי בדיקה.

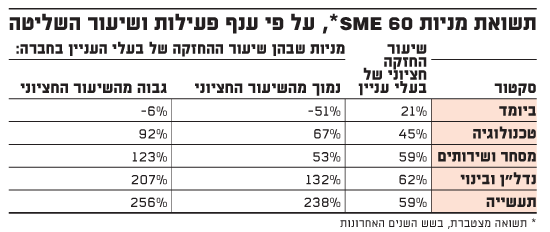

תשואת מניות SME 60 על פי ענף פעילות ושיעור השליטה

עוצמת השליטה ותשואת המניה: אין לי כל יומרה לבצע "מחקר", או עבודה אקדמית מקיפה, אלא פשוט לבחון את המספרים היבשים מזווית מוגדרת וצרה - השפעת שיעור ההחזקה של בעלי העניין על תשואת המניה. נכון, יש לא מעט דרגות חופש בקשר המתואר, אבל יש בו גם הרבה היגיון - שהרי אם השקעת בעל השליטה מושפעת משיעור החזקתו, אזי בסופו של יום, הדבר ימצא את ביטויו גם במחיר המניה.

בסיס המדגם: נדמה לי שהמניות הקטנות מתאימות יותר לבחינה האמורה, שכן השונות בנתונים אצלן יחסית גבוהה, אבל מה שחשוב לטעמי עוד יותר, זה שהנזק הפוטנציאלי משליטה באמצעות החזקה נמוכה מוחשי יותר בחברה קטנה. לפיכך, בחרתי את המניות במדד SME 60 כמדגם.

תקופת הבדיקה: אם רוצים לחתור למסקנה מוצקה, אזי לא רק מדגם החברות צריך להיות גדול, גם תקופת הבדיקה אמורה להתפזר על קשת רחבה. אז זהו, שמטבע הדברים היריעה שפרשתי הרבה יותר קצרה, כך שהנתונים, כמו גם התוצאות, מתמקדים בתקופת זמן נתונה - שש השנים האחרונות.

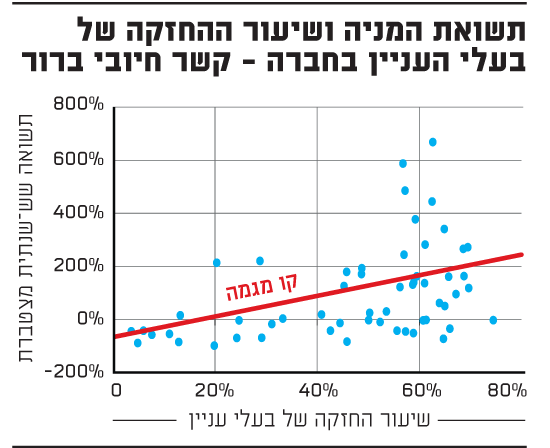

תשואת המניה ושיעור ההחזקה של בעלי העניין בחברה

התוצאה בכללותה: קיים יחס ישר בין שיעור ההחזקה של בעלי העניין בחברה לבין תשואת המניה. על מה נשענת הקביעה? על שיפועו החיובי של קו המגמה. מה שעוד מעניין במשוואת הישר שהתקבלה, זו העובדה שהחותך שלה הוא שלילי, שכן המשמעות הפיננסית ברורה - מתחת לשיעור החזקה מסוים של בעלי העניין בחברה, האחרונה צפויה לאבד מערכה. מה מקדם המתאם (r2) בין שני המשתנים? 0.2. אתם אומרים שזו רמת הסבר נמוכה? לא בתופעות הקשורות לשוק ההון, שכן בדיסציפלינה האמורה זו הרמה השכיחה.

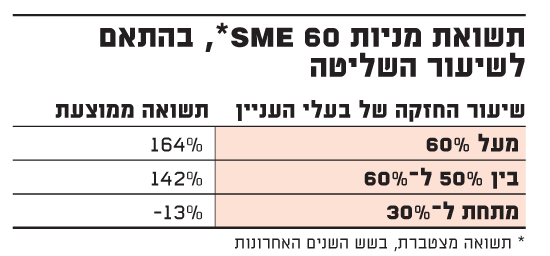

זווית נוספת להמחשה: מחקר מעניין שיצא לי לקרוא, בעבר הרחוק, גרס שכלכלנים מפיקים יותר מידע מגרפים, בעוד שרואי חשבון מטבלה. כשלעצמי, אני מעדיף גרפים עשרות מונים, אבל לטובת אלו שלא, דירגתי את הנתונים בטבלה - על פי שיעור השליטה.

אופן ההצגה אינו משנה כמובן את התוצאה, אבל רק לשם המחשה אציין את הנתון הבא: כאשר בעלי העניין החזיקו מעל ל-60% בחברה, התשואה המצטברת שהתקבלה הייתה תלת-ספרתית, בממוצע. כאשר שיעור ההחזקה הרלוונטי היה נמוך מ-30%, התשואה הממוצעת צנחה לערכים שליליים.

תשואת מניות SME 60, בהתאם לשיעור השליטה

הקשר עקבי גם בהיבט הענפי: יש שיאמרו כי הקשר שהתקבל הוא מקרי, שכן תשואתו השלילית העמוקה של סקטור הביומד אינה קשורה לשיעור ההחזקה של בעלי השליטה, אלא היא תוצאה ישירה ובלתי נמנעת של אתגרי הענף והסביבה. אם זו הטענה, אזי ראוי לבחון את הדברים ברזולוציה יותר ממוקדת וישירה.

למה הכוונה? לתקף את הקשר הכללי שנמצא גם בתוך התעשייה עצמה. בטבלה המסקנה ברורה; בחברות שבהן שיעור ההחזקה של בעלי העניין גבוה מהחציון בתעשייה, תשואת המניות המצטברת הייתה גבוהה מהממוצע - ולהיפך.

שורה תחתונה: אם היא שלו, הוא ישקיע את כולו. אם החזקת בעל השליטה היא יחסית קטנה, ולעתים אף עקיפה, מחויבותו תהיה פחותה. ככה פשוט.

■ הכותב הוא מנהל מחלקת מחקר מניות בלאומי שוקי הון, עובד בנק לאומי. הסקירה בוצעה על בסיס מידע ונתונים ציבוריים, המפורסמים לכלל המשקיעים, ועליהם בלבד

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.