בעת העתיקה צמחו ארזים בהרי הלבנון, ובמישורי מסופוטמיה הפוריים צמחה חיטה. ברור היה כי במסופוטמיה לא ניתן לגדל ארזים ובהרי הלבנון קשה מאוד לגדל חיטה באופן יעיל. הפתרון היה אפוא מסחר בינלאומי, והוא התקיים בין השתיים כבר לפני אלפי שנים. מסופוטמיה ולבנון לא היו מקרה יוצא דופן. מסחר בין אזורים ובין קבוצות מרוחקות של אנשים נולד והתקיים לאורך ההיסטוריה משום שהוא היה, ועודנו, הדרך היחידה שבה קבוצות אנשים יכלו לקבל לרשותם מוצרים וחומרי גלם שרק קבוצות אחרות יכלו בכלל לייצרם, או לייצרם באופן יעיל.

האמת הבסיסית הזו לא השתנתה עד ימינו אנו. היבוא והיצוא הם אפוא תאומים סיאמיים, שני צדדים של אותו מטבע. חברות (קבוצות אנשים) ומדינות מייצאות כדי שיוכלו לייבא. ללא יבוא אין ערך ביצוא, שכן כל שהיצוא יביא הוא עוד יחידות מטבע.

1975 היתה השנה האחרונה

מיקום, אקלים, משאבי טבע, התמחות, הגורם האנושי ועוד נמנים עם הגורמים שמקנים לאזור גאוגרפי כזה או אחר יתרון בייצור וביצוא של חומרים, מוצרים או שירותים מסוימים. מסחר בין אזורים שבו כל צד נותן את מה שהוא מומחה בו ומקבל את מה שהוא מתקשה לייצר, מאפשר להביא לעולם יותר עושר בפחות מאמץ. כל שיבוש של העיקרון הזה, אם בכלל אפשרי, פירושו ייצור לא יעיל, שמיתרגם לעלייה במחיר המוצר. אותה עלות מיותרת ממומנת על ידי כלל הצרכנים לטובת הייצור היקר והבלתי יעיל של קבוצה קטנה ונבחרת. לשם הדוגמה, אם מדינת ישראל מטילה מס של 25% על יבוא אננס לישראל ובנוסף מכבידה בתקנות שונות ומשונות, בין השאר כדי לתמוך בגידולו של אננס - מוצר הדורש אקלים טרופי ושפע של מים - בשטחים הסמי-מדבריים של בקעת הירדן, ברור שהתוצאה היא שתושבי ישראל משלמים פי שלושה על האננס מתושבי ציריך, לונדון או ברלין.

עידן הכסף העולמי האחיד

בימים שבעולם שלט כסף עולמי בינלאומי ואחיד, כלומר הזהב, כל סוגיית האיזון בין יבוא ליצוא וכל סוגיית המחירים הקשורה בהם טופלו באופן אוטומטי על ידי הכסף עצמו בעזרת מנגנון שכונה price-specie flow mechanism ("מנגנון המחירים-זרימת המתכות היקרות").

מאחר שבסיס המטבע היה זהה בכל מקום (הזהב), הרי אם מדינה מסוימת ייבאה לאורך זמן הרבה יותר משייצאה, היא החלה לאבד את כספה, קרי את הזהב ששולם תמורת היבוא. ההקטנה בכמות הכסף במשק המייבא גרמה לירידת מחירים (הפוך מאינפלציה, שבה עלייה בכמות הכסף גורמת לעליית מחירים).

תהליך הפוך התרחש במדינה שייצאה באופן מסיבי. פתאום היו לה הרבה מטבעות זהב חדשים שהיא קיבלה תמורת היצוא הרב. הגידול בכמות הכסף גרם לאינפלציה, והמחירים בה החלו לעלות. הכסף זרם הפוך מזרימת הסחורות, וכך המדינה המייצאת הפכה ליקרה מדי ולתחרותית פחות, ובמדינה המייבאת, לעומת זאת, המחירים ירדו, והיא הפכה לזולה וחזרה להיות תחרותית. שיווי המשקל החל לחזור.

המנגנון הזה התגלה על ידי הפילוסוף הסקוטי דיוויד יום (1711-1776), שהצביע על העובדה כי במשטר של כסף בכמות קבועה יחסית, כמו הזהב, מדינה אינה יכולה לקיים חוסר איזון בסחר החוץ שלה לאורך זמן.

ניקסון ביטל את השיטה העתיקה

ב-1971, לאחר שנשיא ארה"ב ריצ'רד ניקסון ביטל את הסכמי ברטון וודס (שקבעו את שערי החליפין של מטבעות בין המדינות המפותחות), בוטלה השיטה המוניטרית בת 5,000 השנה שהייתה מבוססת על מתכות הזהב והכסף, והיא הוחלפה בשיטה הנוכחית המבוססת על מטבעות לאומיים המיוצרים ללא מגבלה על ידי הבנקים המרכזיים והבנקים המסחריים. השינוי הזה גם העלים את מנגנון האיזון price-specie flow mechanism של העבר, והעול של ייצור האיזונים עבר למטבעות הלאומיים. אך אליה וקוץ בה. מה שעבד במשטר של כסף מוגבל המיוצר על ידי הטבע (זהב), לא הצליח לעבוד שעה שהכסף יוצר על ידי הפוליטיקאים (גם הבנקים המרכזיים הם סוג של פוליטיקאים).

ה-price-specie flow mechanism יכול היה להמשיך לעבוד, שכן במדינה שמייצאת יותר משהיא מייבאת, לאורך זמן נוצר עודף גדול של מטבע זר (נניח לסוגיית תנועות ההון בשלב זה). זה מתורגם לביקוש גדל והולך למטבע המקומי, שעה שהיצואנים מבקשים להמיר את המטבעות הזרים שקיבלו תמורת היצוא לצורך שימוש בשוק המקומי. הביקוש הגדול למטבע המקומי גורם למחירו לטפס מעלה, וזה מקטין את היצוא ומגדיל את היבוא עד להשגת איזון. אך במשטר של כסף-פיאט, שערכו נקבע מתוקף חוק מדינה, זהו תהליך שהפוליטיקאים אינם יכולים לחיות עימו, והוא מקור כל מלחמות הסחר שאנחנו שומעים עליהן היום.

כך השתנה המסחר בין ארה"ב לסין

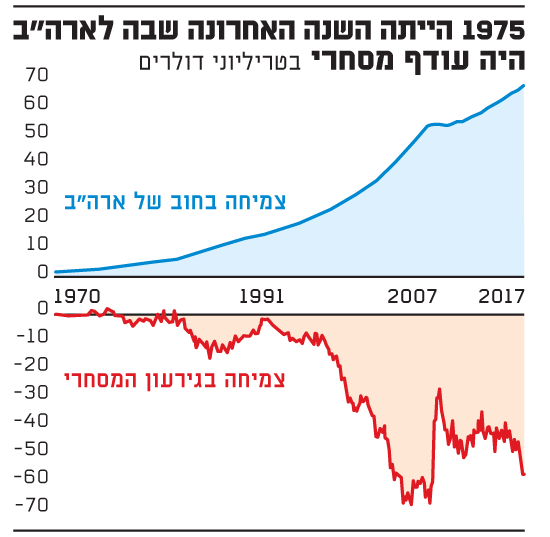

קחו למשל את יחסי המסחר בין סין לארה"ב: במשך עשרות רבות של שנים, עד תחילת שנות השבעים, הייתה ארה"ב מעצמה של יצוא תעשייתי וחקלאי. כל זה השתנה באחת לאחר המעבר לעולם כסף הפיאט וכלכלת החוב. שנת 1975 הייתה האחרונה שבה היה לארה"ב עודף במאזן המסחרי. מאז היא הפכה ליבואנית הגדולה בעולם. ב-1980 היא ייבאה בכ-20 מיליארד דולר יותר משייצאה, עד 1990 הנתון עלה ל-80 מיליארד דולר, בשנת 2000 הגירעון במאזן הסחר כבר עמד על 370 מיליארד דולר, וב-2005 הוא הגיע לשיא של 715 מיליארד דולר. ב-2017 עמד הגירעון על 570 מיליארד דולר. סך הגירעון העצום הזה במאזן הסחר הסתכם בכ-20 טריליון דולר (לפי ערכם היום). כמחצית מהגירעון היה עם סין.

כיצד מומן הגירעון הזה? התשובה פשוטה: הדפסה וחוב. הואיל והסינים היו מוכנים לקבל את הדולרים המודפסים ככסף, השיטה עבדה כך: הפדרל ריזרב האמריקאי הגדיל את כמות הכסף הבסיסית והוריד את מחירו. הבנקים המסחריים ייצרו והלוו, באמצעות המנגנון של בנקאות ברזרבה חלקית, טריליונים לעסקים ולמשקי בית (סך של כ-38 טריליון דולר), ואלו הוציאו כ-11 טריליון מהר הכסף-חוב הזה לרכישת "הכול בזול" בסין. הנה כי כן עוד השפעה של מדיניות ייצור הכסף-חוב של הפדרל ריזרב: בנייתה מעפר של היריבה הבאה של ארה"ב.

עתה החלו להיערם בסין טריליוני דולרים טריים ממכבש הדפוס. מה סין עשתה עימם? חלק מהדולרים הופנו לחו"ל, למימון חומרי הגלם והמכונות הנדרשים לייצור "הכול בזול" של הצרכנות האמריקאית החדשה. ככה בא לעולם למשל בום כלכלי בן עשרים וחמש שנה באוסטרליה. בחלק מהדולרים השתמשו הסינים לרכישת נכסים רבים ושונים ברחבי העולם, כולל בארה"ב וגם בישראל. בחלק אחר רכשה סין כטריליון דולר איגרות חוב של ממשלת ארה"ב והפכה לנושה הבינלאומית הגדולה שלה. אך חלק משמעותי היה צריך להיות מומר למטבע המקומי כדי לממן את הייצור עצמו, את הקמת המפעלים, את שכר הפועלים וכו'.

אם ממשלת סין הייתה מאפשרת המרה חופשית של הדולרים ליואן - המטבע המקומי בסין, מחירו היה מזנק בגלל כמותם המוגבלת וכל הקסם הכלכלי היה פג. לכן הבנק המרכזי הסיני קנה את הדולרים באמצעות יואנים שהוא עצמו הדפיס, ממש כמו שבנק ישראל עושה בימים אלו.

הדפסת היואנים אומנם הקפיצה את המחירים לאורך ולרוחב כל הכלכלה הסינית, אך בד בבד היא שמרה על מחירו הנמוך של היואן.

בשנת 1994 פיחתה ממשלת סין את היואן בחדות וקיבעה את מחירו יחסית לדולר. השער נותר ללא שינוי עד 2005. היבוא הזול מסין ייצא אליה את הלחצים האינפלציוניים שייצור הכסף-חוב העצום של הבנק המרכזי האמריקאי גרם.

אך יחד עם יצוא האינפלציה לסין ייצאה כלכלת החוב גם את רוב הבסיס התעשייתי שלה. בשנת 1970 27% מהמועסקים בארה"ב עבדו בייצור. עד 2017 המספר התכווץ בכשני שלישים לכ-10%.

יחד התכווצה הכלכלה במדינות מרכז ארה"ב, וחורף כלכלי ארוך ירד על רבים מתושבי מדינות ה-Midwest (אוהיו, מישיגן, אינדיאנה, וויסקונסין וכו'). מעמד הביניים הלבן, העובדים לשעבר במדינות התעשייתיות לשעבר, ה"דמוקרטים של רייגן" כפי שכונה מעמד עובדים זה, היו הבסיס שעליו רכב דונלד טראמפ לבית הלבן. עתה מנסה הנשיא טראמפ לרפא חלק מההרס שזרע הבנק המרכזי במדיניות מוניטרית של חוב מופקר ובלתי מבוקר, שהביאה בעקבותיה מניפולציות שכל המדינות עושות בשערי החליפין שלהן.

התרופה הבעייתית של טראמפ

"התרופה" הטראמפית מתבססת בחלקה על הטלת מכסים, אלא שכלשון האמירה "שתי טעויות אינן (מבטלות זו את זו) מייצרות דבר נכון". מכסי המגן שטראמפ החליט להטיל לא רק יגררו צעדי תגובה ממדינות אחרות, אלא הם גם יהיו מס ישיר על תושבי ארה"ב ויגדילו עוד יותר את יוקר המחיה של אותן אוכלוסיות שנפגעו כה קשה ממדיניות הבנק המרכזי, ושלהן מנסה טראמפ לעזור.

ללא ספק, לא טראמפ בישל את הדייסה הזו, אך הצעדים שהוא נוקט - הגדלה בלתי מרוסנת בהוצאות הממשלה, בחירת ג'רום פאואל, יונה מוניטרית ממשיכת דרכם של בן ברננקי וג'נט ילן לניהול הפדרל ריזרב, ופתיחת מלחמת מכסים וסחר בינלאומית - רק מרחיקים את הפתרון.

האירוניה היא שבסרט הזה כבר היינו. אחד הפתרונות שנוסו בארה"ב בשפל הגדול של תחילת שנות השלושים של המאה שעברה היה משטר חמור של מכסי מגן, וכולנו יודעים איך זה הסתיים.

■ הכותב הוא עורך דין בהשכלתו העוסק ומעורב בטכנולוגיה. מנהל קרן להשקעות במטבעות קריפטוגרפיים , ומתגורר בעמק הסיליקון זה 22 שנה. כותב הספר "A Brief History of Money" ומקליט הפודקסט KanAmerica.Com.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.