לפני כחודש הודיעה חברת הדירוג מעלות על תחילת יישומה (לראשונה בישראל) של מתודולוגיה לדירוג הנפקות של חברות לא פיננסיות תוך שקלול הערכת שיקום החוב (Recovery) של ההנפקה, כתחליף למתודולוגיה הקודמת שיושמה על ידה. המתודולוגיה החדשה משמשת להערכת שיקום החוב הצפוי לסדרת אג"ח ספציפית, קרי, לכל סדרה שהנפיק המנפיק, בהתאם להערכתה את שווי הנכסים של החברה אל מול היקף התחייבויותיה לאחר אירוע היפותטי של כשל פירעון.

הערכת שיקום החוב מתייחסת למידת השבת קרן החוב שנותרה בלתי מסולקת, לאחר קרות אירוע חדלות פירעון, והיא לוקחת בחשבון בטוחה לסדרה ספציפית על פני יתר הסדרות שבהן אין בטוחה. בהתאם, הדירוג של סדרת אג"ח ספציפית יכול להיות שונה עד שלוש דרגות דירוג מדירוג המנפיק וסדרה עם שיעבוד נכס ספציפי תקבל לרוב דירוג גבוה יותר מסדרה ללא שיעבוד של אותו מנפיק.

ראשית, אנו מברכים את מעלות על המתודולוגיה, שעשויה לתת למשקיעים עוד היבט בבחינת השקעתם בסדרות השונות של אותו מנפיק.

לפני כשנתיים ניסינו לבחון במדור זה את התנהגות האג"ח של אותה חברה מנפיקה, כאשר אג"ח אחת הינה בעלת בטוחה שסיפקה החברה, ואילו השנייה הונפקה ללא כל בטוחה, כאשר הדירוג של אותן שתי סדרות היה בשעתו זהה.

נזכיר כי לרוב, בשוק הקונצרני המקומי החברות אינן נוהגות להנפיק אג"ח עם שיעבודים ספציפיים, כדוגמת שיעבוד על קניון/בניין משרדים, או שיעבוד על מניות של חברת בת לטובת מחזיקי האג"ח. במרבית החברות, בין אם אלו חברות נדל"ן, ובין אם הן חברות תפעוליות, השיעבודים על נכסי נדל"ן/קווי ייצור/מניות ניתנים לרוב לבנקים בתמורה לקבלת הלוואות. בנוסף, מלבד השיעבוד הספציפי שניתן לבנק בגין הלוואות ריקורס שהוא מעניק (בניגוד לחו"ל), הרי שהבנק הינו נושה זהה יחד עם יתר מחזיקי האג"ח על שאר נכסי החברה. זאת, במצב שבו מימוש השיעבוד לא יכסה את גובה ההלוואה כאשר החברה נקלעת לחדלות פירעון.

מכאן שרוב בעלי האג"ח הינם נושים בדרגה נחותה מזו של הבנקים בסיטואציה כזו.

יחד עם זאת, לאור הגידול בכמות ההנפקות בשנים האחרונות בשוק האשראי החוץ בנקאי על חשבון הבנקים, כבר ניתן למצוא די איגרות חוב ספציפיות של חברות שבהן בכל זאת ישנו שיעבוד קבוע וספציפי שסיפקה החברה לטובת מחזיקי איגרת החוב. בעבר, אותן איגרות חוב היו מונפקות בעתות משבר, תקופה בה שוק ההנפקות סגור יחסית בפני החברות, ולכן חברות שמעוניינות לגייס חוב חדש או למחזר חוב, מספקות בטוחות למחזיקי האג"ח. כיום חלק מהחברות בוחרות לעשות זאת כדי להוזיל את עלויות המימון שלהן. מבחינה זו, המתודולוגיה החדשה של מעלות שמבחינה בין סדרות אג"ח עם בטוחות לבין סדרות אג"ח ללא בטוחות, עשויה לתת לראשונה דירוג עדיף ועשויה בהחלט לעודד חברות להעניק בטוחות.

ההבדל שבין גזית וכלכלית ירושלים

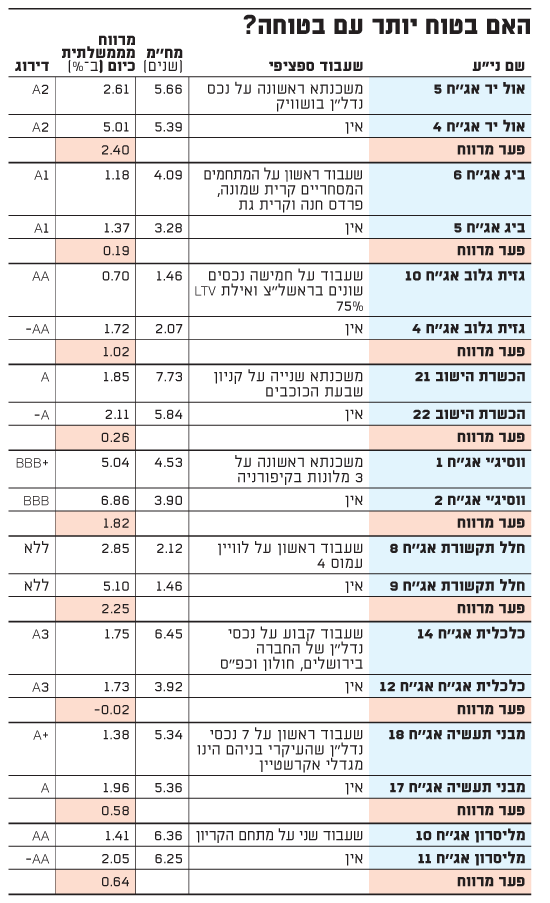

בטבלה המצורפת ניתן לראות דוגמאות שונות של חברות שהנפיקו איגרת חוב עם שיעבוד ספציפי, לצד איגרת חוב שהונפקה על-ידי אותה חברה, אך ללא כל שיעבוד.

על פניו ניתן לצפות כי המרווחים בתשואות לפדיון בין אותן אג"ח, שבמח"מים זהים יחסית, יהיו גבוהים יחסית ובכך יצדיקו "ישיבה" באג"ח ללא בטוחה. כלומר, שהתשואות לפדיון באג"ח ללא בטוחה יהיו גבוהות מאשר באג"ח עם הבטוחות במידה כזו שתיתן למשקיעים פיצוי נאות על הסיכון הנוסף שהם נוטלים על עצמם. הרי במצב של חדלות פירעון בחברה, מחזיק אג"ח עם השיעבוד הספציפי, יוכל לממש את הבטוחה אותה הוא קיבל, ומעבר לכך, מבחינה משפטית, במידה והבטוחה לא סיפקה את כל גובה החוב, הוא יהיה נושה זהה בדיוק למחזיק האג"ח שאין בידיו כל בטוחה, על כלל נכסי החברה מעבר לשיעבוד. כך, בעת משבר הסיכוי של משקיע באג"ח עם שיעבוד לקבל את הקרן במלואה, הינו משמעותית יותר גבוה מזה שללא בטוחה.

האם בטוח יותר עם בטוחה

החל מהחודש האחרון, מעלות החלה בצורה הדרגתית לדרג באופן שונה סדרות אג"ח של חברה עם וללא שיעבוד. ניתן לראות מהטבלה כי בחלק מהחברות שמדרגת חברת מעלות כבר קיימת הדיפרנציאציה מבחינת הדירוג של אג"ח עם וללא בטוחה, כדוגמת גזית גלוב, הכשרת הישוב ומליסרון, כך שאג"ח עם בטוחה מדורגת ב-Notch אחד מעל אג"ח ללא בטוחה. מנגד, קיימות עדיין חברות שהדירוג של כלל האג"ח של אותו מנפיק (עם וללא בטוחה) עודנו זהה כדוגמת חברות כלכלית ירושלים ומבני תעשיה, וייתכן שהדבר ישתנה בתקופה הקרובה.

הבדיקה מראה, שברוב החברות כדוגמת ביג, גזית גלוב, מליסרון ומבני תעשיה הפערים בתשואות לפדיון הם נמוכים יחסית והצטמצמו בשנתיים האחרונות מאז הבדיקה האחרונה שערכנו, וזאת בשל התופעה של צמצום המרווחים בשנים האחרונות באפיק הקונצרני. אם נבחן לדוגמה את האג"ח של חברת מליסרון, סדרות 10 ו-11 שבטבלה, עם וללא שיעבוד (בהתאמה), הפער עומד על כ-64 נקודות בלבד אל מול 85 נקודות לפני כשנתיים. כך גם הפער במרווח בין סדרות האג"ח של חברת ביג, סדרה 6 אל מול סדרה 5, שעומד כיום על כ-19 נקודות בלבד אל מול 58 נקודות לפני כשנתיים.

בשל העובדה ששוק איגרות החוב הקונצרניות מצוי מזה כמה שנים רצופות במסלול של עליות, ללא משברים של ממש, משקיעים רבים נוטים לשכוח את התנהגותן של איגרות חוב בתקופת משבר. כדי להבין את השוני בהתנהגות איגרות החוב עם וללא בטוחה בעת משבר, נציג את האג"ח של חברת כלכלית ירושלים.

כלכלית ירושלים עמדה עד לתחילת חודש פברואר 2016 על סף חדלות פירעון והייתה במצוקת נזילות קשה, דבר שבא לידי ביטוי בצלילה של מחירי איגרות החוב שלה. עם זאת, בעוד שמרבית הסדרות שאין בהן בטוחות ירדו בצורה חדה ונסחרו סביב מחירים של 70 אגורות ובתשואות לפדיון דו-ספרתיות, הרי שהאג"ח עם הבטוחה, כלכלית אג"ח 10, שבינתיים הוסבה להיות כלכלית 15, לה משועבדות מניות של חברת הבת דרבן, ירדה אמנם, אך בצורה מתונה הרבה יותר ונסחרה סביב מחיר 100 ובתשואות שנתיות לפדיון של 6%-7% לעומת תשואות לפדיון של כ-10%-20% בשאר איגרות החוב, קרי, משמעותית מתחת לפארי שלהן. לאחר ביצוע הנפקת זכויות והזרמת הון לחברה בחודש פברואר, נפתרה בעיית הנזילות המידית ונוצר "ראלי" בסדרות האג"ח, ובעיקר באלו שאין להן בטוחות, שכן סכנת חדלות הפירעון פחתה מאוד.

לא תמיד, אגב, המרווח הוא נמוך. יש מצבים שבהם המשקיעים מוכנים לקנות את איגרת החוב ללא ביטחונות, רק אם היא נותנת להם תשואה שגבוהה משמעותית מזו שנותנת להם איגרת החוב עם ביטחונות. יתרה מכך, זה קורה גם כאשר המח"מ של איגרת החוב חסרת הביטחונות הוא קצר יותר מזה של איגרת החוב עם הביטחונות שבמח"מ ארוך, על רקע הערכת המשקיעים שהחברה תוכל לשרת את החוב ברמת החברה בפרק זמן הנראה אל העין. בתרחיש זה, במידה והחברה גייסה חוב במח"מ ארוך כך שהכסף עשוי לשרת את הפירעון של איגרות החוב הקצרות, גם אם הן ללא בטוחה, הדבר מביא לירידה בתשואה לפדיון של אותן איגרות חוב, כלומר, לרווחי הון של המשקיעים.

החברות מנצלות את הצמא להנפקות

מדוע הפערים כיום הם בדרך כלל מצומצמים והאם יש לכך הצדקה?

אנו מעריכים שהסיבה לפערים הקטנים נובעת מכך שהשוק מצוי ברמת נזילות גבוהה ו"צמא" להנפקות, ולכן מתקשה להעריך נכונה את סיכון החברות ולתמחר את המרווחים בצורה נכונה. מהעבר השני, החברות מנצלות את המצב ומצליחות להנפיק אג"ח ללא שיעבודים, וכך לשמור את ארסנל השיעבודים הפנויים לתקופות קשות.

להערכתנו, כיום, לאור צמצום הפערים בתשואות לפדיון ובמרווחים בין הסדרות המספקות בטוחות לאלו שללא בטוחות, עולה העדיפות להימצא בסדרות עם הבטוחה, בעיקר בחברות עם מינוף יחסית גבוה, דבר שעשוי להגן על המשקיעים אם וכאשר רמת הנזילות בשווקים תרד, או שהמשק יעבור להאטה. רק כאשר מתקיים פער מספיק גדול שמפצה בתשואה השוטפת על כך שהסדרה שנשקיע בה הינה סדרת "מזנין" ללא כל שיעבוד, יכולה להיווצר עדיפות להשקעה באיגרת חוב כזו.

■ הכותבים הם יו"ר בית ההשקעות מיטב דש ומנהל השקעות ראשי פנסיה ותחום אג"ח. אין לראות בכתבה המלצה או תחליף לשיקול דעתו העצמאי של הקורא, או הזמנה לבצע רכישה או השקעות ו/או פעולות או עסקאות כלשהן. במידע עלולות ליפול טעויות ועשויים לחול שינויי שוק.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.