שלושה בוגרי יחידה טכנולוגית נכנסים לפיצ' עם מצגת - ויוצאים עם אקזיט. זו כמובן הגזמה, אך כזאת שמתארת במידה מסוימת את שוק ההייטק הישראלי עד 2015, שנת שיא בגיוסים בהייטק, שיא בהשקעות בסטארט-אפים בארלי סטייג' (שלבים מוקדמים) ושיא באקזיטים.

מאז 2015, השוק עובר שינוי הדרגתי, ונדמה שכעת, שנתיים וחצי לתוך תהליך השינוי, גם משקיעים וגם יזמים מדברים על השינויים האלה מתוך הפרספקטיבה שצברו.

הצלחת תעשיית ההייטק הישראלית שהגיעה לשיאה ב-2015, ואשר רבים כינו "בועה", משכה מצד אחד יותר כסף לשוק הישראלי, עם משקיעים גלובליים ומקומיים שמבקשים חלק בתשואות המפתות של ההשקעה בהייטק, בייחוד לאור הריביות הנמוכות בעולם. מצד שני, יותר ויותר יזמים מקימים מיזמים חדשים כמו פטריות אחרי הגשם.

מה כדאי שטראמפ ילמד ממדיניות האננס

אך במקום שהקמת מיזמים וקבלת השקעות תתרחב לחלקים גדולים יותר בחברה הישראלית, מספר המיזמים שזוכים לגייס השקעות בשלבים המוקדמים, דווקא הצטמצם.

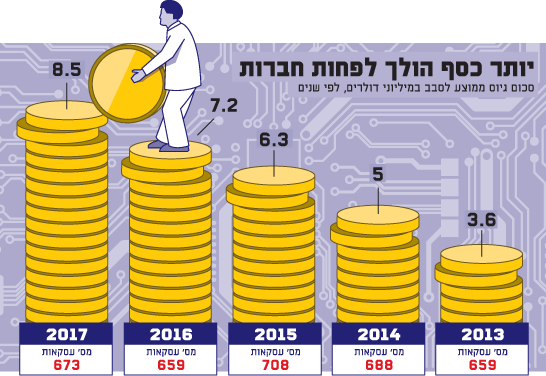

נתוני IVC חושפים שמדובר בשינוי הדרגתי: כבר ב-2014 התחילו הערכות השווי בשלבים המוקדמים לעלות, ואיתם סכומי הגיוס. מספר העסקאות ירד מ-708 ב-2015 ל-659 ב-2016, יחד עם המשך עלייה בסכום הגיוסים הכולל - מה שמצביע על צמיחה בהיקף העסקאות. עוד ב-2016, העלייה בגיוסים בסבבים המוקדמים התמתנה, ומספר סבבי ה-B ירד ב-30% ביחס לשנת 2015.

חוסר היכולת של חברות, שגייסו בקלות יחסית סבבי סיד ו-A ב-2015, לגייס סבבי המשך ב-2016 התבטא בירידה במספר העסקאות בסבבים המוקדמים בשנת 2017: 140 גיוסים לחברות בשלבי סיד, לעומת 196 בשנת 2015.

כיום, יש יותר כסף בשוק (ב-2017 הושקע סכום שיא של 5 ורבע מיליארד דולר) אבל הוא מושקע בפחות חברות; הקושי לגייס מורגש בעיקר בשלבים המוקדמים; סכומי הגיוסים שכן מצליחים גבוהים יותר מבעבר ונעשים לפי שוויים חסרי תקדים; המרווחים בין סבבי הגיוס יורדים; האקזיטים פוחתים וחברות ישראליות גדלות; ומרבית הכסף נמצא בחברות בשלבים המתקדמים. התוצאה היא שכדי להצליח לגייס את סכומי הכסף הגדולים בשלבים המוקדמים, חברות צריכות לענות על קריטריונים קשיחים יותר מבעבר. עם התבגרות תעשיית ההייטק, שמרנותה עולה.

תחרות על חברות אטרקטיביות

תופעה גלובלית שמשפיעה על המצב היא הריביות הנמוכות בעולם - דבר שהופך את הכסף למשאב זול יחסית. הריבית בארה"ב אמנם מתחילה לעלות בשנתיים האחרונות, אך בינתיים השוק הישראלי מוצף בכסף, מה שיוצרת תחרות על כל הזדמנות השקעה, בעיקר בחברות אטרקטיביות.

התחרות הזאת מביאה לעלייה בסכומי ההשקעה ובשוויים שלפיהם החברות מגייסות בהתאם. המייסדים והמשקיעים לא רוצים לאבד את החלק היחסי שלהם בחברות.

לאחרונה נכנסו לישראל גם משקיעים אסטרטגיים גדולים. ב-2017, סופטבנק היפנית גייסה קרן של 100 מיליארד דולר והחלה להשקיע סכומי עתק בחברות בעולם, וגם בישראל: סופטבנק הובילה השקעה של 120 מיליון דולר בלמונייד, וכן השקיעה 100 מיליון דולר בחברת סייברזין הישראלית. הדבר דחף קרנות רבות שהתמקדו בשלבים מתקדמים יותר, להיכנס גם להשקעות סיד.

יואב צרויה, שותף כללי בקרן ההון סיכון הירושלמית JVP, סבור שהגידול בסכומי ההשקעה מוביל בסופו של דבר דווקא לירידה בהשקעות בשלבים המוקדמים, ככלי למניעת סיכונים מצד המשקיעים: "אם לפני כמה שנים היו לנו משקיעי סיד ששמו חצי מיליון או 750 אלף דולר בחברת סיד, וציפו להגיע לסבב A של 5-6 מיליון דולר, אז אותם משקיעי סיד היום יודעים שחצי מיליון הדולר האלה לא יספיקו להם כדי להמשיך לסבב הבא. לכן רבים מהם נמנעים לחלוטין מלהשקיע בשלב הסיד, או משנים את האסטרטגיה ליותר ממוקדת ועושים פחות spray and pray: הם נמנעים מראש מלפזר את ההשקעות שלהם בחברות שלא יגיעו ל-A ראונד ומרכזים את ההשקעות".

מריאנה שפירא, מנהלת המחקר של IVC, סבורה שהשינויים בהשקעות נובעים מרצון להימנע מסיכונים: "נראה שהמשקיעים המסורתיים הולכים לכיוון של חברות יציבות יותר, ומחפשים השקעות פחות מסוכנות, למרות שזה מוגדר בתור הון סיכון", אמרה שפירא בראיון ל"גלובס".

הקרנות צריכות לתת ערך מוסף

לדבריה, הקרנות מעדיפות להתרכז בעסקאות של מעל 10 מיליון דולר. "החברות שכן מצליחות לגייס מקבלות יותר כסף עבור כל סבב גיוס. אנחנו יכולים לתאר פרופיל של חברה כזאת - ובדרך כלל מדובר בחברות עם הכנסות של למעלה מ-10 מיליון דולר. בישראל, רק 7% מכלל חברות הייטק הפעילות בשוק הן כאלה".

שפירא מוסיפה כי "למרות שאנחנו מדברים על התבגרות של התעשייה, רוב החברות עדיין מתחלקות לבין שלב הביניים לבין שלב המחקר הפיתוח והן מתקשות לגייס".

התחרות בין המשקיעים משנה את היחס בין קרנות ההון סיכון והיזמים. כך סבור ברק רבינוביץ', שותף מנהל בקרן F2 Capital: "בעבר זה היה שוק של קונים, אבל היום אנחנו בשוק אחר - יש המון כסף והכסף נהיה סחורה, אז השוק הוא שוק של מוכרים. למייסדים יש את הכוח לבחור עם איזה משקיע הם רוצים לעבוד. המייסדים רוצים צוות טוב בקרנות ההון סיכון וזה דורש גישה שונה לחלוטין מהקרנות בישראל - הן צריכות לתת ערך מוסף על הכסף שהן נותנות".

כך, היזמים אשר מצליחים לגייס את הסכומים הגדולים, יכולים לבחור את המשקיע הנכון. תומר קאשי, מנכ"ל ומייסד שותף ב-SkyWatch.AI, סיפר שלו ולשותפיו היה חשוב במיוחד לבחור את המשקיע הנכון: "בהשקעות ארלי סטייג' באופן כללי, זה הרבה הרבה יותר מהכסף. כשמצרפים משקיע בשלב ארלי סטייג' זה קריטי, לפחות מהניסיון שלי, לצרף משקיע שיהיה ממש חלק מהצוות ויאמין בחזון של החברה".

כאשר כמות גיוסי הסיד יורדת, מי הם אותם יזמים אשר מצליחים לגייס את הסכומים הגדולים הללו, ושיכולים לבחור את המשקיע הנכון עבורם? במקרה של קאשי ושני מייסדי SkyWatch.AI האחרים, מדובר בשלושה מייסדים יוצאי תלפיות. למרות שהם עונים לפרופיל הסטארט-אפיסט הרגיל, הם הגיעו לגיוס ההשקעות חמושים ביותר ממצגת בלבד: "לא עלה בדעתנו לגייס כסף לפני שהיה לנו טרקשן", אמר קאשי.

השלושה עזבו את שאר עיסוקיהם ועבדו במשך שנה על פיתוח המיזם, לפני שפנו למשקיעים. בנוסף, הוא הדגיש את חשיבות הנטוורקינג: "זה מאוד חשוב כדי להגיע למשקיעים הנכונים. זה לא במובן הפרוטקציונרי, אלא במובן הכי מקצועי וענייני: לדעת מה להגיד להם, איך מגייסים, מה מעניין, מה לא מעניין".

הילה אוביל-ברנר, מנהלת תוכנית האקסלרטור של ברקליס ו-Techstars בישראל, ויזמית בעצמה, מזהה עלייה בדרישות מיזמים צעירים: "אני חושבת שהאקלים השתנה והיום נדרש מסטארט-אפ יותר. היזמים צריכים לבוא יותר בשלים לזה, לא סתם 'יאללה יש לנו רעיון אנחנו רצים על זה'".

לדבריה, "צריך להראות איזשהו טרקשן, איזשהו מוצר והוכחת היתכנות, או לפחות לדבר עם לקוחות פוטנציאלים. כשאני התחלתי להיות יזמית, עשיתי המון טעויות כי לא היה לי ממי ללמוד. אני חושבת שאם לא הייתי מגיעה עם הבנה יותר טובה של השוק, אולי לא הייתי מצליחה עם זה".

מי שעשה אקזיט יכול לא לעבוד במשך שנה

לפי יואב צרויה, המשקיעים מצפים ליותר מהחברות - הם משקיעים במספר מצומצם יותר של מיזמים ומצפים מהם להיות שווים את סכומי הסיד וה-A ראונד ההולכים וגדלים. "לכן", הוא אומר, "היזמים הטובים בונים את החברות שלהם כבר בשלב הסיד, כדי שיוכלו לספק תוצאות יותר טובות". אמנם השוק מוצף בכסף, אך לדבריו, "היזמים היותר טובים הם אלה שמושכים את הכסף הזה. אנחנו לא שומעים על הרבה מאוד יזמים שלא הצליחו לגייס".

מה מאפיין את אותם "יזמים טובים"?

"מטבע הדברים הם יזמים שזה לא המיזם הראשון שלהם, או שהם יוצאי חברות בינלאומיות גדולות, שהמשכורות בהן מאוד גבוהות. אורך הנשימה שלהם בשלבים הראשונים מאוד, הפרה-סיד והסיד, הוא קצת יותר גדול, אז הם יכולים להרשות לעצמם לבלות שנה שלמה בעבודה אמיתית עם צוות ויכולים להביא את החברה לנקודה יותר משמעותית - מוצר בטא, הבנה יותר עמוקה של השוק וכו'.

,הם מגיעים יותר בשלים להשקעת הסיד, ולא מגיעים רק בשלב הרעיונות, מתוך מחשבה שהם יצליחו להשיג השקעות יותר אטרקטיביות. לכן הם גם באים בדרישה או בקשה להערכת שווי יותר גבוהה".

מה לגבי שאר האוכלוסייה? דווקא בתקופה שבה המודעות לכניסת אוכלוסיות מהפריפריה, ושילוב נשים, ערבים וחרדים בהייטק עולה, נראה שהכסף נשאר אצל היזמים הוותיקים והמנוסים, בעלי מאפיינים זהים.

ממחקר של הכלכלן הראשי במשרד האוצר, שהתפרסם ב-2017, עולה כי 74% מהעובדים בהייטק הם גברים, יהודים ולא חרדים. הנשים, הערבים והחרדים מהווים יחד פחות מ-30%בתעשייה. ככל הנראה, האחוזים נמוכים עוד יותר בקרב יזמים ונושאי תפקידים בכירים, אם כי מחקר מקיף בנושא טרם פורסם. עם זאת, ברור שיותר ויותר אוכלוסיות מנסות להיכנס ליזמות בהייטק. אקסלרטורים יעודיים לערבים, לנשים, לחרדים ולנשים חרדיות פועלים ברחבי הארץ.

"לפני 25 שנה זה לא היה כלכך סקסי להיות יזם, לא בישראל ולא בשומקום - עד ICQ והסדרה 'מסודרים', ואז זה הפך לספורט הלאומי. היום כולם רוצם להיות יזמים בסטארט-אפ", אמר ברק רבינוביץ'. הוא מחלק את הסטארט-אפים למה שהוא מכנה "סיגנל" ו"נויז": בעוד הנויז הם אלה שרוכבים על הטרנד, "הסיגנל עושים את זה כי הם מזהים צורך כואב בשוק. הצוותים של קרנות ההון סיכון צריכים לדעת לזהות את הסיגנל מהנויז. הצוותים הם קטנים אז התהליך צריך להיות יעיל".

היעילות הזאת היא אולי מה שמביא משקיעים לפסול על הסף יזמים שלא עומדים בקריטיונים היבשים של מי שלדעתם הוא יזם מוצלח, וכך התעשייה מורכבת בעיקר מגברים בעלי פרופיל דומה.

רבינוביץ' סיפר שבקרן F2 Capital מפעילים אקסלרטור בשם הג'אנקשן, בין היתר כדי למצוא מיזמים להשקעה שאינם בהכרח אלה שייבחרו במבט ראשון. "אנחנו יושבים איתם שישה חודשים ולומדים להכיר אותם. זה חשוב בעיקר בשלב הסיד, אז צריך את הפלטפורמה הנכונה כדי לנהל את הסיכון". שני שליש מהשקעות הקרן הן בסטארט-אפים בוגרי הג'נקשין. עם זאת, מתוך 13 מיזמים בהם השקיעה הקרן לפי Crunchbase, ארבעה מהם לכל היותר היו של יזמים שזהו המיזם הראשון שלהם, שלא היו בתפקיד בכיר בחברה בינלאומית גדולה או שלא יצאו מיחידה טכנולוגית מובחרת.

בין היזמים קשה מאוד למצוא יזמיות ואין אף יזם ערבי או חרדי. המספרים הללו אינם יוצאי דופן והם מיצגים היטב את התעשייה.

בחירה ביזם סדרתי, ביזם שהגיע מחברת הייטק בינלאומית גדולה או מיחידה טכנולוגית, מצמצמת מאוד את זהות היזמים שזוכים לקבל נתח מהעוגה. אך השקעה כזאת עשויה להוריד את הסיכון עבור המשקיעים בשני אופנים: ראשית, ליזמים שמגיעים מרקעים של הצלחה, יש את הכלים לעבוד על המיזמים שלהם בבלעדיות, ללא תלות בהכנסה שוטפת; שנית, מדובר ביזמים עם ניסיון מוכח שמבטיח סיכויי הצלחה גבוהים יותר בהמשך - מחקר של חברת IVC מצא שאחוזי התשואה מהשקעות ביזמים סדרתיים גבוהים ב-30% אחוז בממוצע מהשקעות במיזמים של יזמים חדשים.

עם זאת, אותו המחקר מראה שטווח התשואות מהשקעות במיזמים של יזמים סדרתיים, הוא מצומצם: גובה התשואות המקסימלי מהשקעות אלה נמוך מהתשואות המקסימליות שיניבו השקעות במיזמים של יזמים חדשים. במצב התחרותי של השוק, לא רבים מהמשקיעים יכולים לקחת את הסיכון הזה. קרנות ההון סיכון התקשו לגייס כספים בשנה שעברה ורבות מהן מעדיפות "ללכת על בטוח". הנטייה של משקיעים רבים להימנע מסיכון, בתעשייה שאמורה להיות מבוססת סיכון, סוגרת את שערי התעשייה בפני יזמים מרקעים שחורגים מהנורמה המוכרת והבטוחה.

הפרופיל של היזמים הוא לא הדבר היחיד שנתקע. התחושה של רבים היא שההייטק כולו חווה האטה - יש פחות הזדמנויות השקעה טובות, והטכנולוגיות החדשות כבר לא נועדו לפתור בעיות מהותיות, אלא נעשות לשם הנוחיות.

"יש מקום להמון יזמים מסוגים חדשים"

צביקה אורון, שותף בקרן ויולה ונצ'רס, חושב שהסיבה שהשוק הגיע למצב של רוויה, היא מעבר בין מה שהוא מכנה "עידני חדשנות": "סביב 2007 אמזון הכריזו על AWS, יצא האייפון, פייסבוק, Hadoop ו-GitHub. הפלטפורמות האלה אפשרו אקסלרציה של מחזור פיתוחים שהתבססו עליהן: פלטפורמות כמו אובר ו-Airbnbומודלים עסקיים חדשים שנפתחו בזכות הפיתוחים הללו. אנחנו קוראים לתקופה הזאת 'עידן הצרכנים' - הטכנולוגיות באות לסייע לאנשים. היכולות האלה גרמו לאנשים לעבוד יותר טוב, סיפקו לאנשים גישה לשירותים חדשים, ואפשרו להם להציע שירותים מהנכסים הקיימים שלהם.

"עכשיו אנחנו נכנסים לעידן המכונות - יש יותר אינטליגנציה מלאכותית, אוטומציה שמחליפה בני אדם ומכונות אוטונומיות שמתקשרות אחת עם השנייה. עדיין צריך לבנות את הטכנולוגיות החדשות שיהיו הבסיס של העידן הזה. בגלל שאנחנו נמצאים בשלהי תקופה אחת ובתחילת תקופה אחרת, יש המון יזמים חוזרים, אבל אני חושב שיש מקום להמון יזמים מסוגים חדשים. פתאום נוגעים בטכנולוגיות שפעם היו פחות לגיטימיות - יותר התעסקות בביולוגיה סינטטית, גנטיקה, כימיה".

בתנאי השוק הנוכחיים, כדי שקרנות ההון סיכון יוכלו להגיע לתשואה משמעותית, הן צריכה לקחת סיכונים. ההשקעה ביזמים ותיקים שכבר הוכיחו את עצמם נראית כמו השקעה בטוחה, גם אם יקרה יותר, אבל תחומים חדשים נפתחים ואיתם הזדמנויות חדשות. "אנחנו תמיד מחפשים יזמים איכותיים וצוותים עגולים, אבל הצוותים האלה נראים אחרת בעולמות החדשים שאנחנו מסתכלים עליהם", אמר אורון. "אלה אנשים שמגיעים מרקעים שונים, ואנחנו צריכים לשפוט אותם לגופם. יזם שלא עובר מסך מדהים, שהמצגות שלו לא מהודקות ושאין לו לקוחות, אבל הוא פועל בתחום חדש - יכול להיות שצריך לקבל לגביו החלטה בצורה שונה מאשר לגבי היזמים בתחומים שאנחנו רגילים להשקיע בהם".

טכנולוגיות בתחומי החקלאות, התעשייה, הרובוטיקה והמחשוב הקוואנטי עדיין נמצאות בעיקר בשלב המחקר, בין כותלי האקדמיה והמעבדות. בשנים האחרונות תעשיית ההייטק נפתחת אל תחומים אלה, אך משקיעים רבים מהססים. מדובר בתחומים מסורתיים, אשר מתנהלים באופן דומה כבר עשרות שנים. עם זאת, עבור ההייטק הם חדשים ובלתי מוכרים, והם מביאים איתם מודלים עסקיים חדשים וגם יזמים שונים מהטייפקאסט המוכר. במקום יוצאי יחידות טכנולוגיות, היזמים בתחומים הללו נוטים להיות אנשי תעשייה ואקדמיה: מהנדסים, כימאים, וחוקרים. אלה שישכילו לזהות הזדמנויות חדשות יוכלו להגיע לרווחיות גבוהה יותר, ולפתוח את השוק לטכנולוגיות חדשות וליזמים ויזמיות שהעולם הזה עדיין סגור בפניהם.