דלק רכב טלטלה את המשקיעים שלה בחודשים האחרונים. הנהלת החברה הודיעה על כניסה לתחום איכות הסביבה, והתחיל להתעורר סנטימנט שלילי עמוק, שהביא לירידה של 25% במחיר המניה. ואולם בשבועות האחרונים, המניה החזירה את רוב הירידה. השוק מעכל את ההודעה ו"מקבל" את החלטת ההנהלה.

כשמדברים על הנהלה בדלק רכב, מתייחסים בעיקר לגיל אגמון - המנכ"ל המיתולוגי של דלק רכב, שלפני שבע שנים הפך להיות בעל השליטה בחברה, אחרי ששילם לקבוצת דלק מיליארד שקל במזומן. אגמון מימן את הרכישה בהלוואות, כשמולן המניות שרכש (22%) והמניות שצבר לאורך הדרך (כ-16.4%).

אז אגמון ושאר המנהלים בחברה והדירקטוריון של דלק רכב החליטו ללכת על עסקת ענק (גם עבור דלק רכב הגדולה), שלא קשורה לפעילות השוטפת - דלק רכב, המומחית ביבוא כלי רכב (מאזדה, פורד, ב.מ.וו) רוכשת חברה בתחום איכות הסביבה, ועוד בסכום של מיליארד שקל. עסקה מפתיעה, אפילו תמוהה.

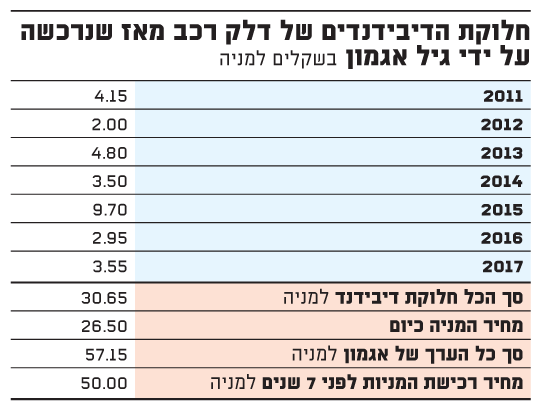

חלוקת הדיבידנדים של דלק רכב מאז שנרכשה על ידי גיל אגמון

העסקה הזאת תשנה מהקצה אל הקצה את דלק רכב. החברה צפויה להשלים בחודשים הקרובים את רכישת השליטה (70%) בחברת ורידיס (לשעבר ואוליה ישראל), שעוסקת בתחום איכות הסביבה, ובמלים קצת פחות עדינות - עוסקת בזבל. מדובר בקבוצת חברות, שבין השאר, אוספות זבל, ממיינות אותו, מטמינות אותו וממחזרות אותו. נוסף על כך, יש להן גם פעילות של התפלת מים ופעילות אנרגיה. אז לא ברור עדיין מה מצאה דלק רכב בזבל, אבל אחרי ההלם הראשוני בשוק (והתגובה הקשה של המניה), השוק החליט לתת קרדיט לאגמון.

ורידיס מכרה ב-2016 (לפי המידע המבוקר שפרסמה דלק רכב) בהיקף של כ-887 מיליון שקל. הרווח התפעולי שלה הסתכם ב-113 מיליון שקל, וה-EBIDTA (רווח בנטרול ריבית, מסים, פחת והפחתות) הגיע ל-25.6% ממחזור ההכנסות (כ-230 מיליון שקל). תוצאות לא רעות, וצפוי שהחברה צמחה גם לתוך 2017. גם המאזן של ורידיס נשען על הון משמעותי - 372 מיליון שקל, אבל המינוף שלה גבוה - היקף ההתחייבויות מסתכם ב-1.8 מיליארד שקל (נתונים לסוף 2016).

מאיפה יגיע הכסף לרכישה?

רכישת ורידיס נועדה, לפי אגמון, לנצל הזדמנות עסקית במטרה לגוון את הפעילות של דלק רכב. ואולם, אי-אפשר להתעלם מהיקפה המשמעותי, שעלול להכביד על דלק רכב. ורידיס נרכשת תמורת קרוב למיליארד שקל - מאיפה יגיע הכסף?

ובכן, ההון העצמי של דלק רכב מסתכם (נכון לסוף 2017) ב-667 מיליון שקל - כלומר, דלק רכב משקיעה יותר מהונה העצמי בתחום החדש. קופת המזומנים של דלק מסתכמת ב-23 מיליון שקל בלבד, כשמנגד, בצד ההתחייבויות, לחברה יש חובות פיננסיים גבוהים - 682 מיליון שקל לזמן קצר, 139 מיליון שקל לטווח ארוך. כלומר, אין לה בקופה חלק משמעותי מהסכום שהיא אמורה לשלם.

ומכאן, שדלק רכב תצטרך לממן את העסקה הזאת דרך בנקים, גורמים פיננסיים (ואולי גם גיוסים בבורסה). מתוך מיליארד השקלים שהיא צריכה לארגן ,100 מיליון שקל יהיו בהלוואות מוכר (המוכרת של ורידיס תתן הלוואה של 100 מיליון שקל). ואולם, מעבר לכך, החברה תצטרך מימון פיננסי.

זה יהפוך את המאזן של החברה לממונף הרבה יותר מהמצב הקיים. במצב הנוכחי, הון של 667 מיליון שקל מחזיק מאזן של 2.5 מיליארד שקל, אבל כדי לסגור עסקה דלק רכב צריכה התחייבויות נוספות של כ-1 מיליארד שקל - כלומר, המאזן כבר יעלה ל-3.5 מיליארד שקל, וזה עוד בלי להביא בחשבון את האיחוד של ורידיס.

ורידיס סוחבת בעצמה חוב של 1.8 מיליארד שקל, והסכום הזה יתחבר לדוחות המאוחדים של דלק רכב - כך שהמאזן שלה עלול להגיע לסדר גודל של 5 מיליארד שקל, וזה כבר מבטא סיכון גדול מאוד - הון דק מחזיק מאזן עמוס בהתחייבויות פיננסיות.

זה עוד לא אומר שהעסקה לא טובה - זה אומר שהסיכון הפיננסי גדל, אבל בהתאמה, גם הסיכוי או הפוטנציאל גדל. סיכון וסיכוי הולכים יד ביד. כשהסיכון גדל בגלל מינוף, הרי שאותו מינוף עובד לשני הצדדים: אם תהיה הצלחה, זאת תהיה הצלחה "בריבוע". לצורך המחשה: במינוף של 10, רווח של 1% הופך לרווח של 10% - זה צד הסיכוי/פוטנציאל; בעוד שהפסד של 1% מתורגם להפסד של 10% - זה צד הסיכון. עסקת ורידיס מגדילה את הסיכון ויוצרת סיכוי להשבחה.

מקור מימון חשוב לעסקה הוא תזרימי המזומנים השוטפים. דלק יודעת לייצר מזומנים: בשנה האחרונה ייצרה החברה כ-490 מיליון שקל, והרוויחה כ-350 מיליון שקל. כלומר, אם הקצב יישמר, דלק תוכל להשיג מימון (או להחזיר את המימון בגין הרכישה) ממקורותיה העצמאיים בתוך שנתיים-שלוש, וזה הישג גדול.

במקביל להישענות על התזרים והרווח העתידיים, הנהלת דלק רכב עצרה את הדיבידנדים הנדיבים, והסיבה לכך ברורה - לעצור את העברת המזומנים לבעלי המניות ולהגדיל את הקופה של החברה לצורך רכישת ורידיס.

אז אולי בעוד שנתיים-שלוש לא נבין בכלל שדלק רכב התמנפה פי שניים לצורך העסקה הזאת, אבל בינתיים יש לחברה ולאגמון משוכה לא פשוטה לעבור. אגמון עצמו עבר את העסקה הגדולה הראשונה בהצלחה.

שבע שנים עברו מאז שאגמון, המנכ"ל המצליח של דלק רכב, נהפך לבעלי החברה. אגמון רכש אז 22% ממניות דלק רכב תמורת מיליארד שקל (כשנוסף על כך, הוא החזיק במניות נוספות בשיעור של 16.4%). הוא רכש את המניות במחיר של 50 שקל למניה, ושימו לב מה קרה מאז: חולק דיבידנד מצטבר של 30.65 שקל למניה, והמניה נסחרת ב-26.5 שקל, ובסך הכל הערך של אגמון מסתכם בכ-57 שקל למניה. כלומר, יש כאן רווח (במיוחד בהינתן שהדיבידנדים הוחזרו לאורך כל השנים), ועדיין בהינתן הריבית על המימון, מדובר בערך באיזון.

למרות המספרים היפים של דלק רכב, ולמרות התזרים המשמעותי והדיבידנדים הנדיבים, עסקת הרכישה של אגמון לא התבררה כעסקה מוצלחת, ואולי זאת הסיבה לכך שאגמון הולך הפעם על עסקה אחרת. אולי הוא מבין שהתחום של יבוא רכב אינו העתיד (במיוחד על רקע הטכנולוגיות המהפכניות, כולל רכב אוטונומי), ושכדי לשחזר את הרווחים הלא-נורמליים של החברה, צריך לעשות עסקה שנראית, לכאורה, לא נורמלית.

■ הכותב הוא מרצה לחשבונאות, ניתוח דוחות כספיים והערכות שווי, ויועץ בתחומים אלו. בכל מקרה, אין לראות בכתבות אלה משום עצה ו/או המלצה לרכישה או למכירה של ני"ע. כל הפועל בהסתמך על המאמר ו/או על תוכנו, אחראי באופן בלעדי לכל נזק ו/או הפסד שייגרם לו.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.