"ויאמרו אל משה, המבלי אין קברים במצרים לקחתנו למות במדבר. מה זאת עשית לנו להוציאנו ממצרים. הלא זה הדבר אשר דברנו אליך במצרים לאמור חדל ממנו ונעבדה את מצרים, כי טוב לנו עבוד את מצרים ממותנו במדבר".

מחר, ערב פסח, בבתים רבים יספרו על מעשה יציאת מצרים; על עם שלאחר עשרות שנים של עבדות החליט לצאת לחופשי. מעבר לסוגיות של הנסים ועשר מכות מצרים - ישנה הסוגיה של מה השתנה? למה החליטו לצאת ממצרים במועד בו החליטו ולא לפני כן. המשך העלילה חושף בפנינו את הסיבה - כדי לצאת מעבדות לחירות צריך קודם כל לשנות את התפיסה. לחשוב כבני חורין ולא כעבדים. להבין שאנו טובים מספיק כדי להיות בני חורין ולא עבדים.

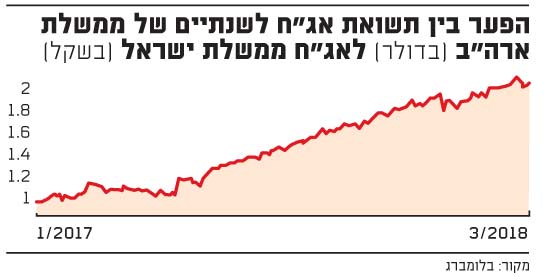

הפער בין תשואת אגח לשנתיים

לא בכדי ברגע הראשון בו נתקלים בקושי לאחר היציאה ממצרים, בני ישראל מתלוננים בפני משה שהוא בכלל לא היה צריך להוציא אותם ממצריים משום שעדיף להיות עבדים במצריים מאשר למות במדבר. לפי המקרא, בני הדור הזה לא זכו להיכנס לארץ ישראל משום שהחשיבה קצרת הטווח שלהם לא אפשרה להם לקבל החלטות הנסמכות על שיקולים לטווח הארוך.

בשוק ההון, שקול הדבר לביצוע השקעות בחו"ל. לא פעם ישנו החשש שהשקעה באגרות חוב של חברות זרות "גדולה על מידותינו" ואיך בכלל אפשר להשקיע בחו"ל. בעולם המרושת של היום, מדובר במגבלה תודעתית בלבד, שהרי מידע אודות חברה הפועלת במישיגן חשוף למי שיושב בניו-יורק באותו אופן שהוא חשוף למי שיושב בתל-אביב - דרך האינטרנט.

היה לנו רע, היה רע לתפארת

משקיעים ישראלים חשופים לשוק האג"ח הישראלי מזה עשרות שנים. על אף הסדרי החוב והתספורות של השנים האחרונות ולמרות התשואות הנמוכות בשוק האג"ח המקומי - עדיין מעטים המשקיעים שמרבית תיק האג"ח שלהם מושתת על אג"ח בחו"ל.

האמירה שהרגלים קשה לשנות, נכונה שבעתיים לעולם ההשקעות. כיום, בגלל פערי הריביות בין ישראל לארה"ב, השקעה באג"ח לשנתיים של ממשלת ארה"ב תשיא תשואה דולרית של 2.30% לשנה, או כ-4.6% בשנתיים, בעוד שהשקעה באג"ח של ממשלת ישראל לתקופה של שנתיים תשיא תשואה של 0.20% לשנה, או כ-0.4% בלבד בתקופה של שנתיים. מי שחושב שארה"ב מסוכנת יותר מישראל, יכול להצדיק פער של 4.2% בתשואה בין ארה"ב לישראל לתקופת השקעה של שנתיים. שאר המשקיעים בעולם עדיין מעדיפים בהמוניהם אג"ח של ארה"ב על פני אג"ח של ישראל.

ההרגל לעבוד בפרך מנע מבני ישראל לשאוף ולהיות בני חורין, וההרגל להשקיע בישראל מוביל לכך שכספים מושקעים ולא מניבים תשואה כלל. מי שמשקיע באג"ח של ישראל לשנתיים ומשלם דמי ניהול של 0.2% לשנה, למעשה לא משיא כלל תשואה על כספו.

ארזים כמקרה בוחן

חברת ארזים פועלת בענף הנדל"ן בבריטניה בדגש על מגרשים ומבנים תעשייתיים. הכנסות החברה נקובות בליש"ט, אבל הנתון הזה לא מנע ממנה להנפיק את האג"ח שלה בשוק ההון הישראלי כשהן נקובות בשקלים. לאחר שבריטניה החליטה על פרישה מהאיחוד האירופי (הברקזיט), הליש"ט נחלש באופן חד והחברה הודיעה שהיא לא מסוגלת לעמוד בתשלומי החוב וביצעה תספורת למחזיקי האג"ח שלה.

נשאלת השאלה, מדוע חברה שהכנסותיה נקובות בליש"ט, מנפיקה אג"ח הנקובות בשקל ולא בליש"ט? התשובה למצער היא שמדובר במענה לדרישות המשקיעים ולא בניהול נכון של ההתחייבויות מול ההכנסות.

הצמדה למדד - הונאה של נוגשי עבדים

בעוד שבשוק האג"ח העולמי רק כ-2% מכלל האג"ח הן צמודות מדד, בשוק האג"ח הקונצרניות בישראל כ-380 אג"ח הן צמודות מדד ורק כ-210 אג"ח הן נומינליות. הסיבה שבחו"ל רק 2% מהאג"ח צמודות למדד היא שכדי להנפיק אג"ח אשר צמודה למדד, צריך שגם ההכנסות יהיו צמודות למדד. כך למשל, כאשר חברת מזון מנפיקה אג"ח צמודות מדד - היא מצמידה את החוב למדד המחירים לצרכן בישראל, שכולל מרכיב משמעותי של מחירי דיור/שכירות. נניח לשם הדוגמה שמחירי המזון יורדים ב-10% בזמן שמחירי הנדל"ן עולים ב-30%, הרי שכעת ההכנסות של חברת המזון ירדו בעוד שההתחייבויות שלה עלו משום שהן צמודות למדד. בשוק ההון העולמי זה לא מקובל להנפיק חוב שלא מקביל להכנסות.

מי שרוכש בישראל אג"ח צמודות מדד, פועל כך משום שהוא רוצה להגן על עצמו מעליית מחירים שתשחק את שווי כספו. כעת, נניח שבשנה כלשהי מדד המחירים לצרכן יעמוד על 10%; האם החברות שהנפיקו אג"ח צמודות מדד, ישלמו את ההצמדה, או שמא הן יעמדו בפני המשקיעים ויאמרו: "מי יכול היה לחזות מדד של 10%" ויבצעו תספורת למחזיקי האג"ח?

חלק מסיפורי המדרש מספרים שבני ישראל נשארו במצרים משום שבין היתר הובטח להם שמי שיעבוד מספיק קשה, יזכה בחירותו בסופו של דבר. הבעיה הייתה שמי שעבד "מספיק קשה", מת בסופו של דבר מעבודת פרך. מבחינות רבות, מבנה שוק האג"ח בארץ הוא סוג של הבטחה להגנה מפני זעזועים - הבטחה שלא בהכרח תתממש.

לא לפחד לצאת ממצרים

במהלך העשור האחרון היו לא פעם תקופות בהן משקיעים שהחליטו להשקיע בחו"ל, חוו הפסדים לאור היחלשות הדולר מול השקל או לאור זעזועים שחוותה הכלכלה העולמית ופסחו על ישראל. ועדיין, שוק ההון העולמי על אף מגרעותיו, משוכלל יותר, נזיל יותר ומגוון הרבה יותר משוק ההון הישראלי.

בזמן שבשוק ההון בישראל מחזור המסחר היומי הממוצע באג"ח קונצרניות עומד על עשרות מיליוני שקלים, בחו"ל מחזור המסחר היומי באגרות חוב עומד על כטריליון דולר.

אם אנחנו מאמינים שהעולם גלובלי ושדוח כספי הוא דוח כספי - בין אם מדובר בחברה הרשומה בבורסה בישראל או בכל מדינה אחרת, אזי אין סיבה לחכות 400 שנים עד שנחליט לגוון באופן משמעותי את תיק האג"ח שלנו עם חשיפה לחו"ל.

חג חירות מעשית ותודעתית שמח, חג פסח שמח.

■ הכותב הוא מנכ"ל OXTP INVESTMENTS ומשמש כמנהל תחום החוב בחברת Oscar Gruss&Son. הכותב ו/או חברות קשורות עשויים להשקיע בניירות ערך ו/או מכשירים לרבות אלו שהוזכרו בה. האמור אינו מהווה ייעוץ או שיווק השקעות, המתחשב בנתונים ובצרכים המיוחדים של כל אדם.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.