חברות התקשורת הציבוריות פרסמו בימים האחרונים את הדוחות השנתיים, והמספרים מאפשרים להבין את המגמות בשוק ב-2017 ולספק תחזית לגבי השנה הנוכחית. 2017, בדומה לשנים הקודמות, הייתה שנה לא פשוטה. מה הפך את השנה החולפת ליותר מורכבת? התחרות הגוברת בתחום הטלוויזיה שהתעצמה אחרי שגם פרטנר נכנסה לתמונה.

בשנים האחרונות חברות התקשורת סבלו מהקרב בזירת הסלולר. התחרות הזו לא נרגעה וכעת ארבע הקבוצות הגדולות בזק , הוט, סלקום ופרטנר , מנהלות קרב בחזית נוספת - הטלוויזיה. השוק נמצא במצב של חוסר איזון שמסייע לצרכנים לשלם פחות עבור השירותים אך פוגע ביכולת של החברות להשקיע ולצמוח.

המצב היה יכול להיות הרבה יותר גרוע. בשנת 2017 נהנו חברות התקשורת התקן החשבונאי IFRS15. התקן הזה מאפשר להוון את עלויות רכישת מנוי. ההוצאות על עמלות מכירה ועמלות "דילרים" נרשמות כשהשקעה ולכן לא נכללות בהוצאות השוטפות אלא בפחת. אנליסטים מעריכים שהטריק החשבונאי הזה תרם לחברות כ-100 מיליון שקל. בלי השינוי הזה, אפשר להעריך שחלק מהחברות היו מסכמות את השנה החולפת עם הפסד בשורה התחתונה.

השינויים החשבונאיים הם בסופו של דבר קוסמטיים ויש להם השפעה בעיקר על הטווח הקצר. כאשר בוחנים את מצבן של חברות התקשורת בראייה ארוכת טווח מגלים שמצבן מדאיג והעתיד נראה קודר.

איך אפשר להתמודד עם זה? התשובה נמצאת אצל הרגולטור. משרד התקשורת חייב לטפל בשוק הקווי ובשוק הסלולר.

המדיניות של משרד התקשורת תוקעת את ההשקעות. מה שהמשרד צריך לעשות בשוק הקווי הוא למצוא מודל שיאפשר לחברות התקשורת להקים תשתית משותפת והסרת חסמים. בתחום הסלולר המשרד צריך לשקול לקצץ את אגרות התדרים. השימוש הגובר בטלפונים חכמים מגביר את הצורך בתדרים, אך חברות הסלולר מתקשות לשלם עבור הסחורה הזאת.

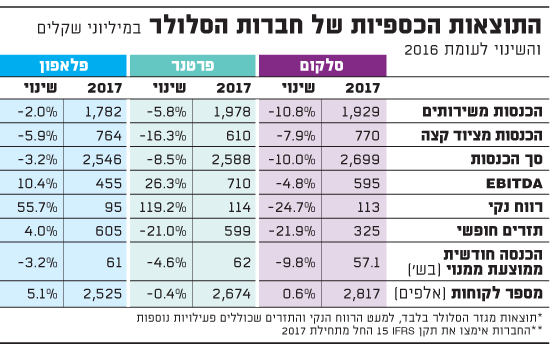

התוצאות הכספיות של חברות הסולולר

השוק הנייח: בזק מובילה אך נחלשת

התחרות בשוק הקווי הלכה והחריפה ב-2017 והיא כבר מייצרת דאגה אצל חלק מהמתחרות. בזק, שנוהלה עד לאחרונה על ידי סטלה הנדלר, היא החברה האיתנה והמובילה בשוק. בזק אמנם הורידה את תחזית הרווח שלה ל-2018 למיליארד שקל אבל "הצרות" האלה הן בגדר חלום רטוב של שאר המתחרות.

סלקום מצליחה יפה בפעילות הקווית שלה, זכר להתארגנות נכונה לשוק הסיטונאי וכניסה מוקדמת לשוק הטלוויזיה. ניתן לראות בבירור שהשוק הקווי (כולל הטלוויזיה) אצל סלקום משמש כמנוע צמיחה. ההכנסות של סלקום ב-2015 בשוק הקווי עמדו על 1.181 מיליארד שקלים. ב-2016 היא רשמה גידול של 48 מיליון שקל בהכנסות, וב-2017 ההכנסות בקווי צמחו כבר ב-119 מיליון שקלים ל-1.348 מיליארד שקל.

בפרטנר המצב יותר מורכב. מ-2015 ל-2016 החברה איבדה 45 מיליון שקלים בהכנסות המגזר הקווי, ומ-2016 ל-2017 היא איבדה 76 מיליון שקלים. ה-EBITDA (רווח לפני פחת והפרשות) צנח ב-43% ב-2016.

מנגד בזק כאמור לא ממש מרגישה את התחרות. בזק פותחת כל שנה במינוס של 100-150 מיליון שקל בהכנסות כתוצאה מירידה בשימוש בטלפוניה. המשתמשים פשוט מדברים פחות ופחות בטלפון הקווי והמשמעות היא ירידה בהכנסות באופן קבוע. בזק איבדה 94 אלף קווים ב-2017. בשנת 2018 השוק הסיטונאי והתחרות יעמיקו את השחיקה ברווחיות של בזק, אך לא באופן מהותי.

זו הסיבה שבזק זקוקה ליציבות ולוודאות ברמת הרגולציה, וכאן העסק כבר הולך ומסתבך עבורה. בסוף היום בזק ניצבת היום במצב שבו אין לה בעלים והדירקטוריון שלה מנסה להשיט את הספינה במים סוערים. בזק עומדת בפני אחד הפרויקטים הכי גדולים שלה אי פעם - הכניסה לעולם הסיבים האופטיים. מדובר בהשקעה כבדה שיכולה במצטבר להגיע למיליארדי שקלים.

זה לא סוד שבכל העולם מדינות שהלכו למודלים של שוק סיטונאי, שבו המפעילים הגדולים מחכירים את התשתיות במחירים לא כלכליים למתחרים, ההשקעה בתשתיות דוכאה. עדות לכך ניתן לראות בפיגור של אירופה אחרי ארה"ב ואסיה בעיקר. ההשקעות בישראל בשוק התקשורת נמצאות במגמת ירידה ובקצב הגלישה אנחנו מפגרים אחרי העולם, למרות שעל פי בזק למשל קצב הגלישה עלה מ-43 ל-51 מגה. פרטנר וסלקום מוכרות קצבים של עד 1 גיגה במחיר של 100 שקלים לחודש, באזורים המועטים שהן פרסו תשתיות.

אפשר להניח בסבירות גבוהה שאם לא יחול שינוי משמעותי בהשקעות של בזק ושל הוט בפריסת הסיבים האופטיים שלהן, המצב בישראל יורע. הוט למשל מוכרת היום קצב של עד 200 מגה ל-90 אלף לקוחות בלבד וקצב הגלישה הממוצע שלה עומד על 70-80 מגה ביט בשנייה. זה יותר מבזק, אך הוט בדיוק כמו בזק, מתקשה להניע פרויקט של השקעות של מיליארדי שקלים בתשתיות כאשר היא צריכה להקצותן לשימוש המתחרות במחיר לא כלכלי. צריך להבין שמבחינת בזק והוט הדרישה למכור את התשתיות במחירים שקובע משרד התקשורת היא כמו של בעל דירה שנדרש להשכיר חדר בבית שלו בכפייה במחיר שקובע משרד השיכון.

סטלה הנדלר/ צילום: ינאי יחיאל

שוק הטלוויזיה: נטפליקס מעבר לפינה

שוק הטלוויזיה ב-2018 נמצאה בעיצומה של סערה. זה התחיל כאשר סלקום החלה להציע שירותי טלוויזיה והואץ משמעותית כאשר גם פרטנר נכנסה לתמונה. חברת הכבלים yes לא נותרה אדישה והודיעה שהיא צפויה להוריד מחירים - מהלך שגרם לקבוצת בזק להוריד את תחזית הרווח שלה לשנה הנוכחית. yes איבדה בשנה החולפת 27 אלף מנויים וכעת יש לה 587 אלף לקוחות. הוט לעומת זאת איבדה 22 אלף לקוחות ובסוף שנת 2017 היו לה 789 אלף מנויי טלוויזיה.

פרטנר, השחקנית החדשה בשוק, מגייסת לקוחות בקצב מואץ ובסוף השנה שעברה היו לה כבר 43 אלף מנויים. השאלה הגדולה היא האם פרטנר תוכל להמשיך לצמוח בקצב הזה. כיום פרטנר מציעה ללקוחות שלה לצפות בשידורי נטפליקס, אך אין לה בלעדיות על כך והדבר עלול לפגוע בה. המודל העסקי של פרטנר מחולל תחרות, אך עולה לה ביוקר. פרטנר גייסה ברבעון הרביעי של השנה החולפת 29 אלף מנויים, לעומת 16 אלף שגייסה סלקום. לסלקום היו 183 אלף מנויים בסוף השנה שעברה, לעומת 122 אלף בסוף 2016, עלייה של 61 אלף מנויים בשנה.

לנתונים האלה צריך להוסיף את המגמה הכלל עולמית - יותר ויותר לקוחות מעדיפים לצפות בטלוויזיה דרך אפליקציות כמו נטפליקס. לא מעט ענקיות הייטק, בהן אפל ואמזון, משתלבות בהדרגה בתחום הטלוויזיה והתחזית היא שהתחרות רק תלך ותגבר.

לכל התבשיל הזה צריך להוסיף את אי הוודאות הרגולטורית סביב המיזוג האפשרי בין בזק לבין החברה הבת yes. מבחינתה, המיזוג הוא כמו אוויר לנשימה. yes היא החברה היחידה שלא יכולה למכור כיום חבילות משולבות והיא נאלצת להציע רק טלוויזיה. בלי חבילת טריפל (בשיתוף עם בזק או עם בזק בינלאומי), yes תהיה בצרות. הציבור כבר הוכיח שהוא מעדיף לרכוש "חבילות" ו-yes תתקשה לשגשג אם לא תקבל עזרה מהחברה האם או מהחברות האחיות.

מה הלאה? בשורה התחתונה שוק הטלוויזיה צפוי לשחוק את הרווחיות של ארבע קבוצות התקשורת ולמנוע מהן להעלות מחירים ב-2018. הקבוצות מחליפות ביניהן מהלומות ויהיה מעניין מי תצליח להישאר על הרגליים גם בסיום הקרב.

שוק הסלולר: כולם מחכים לאקספון

חברת הסלולר גולן טלקום נמכרה במהלך שנת 2017 לאלקטרה צריכה. גם תחת הבעלים החדש המשיכה גולן להתחייב למחירים הנמוכים ביותר בשוק. הגישה האגרסיבית של גולן ושל הוט מובייל הובילה לכך שהתוצאות של חברות הסלולר הוותיקות המשיכו להישחק והמגמה הזו נמשכת גם ב-2018.

עבור הצרכן הישראלי מדובר בחדשות טובות מאוד - התשלום החודשי עבור הסלולר ממשיך להיות נמוך. בצד השני של המשוואה נמצאות החברות. סלקום איבדה בשנת 2017 הכנסות בהיקף של 299 מיליון שקל (מדובר בהכנסות משירותים וממכירת ציוד). בשנת 2016 איבדה החברה הכנסות של 205 בתחום הסלולר, בהשוואה ל-2015. ההכנסה החודשית הממוצעת למנוי ירדה ב-6.2 שקל מ-63.3 שקל ב-2016 ל-57.1 שקל ב-2017.

פרטנר איבדה באותה התקופה הכנסות בהיקף של 240 מיליון שקל, כאשר ההכנסה החודשית הממוצעת מכל מנוי ירדה ב-3 שקלים ל-62 שקל. פרטנר נהנתה בשנה האחרונה מהכנסות שקיבלה מחברת אורנג' העולמית - ובלעדיהן היא הייתה נקלעת לבעיה.

גם פלאפון סבלה מהרעה בתוצאות, אך נפגעה פחות. בזמן שההכנסות של סלקום מסלולר ושירותים נשחקו ב-10% בשיעור שנתי ופרטנר דיווחה על ירידה של 5.8% באותה התקופה, פלאפון יצאה בזול יחסית עם ירידה של 2% בלבד בהכנסות - הישג יפה בהתחשב בנסיבות.

מה הלאה? בשבועות הקרובים תיכנס חברת 018 אקספון לשוק הסלולר עם המותג WE. למרות שנדמה שאין יותר מקום להוריד מחירים, צריך לזכור שבלי אטרקציה כלשהי בגזרת המחיר, יהיה לאקספון קשה מאוד לגייס מנויים. גם אם אקספון שמנוהלת על ידי יעקב נדבורני לא תחתוך את המחירים, אין ספק שהיא תקשה על השחקניות הקיימות להעלות מחירים. הצרכן ימשיך להרוויח, אך החברות יתקשו לפעול כרגיל ולהשקיע בתשתיות.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.