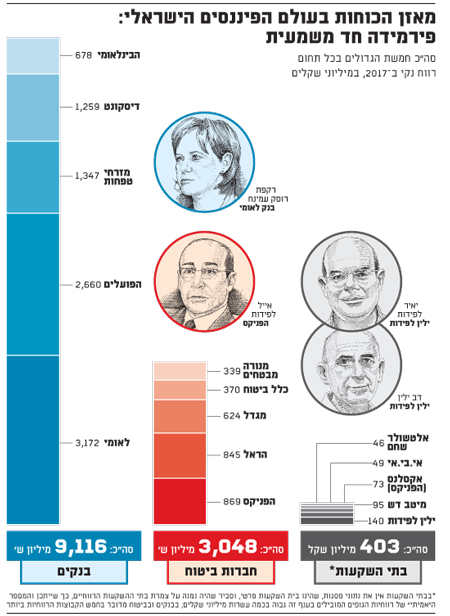

עשרת בתי ההשקעות המובילים בישראל, ובראשם ילין לפידות, ניהלו יחד בסוף 2017 סכום מצרפי של מאות מיליארדי שקלים - רובם כספי ציבור - והרוויחו יחד סכום הנמוך משמעותית מהרווח שרשמה חברת הביטוח הרווחית ביותר במשק, הפניקס. במקביל, חמש קבוצות הביטוח הגדולות, שמנהלות יחד כמעט טריליון שקל, רשמו יחד בשנה שעברה רווח כולל מצרפי נאה ומוצלח, הגבוה מ-3 מיליארד שקל, אבל עדיין נמוך מהרווח הנקי שהציג הבנק הרווחי ביותר בישראל - בנק לאומי. נתונים אלה עולים מבדיקת "גלובס", שממפה את פירמידת הרווח בסקטור הפיננסים בישראל ואת תמונת המצב בכל הנוגע לריכוזיות בשוקי הפיננסים המרכזיים בישראל, אלה שנוגעים לציבור הרחב.

בסוף 2015 הארנו ב"גלובס" לראשונה זרקור על פירמידת הרווח בסקטור הפיננסים, ובחנו גם כיצד נראית הריכוזיות הפיננסית בישראל - מיהם השחקנים החזקים והגדולים ביותר, עד כמה הם חזקים מהמתחרים, וגם מה קורה בכל הנוגע לתחרותיות בכמה מהגופים החשובים ביותר לניהול החוסן הפיננסי של הציבור בישראל - בענפי הביטוח, הפנסיה, הגמל וההשתלמות, והבנקאות. כבר אז גילינו כי בתי ההשקעות המובילים הרוויחו יחד הרבה פחות מחברת הביטוח הרווחית ביותר, כשגם חמש קבוצות הביטוח הגדולות הרוויחו פחות מהבנק הרווחי ביותר, כשבמקביל שוקי הביטוח, הפנסיה והבנקאות ריכוזיים הרבה יותר משוקי הנאמנות והגמל וההשתלמות.

מאזן הכוחות

חלפו 3 שנים - והמצב לא השתנה

שלוש שנים חלפו, ומבדיקה שערך "גלובס" על פי נתוני הדוחות הכספיים של בתי ההשקעות, חברות הביטוח והבנקים, וכן על פי נתוני הגמל, הפנסיה וביטוחי החיים העדכניים, עולה כי דבר לא השתנה.

גם בסופה של 2017 פירמידת הרווח ברורה וחד-משמעית: חמשת בתי ההשקעות הרווחיים ביותר מרוויחים הרבה פחות ממה שהרוויחה לבדה חברת הביטוח הרווחית ביותר, וגם כל אחת מהשתיים שבאו אחריה (קרוב לוודאי, בהתחשב בכך שנתוני בית ההשקעות פסגות אינם ידועים, אבל הוא כנראה לא רשם רווח נקי בהיקף של מאות רבות של מיליוני שקלים - מה שהיה משנה את התמונה הכוללת). למעשה, מהנתונים שבחנו עולה כי סביר מאוד להניח שכל עשרת בתי ההשקעות הרווחיים ביותר יחד לא הרוויחו כמו חברת הביטוח הרווחית ביותר, וגם כמו כל אחת מהשתיים שבאו אחריה.

כמו כן, חמש קבוצות הביטוח הגדולות יחדיו לא הרוויחו ב-2017 כמו שהרוויח הבנק הרווחי ביותר, לאומי. אגב, בשקלול חברת הביטוח השישית במונחי רווח, עוקף הרווח המצרפי של שש קבוצות הביטוח הגדולות את זה שהציג בנק לאומי לבדו בכ-77 מיליון שקל בלבד (כ-2.4%). מכאן, שמאזן הכוחות בשוק הפיננסים בישראל נותר כשהיה: הבנקים עוצמתיים ורווחיים הרבה יותר משאר השחקנים בשוק, וחברות הביטוח אחריהם. מדובר בשוק הפנסיה החדשה ובשוק הפוליסות שמנוהלות בשוקי ההון, הנמצאים בשליטת חמש קבוצות הביטוח מגדל, מנורה מבטחים, כלל ביטוח, הראל והפניקס; ובבנקאות שבשליטת לאומי, הפועלים, דיסקונט, המזרחי-טפחות והבינלאומי. זוהי המחשה נוספת למציאות הפיננסית בישראל: למספר קטן של בנקים ושל קבוצות ביטוח ופנסיה יש אחיזה עצומה בשווקים שהציבור מסתמך עליהם.

רווח מפולפל על גבו של הצרכן

אמנם רווח הוא פונקציה של הון עצמי, ולבנקים הון גדול פי כמה מזה של שאר השחקנים בשוק הפיננסים, כמו שלחברות הביטוח הגדולות יש הון גדול פי כמה מזה של בתי ההשקעות הגדולים. ואולם, ההבדלים בהון לא מייתרים את ההשוואה הזאת. מדוע? הבנקאות והביטוח גם כן, כל אחד עם מאפייניו וכוחו ההיסטורי, הם שני ענפים שנהנו לאורך שנים ארוכות מאוד מתנאי שוק דורסניים עבור הלקוח וטובים עד מאוד לחברות עצמן, מחוסר תחרותיות ומרווחיות גבוהה, שבתורה הגדילה ואולי אף ניפחה את ההון של הבנקים וחברות הביטוח, שנהנו שנים משוק לא לגמרי משוכלל ותחרותי.

כלומר, התשואה על ההון משמעותית, אבל במקרה של שני שוקי הפיננסים הוותיקים והמבוססים האלה, וודאי בכל הנוגע לשחקנים הגדולים שבהם, הסתכלות רק על מדד זה, של התשואה להון, מסלפת במקצת את המציאות, גם אם היא מה שרואה לנגד עיניו מי שהשקיע במניות שלהם עתה. אחרת, התנהלות אנטי-צרכנית לעתים בעבר מצדיקה רווחים מפולפלים גם כיום, שנגזרים מהון שהושג, בין השאר, על גבו של הצרכן.

העוצמה של השחקנים הגדולים ביותר היא תולדה של ריכוזיות אדירה, שמאפיינת את השווקים האלה, ובמיוחד את הבנקים ואת הביטוח, שחוו תהליכי קונסולידציה משמעותיים בעשורים האחרונים, בין השאר, בשל הוראות רגולטוריות, וגם מכיוון שמדובר בשווקים עם יתרון ברור לגודל.

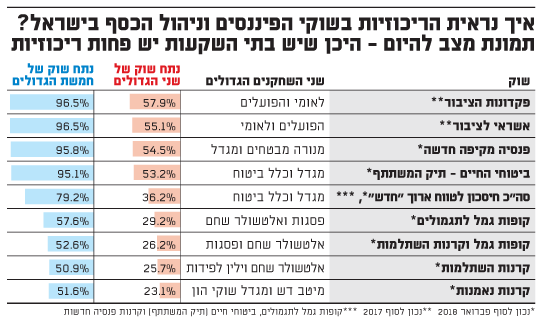

כך, מבחינת פיזור הפיקדונות בבנקים, והאשראי שהם מעמידים לציבור, והפיזור בתחום ניהול החיסכון בפוליסות ביטוחי המנהלים, שמנוהלות בשוקי ההון ("תיק המשתתף") ובתחום הפנסיה החדשה, עולה כי אין פיזור גדול. מדוע? יותר ממחצית מכל אחד מהשווקים האלה נמצאים בידי שני שחקנים גדולים, כשחמשת השחקנים הגדולים בכל אחד מהשווקים האלה מחזיקים יחד בלפחות 19 מתוך 20 חלקי השוק (כלומר, יותר מ-95%).

שוקי הנאמנות והגמל מבוזרים יותר

מנגד, בשווקים הפיננסיים שבהם גם בתי ההשקעות מהווים שחקן מהותי, כמו קרנות הנאמנות והגמל וההשתלמות, התמונה שונה ומבוזרת יותר. עד כמה? בתחומי קופות הגמל, קרנות ההשתלמות וקרנות הנאמנות שני השחקנים הגדולים בכל שוק מהווים פחות מ-30% מהשוק, כשחמשת השחקנים הגדולים אוחזים יחדיו רק בקצת יותר ממחצית מהשוק.

ואולם, יתרה מכך, בשוקי הגמל והנאמנות מורגשים שינויים ניכרים בזהות השחקנים המובילים - מה שלא קורה בבנקים, ושקורה הרבה יותר לאט בשוק הביטוח. בשוק הנאמנות חל שינוי אשתקד, כשבית ההשקעות ילין לפידות נהפך לשני בשוק, שנים לא רבות לאחר שהתחיל מאפס בשירותי הוסטינג, וכבר בחודשיים הראשונים של 2018 הוא שב אל מתחת למגדל שוקי הון. גם מור בית השקעות כבר ניצב במקום השביעי בשוק קרנות הנאמנות ותופס מקום בין הגדולים.

כאמור, בגמל ובהשתלמות חלו שינויים אדירים לא פחות, כשאלטשולר שחם עקף את פסגות כחברת הגמל הגדולה בשוק; ילין לפידות עבר את מיטב דש, ועבר למקום השני בשוק זה, אחרי אלטשולר שחם, שגם היה קטן ממיטב דש בעבר הלא-רחוק; וגם מתחת לשני המובילים חלים שינויים ניכרים במאזני הכוחות.

ומי בכלל זוכר שבאמצע העשור הקודם, הגדולה ביותר בקרנות ההשתלמות היתה מגדל, שרכשה את קרן ההשתלמות הגדולה בשוק, ומאז איבדה גובה בשוק צומח זה. שווקים אלה, שמאופיינים בדומיננטיות של בתי ההשקעות, גמישים הרבה יותר, כשהכספים המנוהלים בהם ניתנים להעברה בהחלטה של רגע וללא השלכות. לכן, יש בהם תזוזות אדירות בתוך זמן קצר ביותר, בשל שינויים בתשואות ובמוניטין - מה שמאפיין שווקים תחרותיים ונדיפים.

שוק הביטוח נותר ריכוזי מאוד

מה קרה בשנים האחרונות בכל הקשור לריכוזיות, ובאילו תחומים היא ירדה? מהבדיקה שערכנו עולה כי בעוד שב-2015 חלקם של שני הבנקים הגדולים ושל חמשת הבנקים הגדולים בתחום פיקדונות הציבור היה 57% ו-95%, בהתאמה, הרי שב-2017 מדובר בעלייה קלה, לרמות של כ-58% ו-96%, בהתאמה (בשקלול חמשת הבנקים הגדולים, בנק אגוד ובנק ירושלים).

גם בקופות הגמל וקרנות ההשתלמות חלה עלייה קלה בחלקם של שני השחקנים הגדולים בשוק ושל חמשת השחקנים הגדולים בשוק - מ-25% ו-50%, בהתאמה, ב-2015, ל-26% ו-53%, בהתאמה, כיום.

מנגד, בשוק הביטוח והפנסיה החדשה הריכוזיות ירדה במקצת בשנה שעברה, כשחלקם של שני השחקנים הגדולים ירדה מ-58% ו-57% לפני שלוש שנים ל-54% ו-53%, בהתאמה, כיום. גם חלקם של חמשת השחקנים הגדולים בשווקים אלה ירד - מ-97% בשני השווקים לפני כמה שנים ל-96% ו-95% כיום, בהתאמה. עם זאת, עדיין מדובר בשווקים ריכוזיים מאוד, שנרשמת בהם מגמה של גידול אטי של שחקנים קטנים יותר, שלא כמו בשוק קרנות הנאמנות התזזיתי והתחרותי מאוד, שם חלקם של שני השחקנים הגדולים ושל חמשת השחקנים הגדולים ירד מ-25% ו-58%, בהתאמה, לפני שלוש שנים, ל-23% ו-52%, בהתאמה, כיום.

איך נראית הריכוזיות בשוקי הפיננסים וניהול הכסף בישראל

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.