בחודש האחרון בחנו במדור זה את השוק הקונצרני בישראל, הצגנו את התנהגות איגרות החוב בדירוגים גבוהים ונמוכים בעת האחרונה וערכנו השוואה בין אג"ח עם וללא בטוחה. מסקנתנו הייתה, שעל אף פתיחת המרווחים האחרונה באיגרות החוב בדירוגים הנמוכים, הן עודן נמצאות בתמחור יתר ונדרשת בהן משנה זהירות. קבענו שמנגד עולה הכדאיות לנצל את העלייה במרווחי האג"ח בדירוגים הגבוהים ולהגדיל חשיפה אליהן בצורה הדרגתית על חשבון האג"ח הממשלתיות המקבילות. כיום, על רקע עליית התשואות לפדיון בשוק האג"ח הממשלתיות בעולם בחצי השנה האחרונה, ברצוננו לבחון את התנהגות שוק אג"ח החברות בחו"ל.

התשואות לפדיון במרבית שוקי האג"ח הממשלתיות והקונצרניות במדינות המפותחות, נמצאו עד לאחרונה ברמות נמוכות מאוד, ובחלקן עדיין מצויות ברמות אלה. זאת, על רקע הריביות הנמוכות של הבנקים המרכזיים במרבית מדינות אלה. עובדה זו אילצה בשנים האחרונות את המשקיעים לחפש תשואות עודפות על-ידי הגדלת רמת הסיכון של התיק, באמצעות הארכת מח"מ, השקעה באיגרות חוב בדירוגי השקעה חלף השקעה באיגרות חוב ממשלתיות, השקעה באיגרות חוב בדירוגים נמוכים, בלי דירוג כלל, ו/או הגדלת החשיפה המנייתית של תיק ההשקעות שברשותם.

זעזוע בשוקי האג"ח

חיפוש האלטרנטיבות אחר תשואה ראויה היה בין הגורמים העיקריים לראלי באפיק אג"ח החברות בעולם עד לתחילת השנה הנוכחית, מה שהעניק תשואות נאות ביותר למשקיעים. עמדה זו הייתה כרוכה בצמצום המרווחים, הן באיגרות חוב בדירוג השקעה, ובעיקר באיגרות שאינן בדירוג השקעה, אל מול התשואות לפדיון של האג"ח הממשלתיות המקבילות.

אולם, מתחילת השנה הנוכחית הורגש זעזוע בשוקי האג"ח, הן הממשלתי והן זה של החברות. העלייה ברמת הסיכון בשווקים נבעה מן החששות מעלייה בסביבת האינפלציה בפועל ומההצהרות היחסית ניציות מצד חלק מהבנקים המרכזיים בעולם לכיוון נורמליזציה של המדיניות המוניטארית.הדבר הביא לירידות שערים בשוקי האג"ח ולעלייה בתשואות לפדיון של איגרות החוב הקונצרניות, תוך עלייה בעלויות המימון של החברות ופתיחה קלה במרווחים.

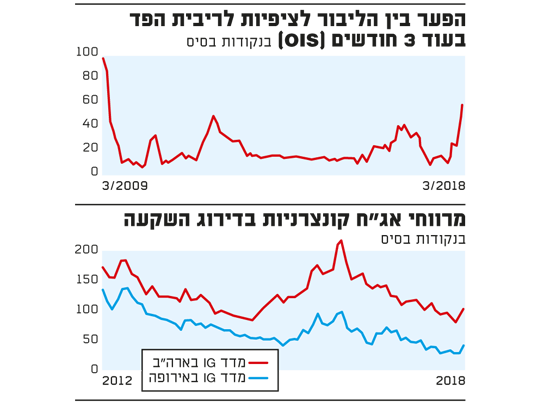

כך למשל, קרה עם מדד ה-Investment Grade בארה"ב, המייצג את מדד איגרות החוב של החברות הגדולות בדירוג השקעה בארה"ב, ועם דירוג ממוצע של BBB (המקביל ל-AA מינוס בישראל), במח"מ של 6.9 שנים. כיום התשואה השנתית לפדיון של מדד זה עומדת על רמה של 3.7% והמרווח מהאפיק הממשלתי המקביל עומד על כ-100 נקודות לעומת מרווח של 85 נקודות בסיס בתחילת השנה. מדד זה ירד עד כה בכ-2.5%.

חידת הליבור

התשואה השנתית לפדיון של מדד ה-Investment Grade באירופה, בדירוג ממוצע של BBB (המקביל ל-A פלוס בישראל), שבמח"מ של 5.8 שנים, עומדת על רמה של 1.2% והמרווח מהאפיק הממשלתי המקביל עומד על כ-40 נקודות לעומת מרווח של 30 נקודות בסיס בתחילת השנה.

מדדי ה-High-Yield בארה"ב ובאירופה, שבמח"מים של 4.3 ו-3.7 שנים, בהתאמה, רשמו מתחילת השנה ירידות קלות מאוד של כ-1.2% ו-0.1%, בהתאמה, תוך עלייה קלה בתשואות לפדיון וצמצום מרווחים, שעומדים על 355 ו-270 נקודות בהתאמה, על אף הפדיונות שנרשמו בקרנות הנאמנות האקטיביות והפאסיביות המתמחות במדדים אלה.

אם נתמקד לרגע בארה"ב, הרי שמעבר לפתיחת המרווחים הקלה באג"ח החברות בארה"ב, מה שיותר מטריד הוא, שעלויות המימון בחלק הקצר של העקום (מח"מ נמוך) התייקרו בצורה ממשית בחודשים האחרונים.

לאחרונה חלה עלייה חדה במרווח בין ריבית הליבור בארה"ב, ריבית ההלוואות של הפד, שעמדה עד לאחרונה על כ-10 נקודות בסיס ועומדת כיום על 60 נקודות בסיס, הרמה הגבוהה ביותר מאז אמצע שנת 2009.

הפער בין ריבית הליבור ל-OIS (Overnight Index Swap) שמשקף ציפיות לריבית הפד בעוד שלושה חודשים ((Libor-OIS Spread עלה גם הוא לרמה הגבוהה ביותר מאז 2009 מ-10 נקודות בסיס בחודש האחרון ל-60 נקודות בסיס כיום (ראו בגרף המצורף). בדרך כלל, עלייה ב-Libor-OIS הייתה סימן למצב משברי וקשיי מימון בשוק הבין-בנקאי, אך, ככל הנראה, לא הפעם.

מה ייקר את הליבור?

ריכזנו כאן את מכלול הגורמים שהשתלבו יחד ומשפיעים על העלייה ב-Libor-OIS Spread:

1. גידול בהנפקות האג"ח הקצרות על-ידי הממשל האמריקאי כדי לממן את הגירעון הגדל.

2. ירידה בביקוש לאג"ח הממשלתיות הקצרות וני"ע מסחריים (CP), בפרט של הבנקים, מצד החברות שהשקיעו בהם את יתרות הרווחים הכלואים המוחזקים בחו"ל. לאחר שהרפורמה במס אפשרה לחברות לשחרר כספים ולהשתמש בהם לצרכים אחרים, הביקוש לאג"ח הקצרות ירד.

3. על פי הרפורמה במס שאושרה בארה"ב, הוצאות הריבית של שלוחות החברות האמריקאיות בחו"ל, לא מוכרות לצורכי מס בחברות האם האמריקאיות. כתוצאה מכך, החברות האמריקאיות מעדיפות לגייס כספים בשוק האמריקאי באמצעות הנפקת ני"ע מסחריים.

4. ירידה במאזן הפד, שממשיך לקנות בכל פדיון של אג"ח שבו הוא מחזיק, פחות מבעבר, בהיקף של 12 מיליארד דולר, מה שמוביל לירידה ברזרבות במערכת הפיננסית.

ההשפעה של התייקרות ריבית הליבור הינה הן על הסקטור הפיננסי בדמות התייקרות של גיוס ההון של הבנקים, והן על הסקטור הפרטי-הקמעונאי בדמות נוטלי המשכנתאות והלווים בכרטיסי האשראי, שבפרק זמן קצר התייקר בכ-0.5%.

בעוד שעליית ריבית הליבור מגלמת את העלייה שנרשמה לאחרונה ברמת הסיכון של השווקים, הרי שהעלייה המתונה שאירעה במרווחים באפיק הקונצרני, ובעיקר במדדי ה-,High-Yield מעידה כי השוק נותן כרגע הסתברות נמוכה לכשלי חוב/דיפולט מצד החברות. כלומר, השוק אינו חושש שאירוע משברי יביא לפשיטות רגל מצד החברות. בתחום מדדי ה-Investment Grade בארה"ב, חלק מפתיחת המרווחים, נובעת מיציאה של משקיעים זרים מההשקעות על רקע העלייה החדה בעלויות הגידור לאג"ח דולריות.

נזכיר כי בשל פער הריביות בין ECB (הבנק המרכזי האירופי)/ישראל לבין ריבית הפד, בעת "גיור" של אג"ח דולרית לאירו או לשקל, המשקיע נאלץ כיום לשלם עלויות גידור, קרי, התשואה השקלית שהוא יראה לנגד עיניו לאחר עלות גידור האג"ח לתזרים אירו/שקל, צפויה להיות נמוכה מאוד. כיום, עלות הגידור לשנה עומדת סביב 2.4%, ולחמש שנים על כ-2.5% במונחים שנתיים. עבור משקיע אירופאי עלויות הגידור אף גבוהות יותר.

אנו מעריכים כי המשך העלאות ריבית מצד הפד, אשר כיום לא מגולמות במלואן על-ידי המשקיעים בשוק האג"ח, לצד המשך ה-Tapering באירופה, עלול להביא להמשך עליית התשואות לפדיון ולפתיחת מרווחים, מה שעלול להסב הפסדי הון למשקיעים. עם זאת, לנוכח העלייה החדה בתשואות לפדיון, יחד עם פתיחת המרווחים בחודשים האחרונים בחברות בדירוג השקעה בארה"ב, עולה הכדאיות בהגדלה חלקית של הרכיב הקונצרני בחו"ל בתיקי ההשקעות באפיק זה.

■ הכותבים הם יו"ר בית ההשקעות מיטב דש ומנהל השקעות בקופות הגמל והפנסיה של מיטב דש. אין לראות בכתבה המלצה או תחליף לשיקול דעתו העצמאי של הקורא, או הזמנה לבצע רכישה או השקעות ו/או פעולות או עסקאות כלשהן. במידע עלולות ליפול טעויות ועשויים לחול שינויי שוק.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.