לאחר שבשנת 2017 התאוששה הבורסה בתל-אביב מהקיפאון שאפיין אותה בשנים שלפני כן, שוב עולה שאלת מקומן של החברות הטכנולוגיות - ביומד והייטק, בבורסה המקומית. השאלה הזו בוערת משום שלחברות הללו ישנה אלטרנטיבה מאוד ברורה - בורסת נאסד"ק. חברות טכנולוגיה יצטרכו בשלב כלשהו להגיע לבורסות ברחבי העולם, והשאלה היא למעשה האם בדרך הן יעברו בבורסה בתל-אביב, או לא.

בשנים האחרונות, החברות הללו נוטות יותר לרוץ לנאסד"ק תוך ויתור על השוק הביתי. בשנים 2014-2015 גייסו כ-20 חברות ביומד בבורסה האמריקאית סכום שהיה גבוה יותר מכפי שגייסו יחד כל יתר חברות הביומד הישראליות (כ-700 חברות פעילות) מקרנות הון סיכון. בחודשים האחרונים שוב חוזרות ההנפקות: סול-ג'ל, יורוג'ן ומוטוס ג'י. איי (Motus GI) לא עברו בתל-אביב בדרכן לניו-יורק.

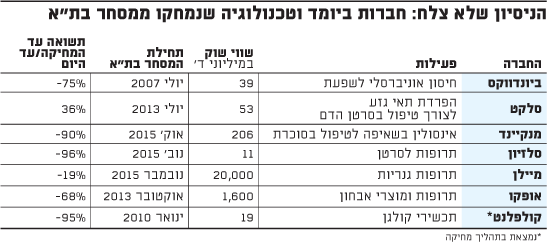

השנה אף נמחקו מספר חברות טכנולוגיה וביומד מן המסחר בת"א: סלקט, ביונדווקס, קולפלנט, סרגון. לכך אפשר להוסיף את האמריקאיות מיילן, מנקיינד וסלזיון שנרשמו למסחר בישראל, התרסקו ונמחקו. המכה האחרונה והכואבת במיוחד הייתה אופקו, שנמחקה היישר ממדד ת"א 35, לאחר שנפלה 61% בשנה. מי שזכרונו מעט ארוך יותר, אולי יזכור כיצד ב-2013 נמחקה חברת מלאנוקס מהמסחר כאן לטובת נאסד"ק בלבד, ועשתה זאת ברעש גדול, משום שהייתה אז החברה השישית בגודלה בתל-אביב וריכזה מסחר רב. המחיקה נעשתה בעקבות עומס רגולטורי ולחץ של המשקיעים המוסדיים הישראלים על המנכ"ל איל ולדמן, שלא לכהן גם כיו"ר במקביל.

הנסון שלא צלח

אבל הבורסה בתל-אביב לא מתכוונת לוותר על החברות הללו ללא מאבק. להיפך, היא מעוניינת לקדם מיזם שיביא למסחר בארץ כמה שיותר חברות טכנולוגיה וביומד, ישראליות ואף לא ישראליות. כצעד ראשון, היא פועלת למשוך לכאן חברות ישראליות שנרשמו תחילה בחו"ל - ובכך הייתה לה הצלחה עם חברות כמו פרוטליקס, פלוריסטם, אורמד, לייבפרסון ואורמת.

הבורסה מקווה להביא לישראל גם חברות טכנולוגיה בגודל בינוני ומטה שאינן ישראליות, אך לא מצאו את עצמן בבורסות אחרות בעולם. סנונית ראשונה למהלך זה, שלא הייתה מוצלחת כל כך, הייתה "המכון לחקר האינטרנט" היפנית-ישראלית, שהנפקתה נכשלה. אולם, הבורסה מאמינה כי אם חברות ישראליות מתחום הטכנולוגיה יירשמו למסחר בת"א וגם בנאסד"ק, הן יצברו משקיעים זרים שיכירו טוב יותר את הבורסה המקומית ואולי ירצו להשקיע בחברות נוספות כאן.

הבורסה - אמצעי לאקזיט או מקור מימון?

כדי להבין מה הסיכויים של תוכנית הבורסה בתחום הטכנולוגיה להצליח, כינסנו כמה מן הגורמים המובילים בתחום: חני שטריך בך, סמנכ"לית בכירה בבורסה ואחראית על התחום הטכנולוגי; אסי יצחיאק, מנכ"ל חברת סומוטו מתחום ההייטק, הנסחרת בתל-אביב ולא בנאסד"ק; שי ירקוני, מנכ"ל חברת סלקט מתחום הביומד, שבחרה כאמור להימחק מתל-אביב לטובת מסחר בנאסד"ק בלבד; לאונר רוזן, מנהל פעילות בנק ההשקעות ברקליס בישראל; וגיא פרמינגר, שותף וראש מגזר הטכנולוגיה בפירמת הרו"ח PWC.

סומוטו היא דוגמה לחברת טכנולוגיה שבחרה להנפיק בבורסה בת"א, ולהישאר רק כאן. החברה נסחרת לפי שווי של 135 מיליון שקל, שווי ההופך אותה לחברה ראויה בבורסה המקומית אך קטנה עבור נאסד"ק. למרות קוטנה היחסי, סומוטו מתרחבת באמצעות רכישות של חברות ישראליות אחרות, וזו הסיבה העיקרית לכך שהפכה ציבורית, כפי שמסביר אסי יצחיאק, מנכ"ל החברה. "הצטרפנו לבורסה בת"א לפני חמש שנים, אחרי שנתיים בהן לא נערכה הנפקה. הבורסה היא פלטפורמה גם למיזוגים ורכישות. כשאפשר לשלם במניות ולא רק במזומן, אנחנו מגדילים את היכולת שלנו לשלם וגם קושרים בין התשלום לבין ההישארות של אנשי המפתח בחברות הנרכשות אחרי הרכישה, ומיישרים מיד את האינטרסים של גורמי המפתח בחברה הנרכשת עם אלה שלנו", הוא מספר. "באמצעות הרכישות הללו, אני בעצם 'מנפיק' לבורסה חברות אחרות שלא היו מנפיקות".

ירקוני מייצג את הצד השני. הוא מחק לפני כמה חודשים את מניית סלקט מהמסחר בת"א ויצא אז ברעש תקשורתי גדול נגד המשקיעים הישראלים, אשר לדבריו פגעו קשות בשווי המניה. בפאנל הנוכחי הוא נשמע מפוייס הרבה יותר, אולי אפילו מתנצל מעט: "הצטרפנו לבורסה באמצעות מיזוג לשלד ב-2013, נרשמנו למסחר בנאסד"ק ב-2016 וב-2017 החלטנו על מחיקה מרצון מת"א. יש לי רק מילים טובות להגיד על הבורסה הישראלית, אבל זה היה המהלך הכי חכם שעשינו, וזה לא נמצא בסתירה לכך שהיינו צריכים להימחק".

"זו הייתה הפעם הראשונה שניהלתי חברה ישראלית", הוא נזכר. "בצורה קצת ילדותית תמיד הסתכלתי על הבורסה כאמצעי לאקזיט, אולם ב-2013 הבנו שזה מקור מימון ולא אמצעי אקזיט. כהנהלה, עלינו לבחור עבור החברה את הטובה באפשרויות הקיימות. הבורסה היא כלי הכרחי למגזר הטכנולוגי. צריך לדייק אותה יותר לסוג הלקוחות שלה: פחות חברות גלובליות ענקיות, גם אם המקור שלהן ישראלי, אלא חברות קטנות שמחפשות מימון והכרה".

מניית סלקט ירדה ב-7% מאז מחיקתה ממסחר בתל-אביב, אם כי מיד לאחר ההנפקה המניה עלתה. "הזהירו אותי לגבי נאסד"ק, אך אנו רואים שחלק מהאזהרות לא התממשו", אומר ירקוני בזהירות.

"אנחנו בעצם הבעיה הגדולה ביותר שלכם", אומר רוזן מברקליס לשטריך-בך. ברקליס מנפיקה חברות בנאסד"ק ובאירופה.

את מי משרתים - את החברות או המשקיעים?

פרמינגר מ-PWC, שליווה כיועץ ורו"ח רבות מההנפקות הטכנולוגיות בנאסד"ק ותל-אביב, כולל האקזיטים הגדולים של מובילאיי ונוירודרם, אומר כי "השנה הייתה יחסית טובה לבורסה בת"א, אבל תחום הטכנולוגיה זה לא מספיק. היו תקופות שבהן משקיעים זרים (קרנות) לא הגיעו לכאן. והיום כן מגיעים לכאן, והכסף נשפך פה בתוך אותו ריבוע של סייבר ותוכנת SAS. המשקיעים די מפונקים. יש תחומים אחרים יותר נישתיים שאפשר להצטיין בהם, אך היום אי אפשר לגייס להם כספים מקרנות הון סיכון - וכאן הבורסה חיונית. כאן גם נמצאת ההזדמנות למשקיעיה".

שטריך בך: "יש לנו המון הצלחות בתחום הזה והמון מקומות להשתפר. אם מסתכלים על ההצלחות - הרי שהביומד והטכנולוגיה ביחד מהווים 38% מהבורסה. גם אם נוריד את הפארמה (טבע, פריגו), מדובר ב-15%, שזה כמו הנדל"ן. הצלחנו להביא לכאן חברות גדולות. הצלחנו להצמיח חברות קטנות לגדולות - למשל מזור שהנפיקה ב-2007 וגייסה 40 מיליון שקל לפי שווי של 105 מיליון אחרי הכסף. היום היא שווה כ-5.8 מיליארד שקל. יו"ר החברה יונתן אדרת אמר לי פעם כי כך הם יכלו להבשיל ולהבין מה בעצם המשמעות של להיות חברה בורסאית. היום הם מאוד שמחים להיות דואליים, הם מגייסים פעם כאן ופעם כאן, וכשיש ירידות חדות בבורסה בארה"ב, לפעמים ת"א דווקא ממתנת אותן".

עם זאת, שטריך בך מודה כי לא הכול הצליח. "צריך לזכור שהייתה תקופה שבה נכנסה כמות גדולה של חברות קטנות, וזה השאיר קצת טעם רע למשקיעים. אני לא חושבת שחברות ביומד קטנות מאוד צריכות להיכנס לבורסה, הן חברות שרצות לטווח מאוד רחוק".

וכאן עלתה השאלה - את מי בעצם משרתת הבורסה יותר, את החברות או את המשקיעים? ירקוני הפציר בשטריך-בך להתאמץ להכניס כמה שיותר חברות ביומד למסחר, שכן אין לאלו אלטרנטיבה אמיתית בשלב זה: "אין מה לעשות, זה קהל היעד שלכם, אלה החברות שזקוקות לכם".

שטריך בך טוענת שיש לאזן בין הצרכים של החברות לאלה של המשקיעים (שמעוניינים לרוב בחברות יותר מבוססות), אך מדגישה: "אנחנו לא עוצרים שום הנפקה. חברות קטנות יכולות להיכנס לבורסה עם גיוס של 16 מיליון שקל בלבד. אם אותה חברה יכולה להשתמש בסכום הזה כדי להגיע לאבן דרך משמעותית, מצוין. אנחנו יכולים אפילו לעזור להם".

מה היה יכול לעזור לחברות להישאר בבורסה בתל-אביב?

יצחיאק: "להרחיב את קהל המשקיעים. אני מכיר היום את כל המשקיעים הרלוונטיים בארץ בשמותיהם הפרטיים".

שטריך בך מציינת כי אחד הכלים שמעמידה הבורסה לטובת החברות היא אנליזה בתיווך הבורסה ובתשלום החברות (בסבסוד של הבורסה), שמבצעות החברות אדיסון האמריקאית, המתמחה באנליזה בתשלום, ופרוסט אנד סאליבן, אשר מתמחה בניתוח חברות. "הבנו שהמשקיע המוסדי מרגיש חסר ידע בתחומים של טכנולוגיה וביומד, בעיקר בחברות לפני מכירות, אך אותו מוסדי לא ישקיע באנליזה לחברה קטנה", היא אומרת.

חברות האנליזה האלו מחויבות לשלוח את הדוחות שלהן גם לכל לקוחותיהן בחו"ל. שטריך-בך מאמינה כי כך לפחות יכירו אותם גורמים את שמות החברות התל-אביביות, כשיגיע יומן לחפש השקעות בחוץ.

ירקוני: "קיבלנו מפרוסט אנד סאליבן עבודה מאוד טובה. רמת ההבנה שהם פיתחו בטכנולוגיה שלנו טובה יותר משל מקביליהם בניו-יורק".

שטריך בך: "עצם העובדה שיש אנליזה באנגלית מגורם שהשוק מכיר - זה ערך עצום עבור החברות".

בינתיים, כל הדוחות האנליזה יצאו בהמלצת "קנייה" ומחיר יעד גבוה. המחירים של המניות עצמן לא ממש הדביקו את הפער לעומת ההמלצה. שטריך-בך: "אנחנו בוחנים בעיקר את ההשפעה של פרסום האנליזות על מחזורי מסחר. הם עלו פי 1.3 או 1.4 לעומת חברות דומות שלא השתתפו בפרויקט. מחירי המניה עלו פי 1.2.

"בפורסייט עלה מחזור המסחר פי 40. נכון שזה קרה בגלל התפתחות בחברה ובשל הרכישה של מובילאיי שנמצאת בשוק דומה, אבל השוק היה ערוך להקשיב לחדשות ולהבין אותן בזכות האנליזה. מי היה יודע שפורסייט היא בשוק של מובילאיי בלי זה?".

פרמינגר: "אולי אם הייתה לנו אנליזה ב-2010, והשוק היה מבין שחברות הביומד שהונפקו לא אמורות להגיע לאקזיט תוך שנתיים, זה היה מחנך את השוק לציפיות סבירות וחוסך את עוגמת הנפש".

רוזן מתעניין אם האנליזות הביאו משקיעים חדשים מארה"ב, או דווקא מאירופה, ומציין כי "אני חושב שההזדמנות היא דווקא באירופה. אמריקאים לא אוהבים להשקיע מחוץ לארה"ב, ודווקא האירופים יותר פתוחים להשקיע ב'מדינות מתפתחות'".

ירקוני מוסיף כי "גם חשיפה לאסיה לא תזיק".

רוזן: "מאסיה באות קרנות הון פרטי (פרייבט אקוויטי) ולא קרנות הון סיכון או כאלו המעוניינות בהשקעות מפוזרות בבורסה".

פרמינגר: "אנחנו שולחים הרבה חברות לסין ולהונג קונג. יש עניין מטורף בחברות, אבל הן קטנות מדי ולא מספיק בשלות לשווקים הציבוריים במדינות האלה".

ירקוני, אתה באמת חש שמאז שעברתם להיסחר רק בנאסד"ק, נפתח לך עולם? בכל זאת אתם נסחרים לפי שווי של 45 מיליון דולר, שנחשב נמוך בנאסד"ק.

"אני היום בסיטואציה שרודפות אחרי קרנות להשקיע בי. אין ספק שאנחנו עכשיו חברה גלובלית".

הייתה עליכם ביקורת מצד האנליסט-כתב-מצייץ אדם פויירשטיין, שאמר שאתם מפרסמים הודעות מלאות סופרלטיבים על הישגים לא משמעותיים.

"ההודעות שלנו מתקבלות בהבנה מלאה. כדי לבלוט צריך להיות שונה. אם אתה חושב שעשית פריצת דרך, אתה צריך להגיד את זה, כל עוד אתה יכול לעמוד בהבטחותיך. פויירשטיין יכול לכתוב כל מה שהוא רוצה".

"בטכנולוגיה יש כסף פרטי, לביומד לא ממש"

בשנים האחרונות לא נראו בתל-אביב הנפקות רבות של חברות טכנולוגיה, וחברות ביומד לא הנפיקו בה בכלל. ב-2016 לא נרשמו הנפקות רבות בנאסד"ק, כעת הן מתחילות לחזור, אך בעיקר בתחום הביומד. בתחום הטכנולוגיה, מספרים רוזן ופרמינגר, מוצע כל כך הרבה כסף פרטי שנאסד"ק הופכת למתחרה פחות רלוונטית. פרמינגר: "בביומד זה לא ממש ככה, וגם לחברות הטובות יחסית קשה לגייס, בין היתר כי הן זקוקות להמון כסף. הן גם פחות מנוסות ולא יודעות להיעזר באנשי מקצוע ולהגיע אל החברות והמשקיעים הבינלאומיים".

לא יודעות להיעזר, או לא יודעות לשלם עבור העזרה?

פרמינגר: "מבחינתי כיועץ זה אותו הדבר".

מספר חברות שנמחקו מהמסחר בתל-אביב ציינו את הרגולציה כמחסום. עד כמה היא אכן משמעותית בהחלטה?

יצחיאק: "הבורסה עושה צעדים משמעותיים להקל. למשל דיווח כל חצי שנה, הקטנת היקפי הגילוי. זה לא פוגע ביכולת להבין את החברות, אך מפחית מהעומס על המנהלים, עומס שעלול להסיח את דעתם מהביזנס".

גם מבחינת הטלפונים האישיים מכל משקיע, קטן ככל שיהיה - הטלפונים הזועמים ואלה שמנסים לדלות מידע לא גלוי?

יצחיאק: "כן, כל אדם שמשקיע מרגיש נוח ליצור איתנו קשר באופן ישיר ולשאול שאלות בצורה שהיא פחות נוחה לפעמים. בחרנו להיות חברה סופר שקופה, ובכל זאת משקיעים מתקשרים לבקש הבהרות, וזו זכותם".

ירקוני, אתה גם חווה את הקשר המחבק של המשקיע הישראלי?

"כן, 'מחבק' זו מילה מצוינת. חונק זו גם הגדרה יפה. זו הייתה החשיפה הראשונה שלי לשוק. אני מתבגר יחד עם כל התעשייה. וככל שלפעמים בא לי למרוט את השיער מהשיחות האלה והדוחות הצפופים והמהירות שבה צריך להגיב - זה שוחק אבל זה נפלא. זה מחנך אותך לקראת היום שבו תהיה גדול".

שטריך בך הסכימה לחשוף מעט מן התוכניות לעתיד: "אנחנו עושים שני דברים חדשים - אנו לוקחים חברת טכנולוגיה ישראלית והולכים איתה לשוק זר לחלוטין. הכוונה היא שיעשו במקביל רישום כפול בבורסה הזרה ובארץ. היום הרישום הכפול פתוח לא רק בארה"ב אלא גם בקנדה, הונג קונג וסינגפור".

צעד נוסף הוא תמיכה בחברות שרוצות לבדוק את מצב השוק, לפני שהן מגישות טיוטת תשקיף. "פיתחנו תהליך מובנה של להציג לפורום משקיעים משוק ההון בלי טיוטת תשקיף, ולקבל פידבק משמעותי".

ירקוני: "זה הלקח מהשוק האמריקאי, שבו הדבר שהכי מעניין את המשקיע הוא לראות שהצבת יעד ועמדת בו. ככל שתתחיל להציג את עצמך מוקדם יותר, כך תוכל לפגוש את המשקיע בהנפקה עם רשימה גדולה יותר של דברים שהוא שמע אותך מבטיח וראה אותך מקיים".

מוצר נוסף שפיתחה הבורסה הוא קרנות טכנולוגיה-עילית נסחרות. "ארבע קרנות כבר פרסמו תשקיפים, להשקעה בקרן שחלקה סחיר וחלקה לא סחיר", אומרת שטריך בך. "כל קרן מגייסת 400 מיליון שקל והמדינה מכסה הפסד של עד 20% בחברות הלא נסחרות". לאחרונה חל שינוי המאפשר להגדיל את הרכיב הלא סחיר בקרנות ל-75%, לעומת 50% בהצעה המקורית, לאחר שהמשקיעים לא התלהבו מהשקעה בקרנות, כנראה בשל הבעיה שעמה פתחנו - מיעוט חברות הייטק מעניינות בבורסה בת"א, ושפע של הזדמנויות השקעה לחברות הטק הפרטיות.

מה אתם צופים שיקרה בחודשים הקרובים?

פרמינגר: "אני חושב שנראה בבורסה בתל-אביב הנפקות של חברות הייטק אבל לא ביוטק, ואילו בנאסד"ק נראה יותר הנפקות ביוטק מבשנה שעברה".

רוזן: "שוק ההנפקות נראה טוב ב-2018 בינתיים, ואף שקשה לדעת מה יקרה בחודשים הקרובים, הרי שבעיני חברות ביומד ישראליות הן הזדמנות לבנקים הגלובליים, ויגיעו נוספות מהן לנאסד"ק בשנים הקרובות".