הקטגוריות השונות של קרנות הנאמנות, ממשיכות להיות המוקד שלנו לבחינת ביצועי מנהלי הקרנות אל מול ביצועי מדדי הייחוס שלהן. בטור זה נסקור את קטגוריית אג"ח כלליות. זו הקטגוריה הגדולה ביותר בתעשייה ובהפרש ניכר מכל השאר. הנכסים המנוהלים תחתיה הם כ-94 מיליארד שקל, מתוך היקף כולל של התעשייה בסך של כ-243 מיליארד שקל.

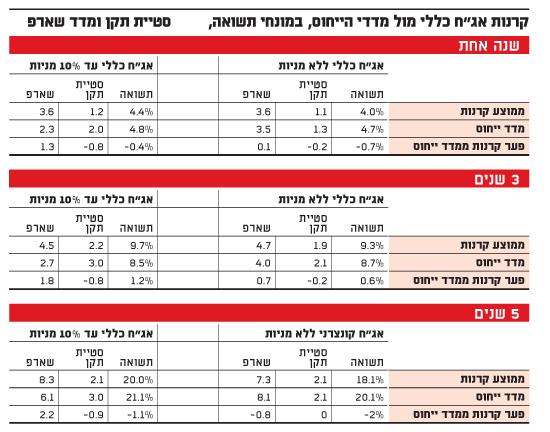

בכתבה זו אנו מתייחסים לשתי תתי-קטגוריות: אג"ח כלליות ללא מניות (כ-15 מיליארד שקל) ואג"ח כלליות עם חשיפה של עד 10% למניות (כ-35 מיליארד שקל), שמהוות יחד יותר מחצי מנכסי הקטגוריה כולה. הבדיקה נעשתה על-פני 3 תקופות: שנה אחת (31.12.2017-31.12.2016); 3 שנים (31.12.2017-31.12.2014); 5 שנים (31.12.2017-31.12.2012).

כדי לתאר במדויק את ביצועי הקרנות ככל הניתן בהשוואה לבנצ'מרק, השמטנו מהבדיקה קרנות אשר הוגדרו למח"מ או דירוג מסוימים, כמו גם קרנות מחקות שהרכביהן הוא הרכב מדד הייחוס (בקירוב) ולכן הן אינן רלוונטיות לעניינינו. מדד הייחוס עבור הקרנות ללא חשיפה מנייתית היה מדד אג"ח כללי. עבור הקרנות להן התאפשרה חשיפה של עד 10% למניות, בנינו מדד ייחוס המורכב מ-90% מדד אג"ח כללי ו-10% נוספים מייצגים את מדד המניות ת"א 125.

קרנות אגח כללי מול מדדי הייחוס, במונחי תשואה, סטיית תקן ומדד שארפף

שנה אחת

ללא מניות

מדד אג"ח כללי עלה בשנת 2017 ב-4.7%, גבוה ב-0.7% מאשר התשואה הממוצעת של קבוצת הקרנות באותה הקטגוריה. מתוך 63 הקרנות שבקבוצה, קרוב ל-40%, 23 במספר, היכו את מדד הייחוס, כשהטובה שבהן עלתה ב-8.7% ואילו האחרונה בתשואות עלתה ב-0.6% בלבד. סטיית התקן הממוצעת של הקרנות הייתה 1.1, נמוכה מזו של המדד שהסתכמה ב-1.3.

ציון השארפ של הקרנות היה עדיף במקצת על זה של מדד הייחוס (3.6 מול 3.5), דבר המעיד כי התשואה הייתה אמנם נמוכה ממדד הייחוס (בגובה דמי הניהול), אבל ניהול סיכונים מושכל חיפה על כך.

עד 10% מניות

קבוצת הקרנות מאותה קטגוריה של אג"ח כללי, אך עם מרכיב מנייתי בשיעור של עד 10%, עלתה בשנת 2017 בשיעור ממוצע של 4.4%, נמוך רק ב-0.4% מביצועיו של מדד הייחוס באותה תקופה.

במקרה זה סטיית התקן שלהן הייתה בממוצע נמוכה יותר מזו של המדד והפעם באופן ממשי: 1.2 אל מול 2, ולכן ציון השארפ שלהן היה משמעותית טוב יותר. מצב שכזה מבטא את ניהול הסיכונים העדיף בו נקטו מנהלי הקרנות, כך שעבור כל יחידת סיכון הן השיגו תשואה טובה מאשר הבנצ'מרק. הקרן הטובה בקבוצה עלתה ב-7.7%, בעוד שהמפגרת בתשואות עלתה ב-1.2% בלבד. 25 מתוך 71 הקרנות בקבוצה הצליחו להכות את מדד הייחוס.

3 שנים

ללא מניות

ב-3 השנים האחרונות (נכון לדצמבר 2017) עלתה קבוצת הקרנות בשיעור ממוצע של 9.3%, גבוה ממדד הייחוס שעלה ב-8.7%. 16 קרנות מתוך 38 שנכללו בקבוצה באותה תקופה הצליחו להכות את מדד הייחוס, כשהטובה מביניהן עלתה ב-22.2% והנמוכה ביותר עלתה בשיעור זניח של 0.4%. ושוב: גם בקבוצה זו וגם בתקופה זו, סטיית התקן של קבוצת הקרנות הייתה נמוכה יותר, 1.9 מול 2.1, ולפיכך, ציון השארפ שלהן היה טוב יותר כשהגיע ל-4.7, לעומת זה של המדד שהגיע רק ל-4.

עד 10% מניות

באופן מתבקש, ציפינו כי ביצועי הקרנות יהיו טובים יותר כאשר מתאפשרת להן החשיפה למניות, גם אם רק בשיעור של עד 10%, וכך אכן היה.

השיעור הממוצע של תשואת הקרנות היה 9.7% ואילו זה של מדד הייחוס היה 8.5%. הבדל זה של 1.2% מבטא, ככל הנראה, את בחירת המניות הנכונה של מנהלי הקרנות.

בנוסף, הקרנות התנהלו בסטיית תקן (2.2) נמוכה בהרבה מזו של מדד הייחוס (3.0), כך שבהתאמה, ציוני השארפ שלהן היו הרבה יותר טובים מאשר המדד, כשהממוצע שלהן עמד על 4.5, בעוד שזה של מדד הייחוס הגיע ל-2.7 בלבד.

מתוך 51 הקרנות שנכללו בקבוצה, 31 היכו את מדד הייחוס, כשהמובילה בתשואות עלתה ב- 18.6%, ואילו בעלת הביצועים הירודים עלתה בשיעור של 3.2% בלבד.

5 שנים

ללא מניות

קבוצת הקרנות ללא חשיפה מנייתית שפעלה במהלך חמש השנים האחרונות, מתחילת 2013 ועד סוף 2017, עלתה בשיעור ממוצע של 18.1%. מדד הייחוס עלה באותו זמן ב-20.1%. כלומר, קבוצת הקרנות "הפסידה" למדד הייחוס בפער של 2%. פער זה מוסבר כולו בדמי הניהול של הקרנות על פני חמש שנים. מבין 27 הקרנות שנכללו בקבוצה, רק 7 הצליחו להניב תשואה גבוהה מזו שהשיג הבנצ'מרק, כשהטובה ביותר עלתה ב-37% והגרועה שבהן עלתה ב-3.3% בלבד. סטיית התקן של קבוצת הקרנות עמדה על 2.1, זהה לזו של הבנצ'מרק שנקבעה גם היא על 2.1. על אף הזהות בסטיות התקן, השארפ של הקרנות עמד על 7.3 ופיגר אחרי המדד שהשיג ציון של 8.1.

עד 10% מניות

גם בקבוצת הקרנות עם שיעור החשיפה המנייתית עד 10% נרשם פער שלילי קטן בין ביצועי הקרנות לבין התשואה אותה השיג מדד הייחוס. בעוד שקבוצת הקרנות עלתה ב-20%, מדד הייחוס טיפס ב-21.1%, הבדל של 1.1%. אם כן, גם כאשר בחירת הנכסים שלהן כללה מניות, לא הצליחו מנהלי הקרנות לנצח את מדד הייחוס, אך ראוי לציין שהם השיגו תשואה גבוהה יותר מאשר השיגה קבוצת הקרנות ללא החשיפה המנייתית. וגם הפער ביניהן כקבוצה לבין מדד הייחוס היה קטן הרבה יותר.

31 קרנות נכללו בקבוצה במהלך התקופה, ו-9 מהן עקפו את תשואת מדד הייחוס. הקרן המוצלחת ביותר השיגה 41.5%, כפול ממדד הייחוס, וזו שעלתה בשיעור הנמוך ביותר השיגה "רק" 12.2%.סטיית התקן הממוצעת של הקרנות הייתה טובה יותר מזו של מדד הייחוס: 2.1 בלבד מול 3. פער גדול זה בסטיות התקן, יש בו כדי להסביר את ציוני השארפ העדיפים בהרבה של הקרנות על פני זה של המדד, 8.3 אל מול 6.1.

בלי דמי ניהול: גם עולה כסף

לסיכום, קרנות הנאמנות המשקיעות באיגרות חוב ממשלתיות וקונצרניות, בקטגוריה המכונה אג"ח כללי, בלי ועם מניות בשיעור של עד 10%, אמנם לא תמיד הצליחו להכות בממוצע את הבנצ'מרק במונחי תשואה, בעיקר בגלל דמי הניהול. אך חשוב להדגיש כי המדד הוא סטרילי, וכדי להשיג תוצאה כמוהו, צריך לרכוש תעודת סל, או קרן מחקה, שגם זהו מהלך שכרוך בעלויות משני סוגים: דמי ניהול שגובה מנהל הקרן המחקה/תעודת סל, ועמלת קנייה ומכירה שגובה הבנק על העסקה.

זו ההשוואה האמיתית שצריך לעשות. אם מביאים בחשבון דמי ניהול של כ-0.25% של המכשירים הללו, וכן עמלת קנייה ומכירה (חד פעמית) בשיעור של כ-0.25%, הרי שאין הבדל כמעט מבחינת המשקיעים במונחי תשואה, אבל במונחי מדד שארפ, שבודק את התמורה לכל יחידת סיכון, יש עדיפות, בממוצע כמובן, דווקא לקרנות האקטיביות.

בנוסף, בעוד שתשואות הקרנות המחקות/תעודות סל, על אותו מדד בנצ'מרק הן קרובות מאוד זו לזו מעצם מהותן, הרי שבקרנות האקטיביות יש שונות גדולה מאוד בין התשואות, ויש לא מעט קרנות שמצליחות להכות את מדדי הייחוס לאורך זמן. כדאי להשקיע זמן בזיהוין.

■ הכותבים הם בעלי בית ההשקעות מיטב דש ויו"ר מיטב דש קרנות נאמנות בע"מ, ואנליסט ונציג קשרי יועצים בקבוצת תכלית (מבית מיטב דש). אין לראות באמור הצעה או ייעוץ לרכישה ו/או מכירה ו/או החזקה של ניירות ערך, והוא אינו מהווה תחליף לייעוץ המתחשב בנתונים ובצרכים של כל אדם.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.