התנודתיות החדה שאפיינה את שוקי המניות בארה"ב בשבועות האחרונים הוכיחה שוב עד כמה שילוב של איגרות חוב קונצרניות בודדות מהווה מרכיב חשוב בתיק ההשקעות. בניגוד להתנהגות מדדי המניות, אג"ח דולריות החזיקו מעמד טוב יותר, והראו יעילות גבוהה יותר בתיק ההשקעות, תוך יציבות במרווחי הסיכון, למרות עליית תשואות באפיק החוב הממשלתי.

עם זאת, המגמה בשוק האג"ח הקונצרניות לא הייתה אחידה, כשחלק מאפיקי ההשקעה בעלי דירוג גבוה אף הציגו באותה תקופה ביצועי חסר לעומת המדד הרחב - מצב המדגיש את החשיבות של בחירה סלקטיבית של אג"ח בדירוג השקעה במח"מ קצר-בינוני. בטור זה נתמקד באג"ח של רשת "הכול בדולר" האמריקאית Dollar Tree (סימול: DLTR), המשלבת אופי דפנסיבי עם פרופיל צמיחה נאה. במצב הכלכלי הנוכחי, תת-סקטור הצריכה הבסיסית מהווה, לדעתנו, פוטנציאל מעניין עבור המשקיעים.

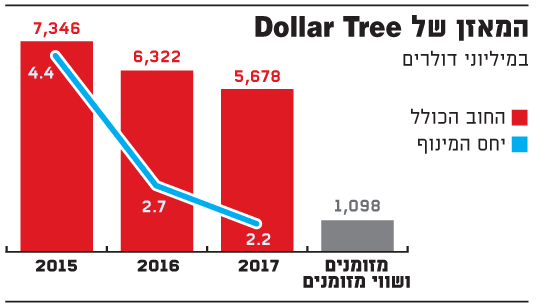

המאזן של_Dollar Tree

איגרת חוב של DLTR לפדיון בשנת 2025 נסחרת בתשואה של 4.2% - מה שמבטא מרווח סיכון של 130 נ"ב מעל אג"ח ממשלתית מקבילה ומח"מ של 6 שנים. תמחור זה משקף תשואה עודפת, הן בהשוואה למדד אג"ח דולרי כללי והן לעומת קבוצת השוואה רלוונטית ממגזר הצריכה הבסיסית בדירוג השקעה.

Dollar Tree היא רשת חנויות דיסקאונט מובילה בארה"ב, המפעילה 14,700 סניפים עם פריסה רחבה ומחירים נוחים, בעלת מחזור הכנסות של יותר מ-20 מיליארד דולר בשנה. החברה פונה לפלח הנמוך של אוכלוסיית ארה"ב, שנפגע במידה המרבית במהלך המשבר הכלכלי של 2008 והתאושש רק בשנים האחרונות.

עם זאת, בתקופה האחרונה ניתן לראות שיפור ניכר בצריכה של לקוחות הרשת, עם ירידה בשיעור האבטלה גם בקרב השכבות החלשות. לרשת דולר טרי נוכחות גבוהה במדינות טקסס ופלורידה, אבל גם באזורי פריפריה בארה"ב, במיוחד בדרום-מזרח המדינה - אזורים שעברו תקופה ארוכה של חולשה, אבל באחרונה מציגים צמיחה מואצת.

שוק היעד של חנויות "הכול בדולר" מהווה נתח של פחות מ-5% משוק הקמעונות הכללי בארה"ב, ומהווה פוטנציאל להמשך התרחבות. להערכת הנהלת דולר טרי, קיים פוטנציאל ארוך טווח להכפלת מספר החנויות מהרמה הנוכחית. בשנים 2015-2017 הציגה הרשת גידול שנתי במספר החנויות בקצב של 3.5%, שבאחרונה אף הואץ לאור התאוששות באזורי הפריפריה בארה"ב.

חשוב לציין כי אופי פעילות הרשת, סוג לקוחותיה ואופי נישתי של השוק מהווים חסם כניסה מהותי מפני תחרות פוטנציאלית מצד ענקית הקמעונות המקוונת אמזון - מצב שמאפשר שמירה על קצב צמיחה נאה ועל רווחיות גבוהה.

רשת DLTR הציגה בשנה האחרונה צמיחה בהכנסות בקצב גבוה של 7.4%, וזאת בהמשך לגידול דו-ספרתי גבוה גם בשנים הקודמות, עם קצב צמיחה דו-ספרתי ב-EBITDA (רווח בנטרול ריבית, מסים, פחת והפחתות) למרות דפלציה של מחירי המזון בשנת 2016 ובמחצית הראשונה של 2017. הצמיחה הגיעה בעיקר מגידול בבסיס החנויות. מסוף 2017 ניתן לראות עלייה מתונה בקצב אינפלציית מחירי המזון, והדבר צפוי להוביל להאצה בקצב הצמיחה במכירות חנויות בנות השוואה ובכך להאצה בצמיחה הכוללת של מכירות הרשת. שיפור במצב התעסוקה בכלכלה האמריקאית, במיוחד בקרב השכבות החלשות, עם עלייה בשכר בקצב שנתי שמתקרב ל-3%, מהווה גורם חיובי נוסף עבור הצמיחה העתידית של דולר טרי.

החברה חזרה לדירוג השקעה

בשנת 2015 רכשה דולר טרי את רשת Family Dollar תמורת 9.2 מיליארד דולר. כתוצאה מהרכישה, החברה הכפילה את הכנסותיה והגדילה את מספר סניפי הרשת בכ-8,200 סניפים. ואולם, במקביל נרשמה פגיעה בדירוג האשראי של החברה, לאחר שהמיזוג עם פמילי דולר הוביל לגידול ניכר בהיקף החוב שלה, לכ-7.3 מיליארד דולר, והביא לעלייה חדה בשיעורי המינוף של דולר טרי לרמה מעל 4.

למרות הפגיעה באיכות האשראי, ניתן לומר כי מדיניות החברה נותרה שמרנית יחסית לאורך כל התקופה. מאז הרכישה של Family Dollar השכילה החברה להפחית את היקף התחייבויותיה בצורה משמעותית, כשמאז 2015 פרעה החברה חובות בהיקף של כ-2 מיליארד דולר. בהתאם לכך, יחס החוב ל-EBITDA רשם ירידה מרמה של 4.4 לרמה של 2.2 כיום, ויחס החוב לסך נכסים ירד באותה תקופה מרמה של 46% ל-34%.

השיפור שחל בקרב דולר טרי התבטא באחרונה בהעלאת דירוג האשראי של החברה בחזרה לדירוג השקעה על יד סוכנויות הדירוג המובילות S&P ומודיס. כרגע, שמירה על דירוג השקעה ושיעורי מינוף נמוכים הם יעד אסטרטגי עבור הנהלת דולר טרי. לפיכך, החברה פועלת באופן זהיר למדי כדי לשמור על מאזן חזק, כשהיא מתעדפת את בעלי האג"ח על פני בעלי מניות תוך הקצאת תזרים המזומנים להורדת היקף החוב.

אג"ח DLTR מהוות שילוב של השקעה דפנסיבית ויציבה, ולכן הן צפויות להציג ביצועי יתר דווקא בתקופות של אי-ודאות והאטה כלכלית. יציבות זאת באה לידי ביטוי באופי בסיסי של מוצרי הרשת, ביקוש קשיח של לקוחות ותחרות מוגבלת, ושל פרופיל צמיחה גבוהה בהכנסות וברווחיות, לאור מגמות מאקרו חיוביות בכלכלת ארה"ב בכלל ובקרב לקוחות הרשת בפרט.

האג"ח Dollar Tree (DLTR)

■ ריבית: 4%

■ מועד פדיון: 15/05/2022

■ דירוג אשראי (S&P/Moody's): BBB-/Baa3

■ היקף סדרה: 1 מיליארד דולר

■ מח"מ: 6.1שנים

■ תשואה לפדיון: 4.17%

■ מרווח מעל אג"ח ממשלתית: 130 נ"ב

● הכותבים הם המנכ"ל המשותף של בנק ההשקעות אופנהיימר ישראל ואנליסט החוב בבנק ההשקעות. אין לראות באמור הצעה או ייעוץ לרכישה ו/או מכירה ו/או החזקה של ניירות ערך, והוא אינו מהווה תחליף לייעוץ המתחשב בנתונים ובצרכים המיוחדים של כל אדם

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.