2017 נרשמה בספרי ההיסטוריה של תעשיית הפיננסים העולמית כעוד שנה של צמיחה מטאורית בעולם מוצרי המדד. מאות מיליארדי דולרים זרמו לקרנות הסל (ETF) ברחבי העולם, כאשר גם המשקיעים בישראל תרמו את חלקם לתמורה הגלובלית.

על פי הדיווחים התקופתיים של הגופים המוסדיים (ללא קרנות נאמנות וכספי נוסטרו) על השקעותיהם בארץ ובחו"ל, ניתן ללמוד כי סך ההשקעה שלהם ב-ETF בעולם גדלה במהלך 2017 בסכום של יותר מ-4 מיליארדי שקלים ועמדה בסוף 2017 על 82.9 מיליארד שקל.

הסיבות לצמיחה בהשקעות במוצרי המדד הן רבות, אולם הפעם אתמקד בניתוח החזקות המוסדיים על מנת לזהות מגמות מעניינות, הן עבור המשקיע הפרטי והן עבור המשקיעים המוסדיים. לצורך כך, נתמקד במנהלי קרנות הסל שזוכים לנוכחות מכובדת בקרב המשקיעים הישראלים, במדדי ההשקעה שזוכים לאמון המשקיעים, ולבסוף גם בגופים המוסדיים המקומיים שבחרו להעניק משקל גבוה לקרנות סל בקופות ובקרנות שהם מנהלים.

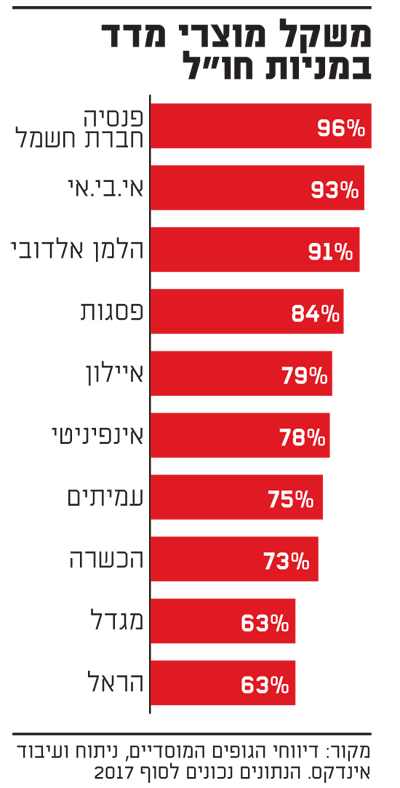

משקל מוצרי מדד במניות חול

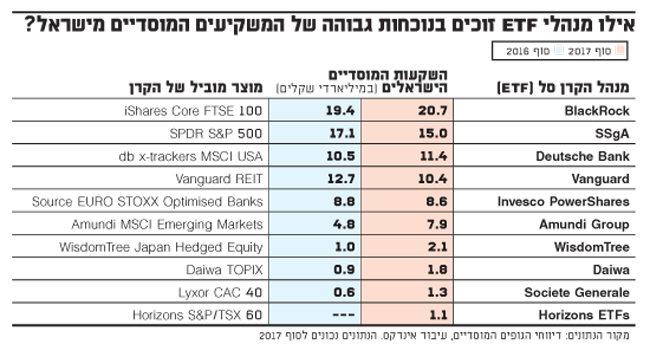

במנהלים הגדולים - אמונדי מזנקת

את רשימת מנהלי קרנות הסל הפועלים בישראל ניתן לחלק לשלוש קבוצות עיקריות. הקבוצה הראשונה כוללת מספר גופי ענק, שכל אחד מהם מנהל לכל הפחות 7 מיליארד שקל עבור המוסדיים הישראלים. בראש קבוצה זו צועדת בלאקרוק (המוכרת בזכות המותג iShares), אחריה סטייט סטריט (בעלת המותג SPDR), דויטשה בנק, ונגארד, פאוור-שיירס (שרכשה לאחרונה את Source) וקבוצת אמונדי. ששת הגופים הללו אחראים ל-74 מיליארד שקל - כמעט 90% מסך הנכסים המושקעים בקרנות סל על-ידי הגופים המוסדיים המקומיים.

הקבוצה השנייה כוללת מנהלי קרנות סל המנהלים בין חצי מיליארד ל-2 מיליארד שקלים ומורכבת ממנהלים כדוגמת וויזדום טרי, סוסייטה ג'נרל ו-BNP פאריבס. נכון לסוף 2017, קבוצה זו אחראית על ניהול של 7.3 מיליארד שקל - כ-9% מהנכסים המושקעים בקרנות סל.

מעבר לגופים הגדולים הפעילים בשוק המקומי, 18 מנהלי ETF נוספים זוכים להקצאת נכסים בקרב המוסדיים הישראלים, כאשר לרוב מדובר בפתרונות נישתיים לתיקים או במוצרים על אסטרטגיה ייחודית שלא מוצעת על-ידי המיינסטרים.

אין ספק כי את הקפיצה הגדולה ביותר במונחי נכסים מנוהלים בישראל ביצעה אמונדי הצרפתית. אם בסוף 2016 היקף ההשקעות שלה על-ידי מוסדיים בארץ עמד על 4.8 מיליארד שקל, הרי שבסוף 2017 הסכום זינק לקרוב ל-8 מיליארד - צמיחה מרשימה של יותר מ-3 מיליארד שקל.

יותר שווקים מתעוררים, פחות ארה"ב

בחינה של המדדים הבולטים בהם משקיעים המוסדיים הישראלים באמצעות קרנות סל, מלמדת כי חלו לא מעט שינויים בהקצאת הנכסים שלהם במהלך השנה האחרונה. באופן לא מפתיע, המוצר הנפוץ ביותר אצל הגופים המוסדיים הוא על מדד S&P 500, עם חשיפה של 10.3 מיליארד שקל באמצעות קרנות סל.

בפועל, החשיפה למדד זה גבוהה יותר, כיוון שהמוסדיים מחזיקים גם באופציות וחוזים עתידיים על המדד וסך של כ-4 מיליארד שקל בתעודות סל מקומיות העוקבות אחריו. יחד עם זאת, חשוב לציין כי בסוף 2016 ההשקעה בקרנות סל על S&P 500 עמדה על כ-15 מיליארד שקלים.

את הקיטון החד בהשקעה ב-ETF ניתן להסביר במעבר לשימוש בנגזרים על המדדים כדוגמת חוזים עתידיים ועסקאות החלף וכן בהסטת השקעות מארה"ב לשווקים אחרים בעולם.

בניגוד למגמה בארה"ב, המוסדיים הגדילו במהלך 2017 את חשיפתם למדד השווקים המתעוררים -MSCI Emerging Markets. אם בסוף 2016 הסתכמה ההשקעה במדד זה באמצעות קרנות סל ב-3.7 מיליארד שקלים, הרי שבסיכום 2017 גדלה ההחזקה בתיקי המוסדיים לסכום של 7 מיליארד שקלים. חלק מהגידול בחשיפה לשווקים המתעוררים נבע מעליית ערך בשנה האחרונה, אך חלק ניכר נבע מכספים שהושקעו בהם.

מדדים נוספים אליהם הוזרם בשנה האחרונה סכום משמעותי מהמוסדיים הישראליים, הם MSCI Europe ו-MSCI USA, שהחשיפה אליהם באמצעות קרנות סל גדלה ביותר ממיליארד שקלים כל אחד. עיקר הגידול נבע מהגדלת ההחזקה על-ידי גוף אחד דומיננטי - קרנות הפנסיה הוותיקות המנוהלות על-ידי עמיתים.

לעומת זאת, מדד אחר של MSCI, על השוק ביפן, סבל מצניחה מהותית בסך הנכסים המוחזקים בידי מוסדיים מקומיים - ירידה של כ-3 מיליארד שקל לסך של 1.3 מיליארד שקלים בסוף שנת 2017.

אקטיביים במוצרים הפסיביים

המשקיעים המוסדיים בישראל נבדלים מאוד זה מזה בגישה שלהם כלפי השקעות באמצעות מוצרי מדד. כך למשל, אלטשולר שחם החזיק מאז ומתמיד בחשיפה נמוכה מאוד למוצרי מדד באופן כללי, לא רק בקרנות סל. מנגד, מנהלים אחרים דוגמת עמיתים ופסגות מעדיפים חשיפה פסיבית לשווקים הגלובליים באמצעות מוצרי מדד.

גוף שבולט מאוד בשימוש במוצרים אלו במסגרת השקעותיו בחו"ל, הוא קרן הפנסיה של חברת החשמל, המנוהלת כיום בהלמן אלדובי. בקרן זו כ-96% מהשקעותיו במניות חו"ל מתבצעות באמצעות מוצרי מדד (בעיקר תעודות סל מקומיות מנוטרלות מטבע). זאת לעומת חשיפה משוקללת של 58% בקרב כל המשקיעים המוסדיים.

מבין הגופים המשרתים את כלל החוסכים בארץ, בולטות קופות הגמל וההשתלמות של אי.בי.אי וקרנות הפנסיה של הלמן אלדובי, עם חשיפה של יותר מ-90% למניות בחו"ל דרך קרנות ותעודות סל.

אילו מנהלי ETF זוכים בנוכחות גבוהה של המשקיעים המוסדיים מישראל

הכותב הוא מייסד ומנכ"ל אינדקס מחקר ופיתוח מדדים בע"מ, המתמחה במחקר ופיתוח, חישוב ועריכת מדדי ניירות ערך למגוון צרכי השקעה. לכותב יש אינטרס אישי באמור לעיל וכן, יובהר כי חלק מהמוצרים המצוינים לעיל מנוהלים על ידי לקוחות החברה. אין באמור ייעוץ/שיווק השקעות ו/או ייעוץ מס המתחשב בנתונים ובצרכים האישיים של כל אדם ו/או תחליף לשיקול דעתו של הקורא ואין באמור משום עצה ו/או המלצה לרכישה או למכירת ני"ע או מוצר פיננסי כלשהו

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.