כהמשך ישיר לטור הקודם שכתבנו, בו התייחסנו לביצועי הקרנות מקטגוריית אג"ח כללי ללא מניות ועם חשיפה מנייתית של עד 10%, בטור זה נבחן את ביצועי אותה קטגוריה, אך בהתייחס לקבוצות הקרנות שמאפשרות חשיפה למניות בשיעורים של עד 20%, עד 30% ומעל 30%, ועד 50% לכל היותר.

בדומה לטור הקודם, הבדיקה אותה ערכנו נעשתה על פני 3 תקופות:

שנה אחת (31.12.2016-31.12.2017), שלוש שנים (31.12.2014-31.12.2017), חמש שנים (31.12.2012-31.12.2017).

כמו כן, גם הפעם השמטנו מהבדיקה קרנות אשר הוגבלו למח"מ או דירוג מסוימים, כמו גם קרנות מחקות שהרכביהן הוא הרכב מדד הייחוס (בקירוב) ולכן הן אינן רלוונטיות לעניינינו.

מדד הייחוס עבור הקרנות עם החשיפה המנייתית בשיעור של עד 20%, הורכב מ-80% מדד אג"ח כללי ו-20% מדד ת"א 125. עבור הקרנות להן ניתנה אפשרות לחשיפה מנייתית של עד 30%, בנינו מדד המורכב מ-70% מדד אג"ח כללי ו-30% מדד ת"א 125. קבוצת הקרנות החשופות למניות בשיעור של יותר מ-30% יוחסה למדד המורכב מ-50% אג"ח כללי ו-50% נוספים של מדד ת"א 125. יצוין כי בדיקה זו מחמירה עם הקרנות, מכיוון שחלק מהקבוצות של קרנות שמשקיעה במניות עד 20%, מגבילה עצמה ל-15%, וחלק מן הקבוצה של קרנות שמשקיעה במניות עד 30%, מגבילה עצמה ל-25%. נזכיר, כי בטור הקודם שעסק בקרנות ללא חשיפה מנייתית ועם חשיפה של עד 10%, מצאנו כי ב-4 מתוך 6 הבדיקות שביצענו לא הצליחו אמנם מנהלי הקרנות להכות את מדד הייחוס שלהם. אבל ציוני השארפ שלהם, שמביאים בחשבון לא רק את התשואה, אלא גם את הסיכון, היו עדיפים על פני מדד הייחוס ב-5 מתוך 6 הבדיקות.

יהיה מעניין לראות אם בקבוצות הנבדקות בטור זה, כאלה המאפשרות חשיפה גבוהה יותר למניות, מנהלי הקרנות יצליחו להניב תוצאות עדיפות גם בהקשר של התשואה. נציין, כי היקף הנכסים המנוהלים בקבוצה בה מדובר כאן הוא גדול במיוחד: 28.8 מיליארד שקל בקרנות המנוהלות במדיניות של עד 20% מניות, 12 מיליארד שקל בקרנות המנוהלות תחת מדיניות של עד 30% מניות, ו-3.4 מיליארד שקל בקרנות המנוהלות עד 50% מניות, וסך הכל 44.2 מיליארד שקל.

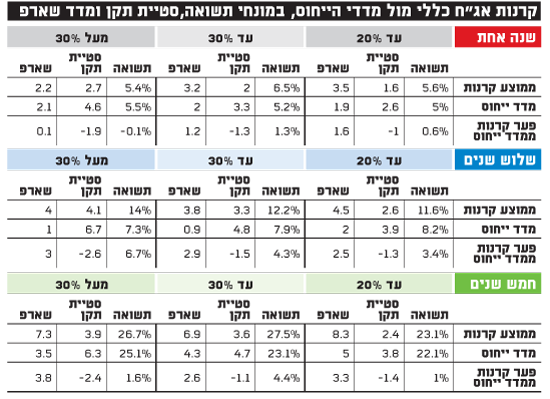

קרנות אגח כללי מול מדדי הייחוס

שנה אחת, עד 20% מניות

קבוצת הקרנות עם חשיפה של עד 20% למניות עלתה בשנה האחרונה בשיעור ממוצע של 5.6%, גבוה ב-0.6% ממדד הייחוס שעלה ב-5% בלבד. התשואה של הקרנות היא תשואה נטו, כלומר, אחרי דמי ניהול, וזהו הישג של ממש. לבד מהתשואה העודפת, השכילו מנהלי הקרנות להשיג זאת גם תוך ניהול סיכונים עדיף, שכן סטיות התקן של הקרנות היו נמוכות יותר: 1.6 מול 2.6 של מדד הייחוס, ומכאן, כמובן, גם ציוני השארפ שלהן הם עדיפים: 3.5 מול 1.9.

37 מתוך 62 הקרנות שנכללו בקבוצה הצליחו להכות את מדד הייחוס, כשהטובה שבהן עלתה ב-9.8% ואילו האחרונה ב-2.2% בלבד.

שנה אחת, עד 30% מניות

6.5% הייתה התשואה הממוצעת של קבוצת הקרנות עם חשיפה של עד 30% למניות. לעומת זאת, תשואתו של מדד הייחוס באותו זמן הייתה 5.2%, פער של 1.3% לטובת הקרנות. בדומה לקבוצה הקודמת שנבדקה, גם הפעם סטיות התקן של הקרנות היו טובות יותר כשנקבעו על 2, בעוד שאלה של מדד הייחוס הגיעו ל-3.3. כפועל יוצא מכך, גם מדד השארפ של הקרנות היה טוב יותר: 3.2 מול 2, והעיד על ניהול סיכונים טוב ועדיף של מנהלי הקרנות.

כמעט כל הקרנות: 29 מתוך 32 הקרנות בקבוצה, הצליחו לעקוף את מדד הייחוס. הטובה ביותר עלתה ב-11.5% ואילו הגרועה מבחינת תשואות עלתה בשיעור של 1.1% בלבד.

שנה אחת, מעל 30% מניות

זוהי קבוצה קטנה בת 6 קרנות בלבד ותשואתה הממוצעת עמדה על 5.4%. במקביל, נרשמה תשואה כמעט זהה למדד הייחוס שעלה ב-5.5%. על אף היתרון הזעיר בתשואה, מדד הייחוס התאפיין בסטיות תקן גבוהות הרבה יותר מאשר הקרנות: 4.6 מול 2.7 ולכן קיבל ציון שארפ מעט נמוך יותר - 2.1 כשציונן של הקרנות עמד על 2.2.

2 קרנות מתוך 6 הצליחו להכות את מדד הייחוס. הקרן שהשיגה את התשואה הגבוהה ביותר עלתה ב- 8.9%, בעוד שזו עם התשואה הנמוכה ביותר עלתה ב-4% בלבד.

שלוש שנים, עד 20% מניות

קבוצה זו עלתה בתקופה שבין 2015-2017 בשיעור ממוצע של 11.6%. לעומת זאת, מדד הייחוס עלה באותו זמן ב-8.2%, נמוך ב-3.4% מאשר השיגו הקרנות. גם במקרה הזה, מנהלי הקרנות הצליחו לעשות זאת בסטיות תקן נמוכות מאשר אלו של המדד: 2.6 אל מול 3.9, ולפיכך ציוני השארפ שלהן היו גבוהים משמעותית מאשר של המדד, כשקיבלו 4.5 אל מול ציון מדד הייחוס - 2. 30 מתוך 37 הקרנות בקבוצה היכו את מדד הייחוס, כשהמובילה בתשואות עלתה ב-25.4% (פי שלושה מאשר מדד הייחוס) ואילו האחרונה עלתה רק ב-3%.

שלוש שנים, עד 30% מניות

בקבוצה זו פעלו 22 קרנות, כאשר התשואה הממוצעת שלהן הייתה 12.2%. מדד הייחוס, לעומת זאת, עלה באותו פרק זמן רק ב-7.9%. כלומר, הקרנות עקפו בממוצע את מדד הייחוס ב-4.3%. סטיות התקן שלהן היו שוב נמוכות וטובות משל מדד הייחוס (3.3 מול 4.8), וציון השארפ שלהן טוב הרבה יותר (3.8 מול 0.9).

מרבית הקרנות, 19 מתוך 22, עקפו את מדד הייחוס. הקרן המוצלחת ביותר עלתה ב-22.3% והגרועה שבהן ירדה בשיעור של 3.9%.

שלוש שנים, מעל 30% מניות

קבוצה זו, שמנתה 5 קרנות בלבד, עלתה בממוצע ב-14%, גבוה ב-6.7% מאשר עלה המדד כשנקבע על 7.3% בלבד. גם בקבוצה זו, ניתן לראות כי גידול בחשיפה המנייתית היטיבה עם ביצועי המנהלים, גם בצד התשואה שהשיגו, וגם מבחינת מדדי הסיכון; סטיות התקן (4.1 מול 6.7) וציוני השארפ (4 מול 1).

חמש שנים, עד 20% מניות

קבוצת הקרנות שנסחרה בתקופה זו עלתה בממוצע ב-23.1%, גבוה ב-1% מאשר עלה מדד הייחוס; 22.1%. סטיות התקן של הקרנות היו עדיפות גם הן כשנקבעו על 2.4, רמה נמוכה יותר לעומת 3.8 של המדד. ציון השארפ של הקרנות היה טוב יותר גם הוא (8.3 מול 5).

13 מ-23 הקרנות שנכללו בקבוצה הצליחו להשיג תשואה גבוהה משל מדד הייחוס. הטובה ביותר עלתה ב- 43.5%, בעוד שהאחרונה ברשימה עלתה ב- 9.9% בלבד.

חמש שנים, עד 30% מניות

קבוצת הקרנות שאפשרה חשיפה של עד 30% למניות עלתה בשיעור ממוצע של 27.5%, טוב יותר מאשר מדד הייחוס שעלה ב-23.1%. פער זה בגובה 4.4%, יש בו כדי לשקף את יכולות הניהול ובחירת הנכסים המנייתים הטובה יותר שהשכילו מנהלי הקרנות לבצע. נוסף על כך, סטיות התקן שלהם היו נמוכות יותר (3.6 מול 4.7), כמו גם ציוני השארפ העדיפים (6.9 מול 4.3).

הקרן הטובה ביותר בקבוצה השיגה 42.1% ואילו בעלת התשואות הנמוכות ביותר עלתה ב-10.1%. מתוך 10 הקרנות שהיו בקבוצה, 7 הצליחו להכות את מדד הייחוס.

חמש שנים, מעל 30% מניות

מדובר בקבוצה קטנה בת 5 קרנות בלבד שפעלה במהלך כל 5 השנים האחרונות והיא עלתה בממוצע ב-26.7% ועקפה את מדד הייחוס ב-1.6% לאחר שזה עלה ב-25.1%.

כך או כך, סטיות התקן של הקרנות היו עדיפות כשעמדו על 3.9, בעוד שסטיות התקן של המדד נקבעו על 6.3. גם ציוני השארפ מעידים על ניהול הסיכונים העדיף של מנהלי הקרנות, כשהאחרונים השיגו ציון של 7.3 בעוד שזה של המדד עמד על 3.5 בלבד.

2 מתוך 5 הקרנות בקבוצה השיגו תשואה עודפת משל מדד הייחוס, כשהטובה שבהן עלתה ב-56.3% ואילו האחרונה בתשואות עלתה ב-9.3%.

לסיכום, קבוצות הקרנות שבדקנו הפעם, ושמייצגות חלק גדול מן התעשייה האקטיבית, מציגות באופן ברור את הצלחתם של מנהלי הקרנות, שכן ב-7 מתוך 9 הבדיקות שעשינו היכו המנהלים את מדד הייחוס, ובכל 9 הבדיקות הן היו עדיפות במדדי שארפ שלהן (תשואה מנוכת סיכון) על מדדי הבנצ'מרק.

הכותבים הם בעלי בית ההשקעות מיטב דש ויו"ר מיטב דש קרנות נאמנות בע"מ, ואנליסט ונציג קשרי יועצים בקבוצת תכלית (מבית מיטב דש). אין לראות באמור הצעה או ייעוץ לרכישה ו/או מכירה ו/או החזקה של ניירות ערך, והוא אינו מהווה תחליף לייעוץ המתחשב בנתונים ובצרכים של כל אדם

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.