בנק ישראל מתכוון לשנות את דרישות ההון, כך שמיזוג בין מזרחי-טפחות לבנק אגוד לא יביא לכך שהבנק הממוזג יצטרך לעבות את הונו - כך נודע ל"גלובס".

בימים אלה רשות ההגבלים העסקיים בוחנת את המיזוג בין בנק מזרחי-טפחות לבנק אגוד. אחד הנושאים שמטרידים את הרשות באישור המיזוג קשור בדרישות ההון של הבנק הממוזג. כיום נתח השוק של מזרחי-טפחות מבחינת שווי נכסים עומד על כ-16.2%, ואילו זה של אגוד עומד על כ-2.5%. מיזוג בין השניים יביא לכך שנתח השוק של הבנק הממוזג יגיע ל-18.7%.

לפי כללי בנק ישראל, כשבנק מגיע לנתח שוק של 20%, חלות עליו דרישות הון חמורות יותר, שכן הוא הופך לגוף פיננסי מהותי (גוף זה מוגדר כ-SIFI). כיום רק הבנקים הפועלים ולאומי נחשבים לגופים מהותיים. המשמעות בהגדרה הזו היא שעל הגוף להגדיל את יחס המינוף לכ-6% וכן להגדיל את הלימות ההון שלו ב-1% נוסף. החשש ברשות ההגבלים הוא שעמידה בכללי ההון החדשים תבוא על חשבון צמיחה באשראי, כשם שאירע לפני שנתיים בשני הבנקים הגדולים, שהקטינו את תיק האשראי כדי לעמוד בדרישות ההון הנוקשות.

כידוע, בנק ישראל תומך במיזוג וסבור כי הבנק הממוזג יוכל להתחרות טוב יותר בשני הבנקים הגדולים. כדי להסיר את דאגתה של רשות ההגבלים, בשבוע שעבר שלח בנק ישראל מכתב לרשות, ובו התחייב שמגבלת הלימות ההון שחלה על גופים שמעל ל-20% נתח שוק לא תגביל את הבנקים הבינוניים, וספציפית לא תגביל את הבנק הממוזג, אם המיזוג ייצא לפועל. ככל הידוע, בנק ישראל לא מפרט כיצד בדיוק יעשה זאת ומה תהיה מגבלת נתח השוק החדשה שבה יחולו הדרישות, שכן הוא יקבע זאת בהתאם לצמיחתו של מזרחי-טפחות (וממילא עלייה בנתחי שוק במערכת הבנקאית נחשבת לאטית למדי).

התקדמות בחקירת הבנק בארה"ב

בתוך כך, היום (ג') פרסם מזרחי-טפחות את דוחותיו לרבעון הראשון של 2018. מהדוחות עולה כי חלה התקדמות בנושא חקירת הרשויות בארה"ב בנוגע לסיוע ללקוחות האמריקאים להעלים מס. מדוחות הבנק עולה כי בחודש שעבר שלחו הרשויות האמריקאיות מכתב, שלפיו הן יעבירו לבנק בקרוב טיוטת הסדר. לפי הערכות, המשמעות היא שעד לסוף השנה הבנק יגיע להסדר.

במכתב צוין כי האמריקאים מכוונים להסדר מסוג DPA (הסדר על-תנאי - כלומר, אם הבנק יעמוד בתנאי ההסדר, לא יוגש נגדו כתב אישום). מדובר בסוג הסדר הדומה לזה שהושג בבנק לאומי. עם זאת, לא מדובר בהחלטה סופית, ובמזרחי-טפחות מתכוונים לקיים שיחות גם על סיווג ההסדר, על גובה הקנס ועל תוכנו (במה יצטרך הבנק להודות), כשהסוגיה האחרונה נחשבת אף למשמעותית יותר מהקנס. "בשלב זה נראה שהבנק הולך להסדר מסוג DPA, בדומה להסדר שהיה בלאומי, ולכן נצפה להפרשות נוספות בגין החקירה במהלך השנה הקרובה", כותבת דורין צלניר פלאס, מנהלת מחלקת מחקר באי.בי.אי.

נציין כי עד כה הפריש מזרחי-טפחות כ-162 מיליון שקל בגין החקירה, ולא בוצעו הפרשות נוספות בדוח האחרון. "ייתכן כי בעתיד יתברר שסכום ההפסד שיתממש יהיה גבוה משמעותית מסכום ההפרשה שנזקפה עד כה", נכתב בדוחות.

נציין כי אף שמשרד המשפטים האמריקאי ציין שישלח טיוטת הסדר בקרוב, הרי שתהליך העברת הנתונים לרשויות עדיין לא הסתיים לחלוטין: "משרד המשפטים בארה"ב הפנה לבנק בקשות נוספות לבצע בדיקות, לרבות לעניין חשבונות נוספים, שעשויים להיות רלוונטיים לחקירה", כותב הבנק בדוחותיו.

נציין כי חקירה דומה מתנהלת כיום גם מול בנק הפועלים, אלא שבהפועלים נראה כי המצב קשה יותר - הבנק כבר הפריש יותר ממיליארד שקל, וציין בדוחותיו כי, ככל הנראה, גובה הקנס הסופי יהיה גבוה יותר משמעותית. נראה כי מזרחי-טפחות צפוי להגיע להסדר עם האמריקאים לפניו.

מזרחי טפחותגו

עלייה של 7% ברווח הרבעוני

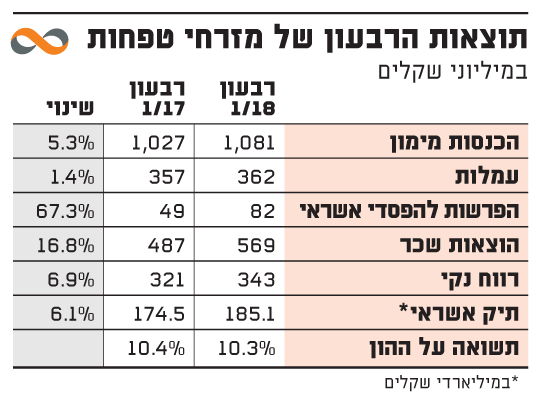

באשר לתוצאות הבנק עצמו, היה זה רבעון טוב למזרחי-טפחות. הבנק הרוויח 343 מיליון שקל ברבעון הראשון של 2018 - עלייה של כ-7% לעומת הרבעון המקביל. התשואה על ההון של הבנק עמדה ברבעון זה על 10.3%.

השיפור בתוצאות הושג למרות עלייה של כ-16% בהוצאות השכר, שהסתכמו ב-569 מיליון שקל ברבעון ראשון. העלייה החדה נובעת מהסכם השכר שנחתם אשתקד עם העובדים, שכלל תוספות שכר, ושלא בא לידי ביטוי בדוחות הרבעון המקביל.

עוד הכבידו על התוצאות ההפרשות להפסדי אשראי, שעמדו על 82 מיליון שקל לעומת 49 מיליון שקל ברבעון המקביל. לעומת זאת, לצמיחה ברווחים תרמה הכנסה של 90 מיליון שקל מפעילות מסחר ושערוך נגזרים. עוד תרמו לתוצאות עלייה של 5% בהכנסות המימון ל-1.08 מיליארד שקל.

עוד בצד החיובי, מזרחי-טפחות נהנה מעלייה ברווחי החברה הבת, בנק יהב. יהב הרוויח ברבעון האחרון 30 מיליון שקל - כמעט כפול לעומת רווחי הרבעון המקביל.

תיק האשראי של מזרחי-טפחות מוסיף לצמוח, ובסוף הרבעון הראשון עמד על 183.6 מיליארד שקל - עלייה של 6.1% לעומת הרבעון המקביל, ועלייה קלה של 1.3% מתחילת השנה. הבנק, הפעיל כיום בעיקר בתחום המשכנתאות, ממשיך להקדיש משאבים לגיוון תיק האשראי והגדלת הפעילות באשראי העסקי. ואכן, ברבעון הראשון של 2018 צמח האשראי לעסקים קטנים ב-10%, והאשראי לעסקים בינוניים זינק ב-20.4% לעומת הרבעון המקביל - מה שהוביל לעלייה דו-ספרתית בהכנסות המימון בפעילויות אלה.

הבנק יישם ברבעון זה לראשונה את מדיניות הגדלת הדיבידנד ל-40% מרווחיו, והודיע כי יחלק ברבעון זה דיבידנד בסכום של 137 מיליון שקל.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.