מהם גבולות הלגיטימיות להפקת רווחים בשוק ההון באמצעות תחכום משפטי והנדסה פיננסית? עסקה שביצעה לאחרונה בלקסטון (Blackstone), מנהלת השקעות אלטרנטיביות המנהלת נכסים בשווי 450 מיליארד דולר, תוך שימוש ב-Credit Default Swaps) CDS), מעלה שאלה זו במלוא עוזה.

CDS הם נגזרי אשראי, המאפשרים העברת סיכוני אשראי בין הצדדים לעסקה. המכשירים היו פופולריים מאוד בעשור שעבר, אך נתפסו כאחד הגורמים שהציתו את משבר האשראי. בין היתר, נגזרי CDS הגבירו את חוסר הוודאות בשווקים לגבי סיכוני הבנקים וחברות הביטוח, ותרמו להתמוטטות המהדהדת של בר סטרנס וליהמן ברדרס, ולצורך בחילוץ של AIG.

בעקבות האירועים, ולנוכח שינויים רגולטוריים, שוק ה-CDS התכווץ דרמטית. הערך הנקוב של ה-CDS צנח ביותר מ-80%: מכ-60 טריליון דולר ב-2007 - לפחות מ-10 טריליון בשנה שעברה.

במסגרת עסקת CDS, רוכש הנגזר מקבל מכותב הנגזר הגנה ממקרה שבו ישות צד ג' מסוימת - בדרך כלל חברה המהווה את נכס הבסיס - תעבור אירוע אשראי כלשהו (בעיקר אי-פירעון או ארגון מחדש של חוב), שיגרור בעקבותיו הפסדים למחזיקים במכשירי החוב שלה. תמורת ההגנה, משלם רוכש הנגזר פרמיה תקופתית.

אם יתרחש אירוע אשראי כלשהו בתקופת הנגזר, רוכש ה-CDS יקבל מהמוכר את ההפרש בין הערך הנקוב של ה-CDS לבין שווי אג"ח של הישות שכשלה. לרוב, שווי האג"ח והתשלום הנובע ממנו נקבעים במכרז, הנערך 30 יום לאחר אירוע האשראי. במסגרת זו, רוכשי ה-CDS מעבירים למוכרים את נייר הערך הזול ביותר לאספקה העומד בתנאי סף מסוימים (cheapest to deliver), שעיקרם זהות המנפיק ורמת בכירות ני"ע, כנגד תשלום הערך הנקוב בחוזה. לשם המחשה, אם לאחר אירוע האשראי יעמוד מחיר האג"ח הבכיר הזול ביותר על 70 סנט לדולר - חוזה CDS בערך נקוב של 100 דולר ישלם 30 דולר נטו.

אין הכרח שרוכש CDS יחזיק בחשיפת אשראי לישות צד ג' שעליה מבוסס ה-CDS. משכך, נגזרי CDS משמשים לא רק לגידור סיכוני אשראי של חברות, אלא גם לספקולציה להפקת רווח מאירועי כשל אשראי. נקודה זו חשובה במיוחד להמשך.

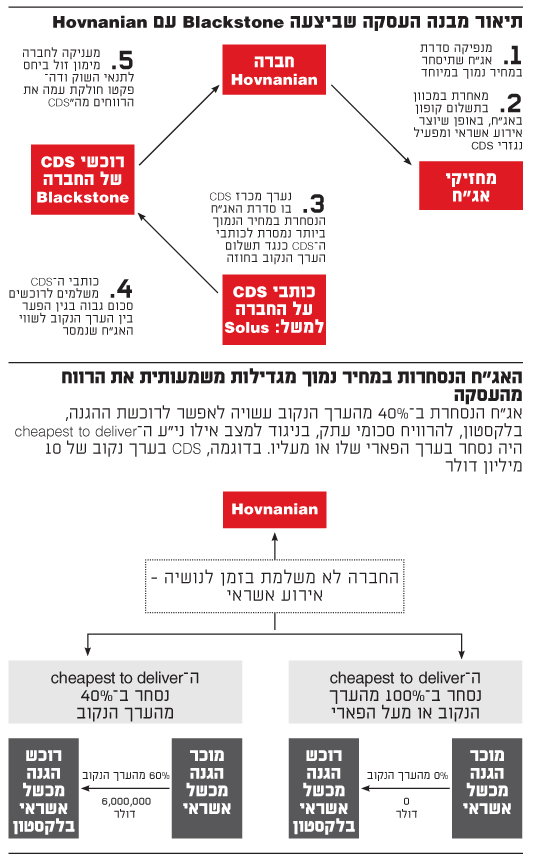

תיאור מבנה העסקה שביצעה Blackstone עם Hovnanian

ליצור רווח יש מאין

בדצמבר האחרון הציעה בלקסטון לחברת הבנייה האמריקאית Hovnanian הצעה חריגה. Hovnanian התבקשה לאחר בתשלום חלק מהאג"ח שלה במספר ימים. זאת, למרות שלרשותה די מזומנים לצורך התשלום. בכך, החברה "תיצור" אירוע אשראי באופן מכוון.

כדי להימנע מפגיעה בתדמית החברה בשוק ומסכסוך משפטי עם בעלי אג"ח, חברה בת של Hovnanian רכשה מראש אג"ח ב-26 מיליון דולר, שהן אלה שלא יקבלו תשלום במועד, בעוד שיתר בעלי האג"ח לא ייפגעו. כך, "אירוע האשראי" המתוזמן נשמר בתוך החברה.

בתמורה, בלקסטון תעמיד ל-Hovnanian מימון בתנאים אטרקטיביים, שאותם אין ביכולתה להשיג בשוק, שייטיב את מצבה הפיננסי.

הסיבה להצעה היא שבלקסטון רכשה יותר מ-300 מיליון דולר ערך נקוב של CDS על Hovnanian, שאי-תשלום זמני מצד האחרונה יביא להפעלתם. הרווח שתפיק בלקסטון ישמש בחלקו למימון האשראי הזול ל-Hovnanian. כך, דה-פקטו, השתיים יתחלקו בתמורת המהלך.

ברם, בכך לא תם המהלך המשותף. זאת, מאחר שב-CDS אין די בעצם אירוע האשראי, כדי להניב רווח משמעותי. צריך להתקיים גם נייר ערך מתאים למכרז ה-CDS, שייסחר בדיסקאונט עמוק מערך הפארי שלו. כך, רוכש ה-CDS יוכל למסור אותו במכרז, ולהפיק רווח מהפער בין מחירו לערכו הנקוב.

אולם במועד ההצעה הראשונה של בלקסטון, רוב האג"ח של Hovnanian שילמו קופונים דו-ספרתיים, ונסחרו בהתאם מעל הפארי שלהם. כלומר, גם בהתקיים אירוע האשראי ה"מהונדס", לא היה בנמצא אג"ח שיוכל להניב לבלקסטון רווח מה-CDS.

לכן, כללה העסקה רכיב נוסף. Hovnanian הנפיקה סדרת אג"ח חדשה, בריבית של 5% ל-22 שנה. בשל הריבית הנמוכה והתקופה הארוכה, אג"ח זו נסחרת בדיסקאונט עמוק של כ-60%. אג"ח זו נועדה להוות ה-cheapest to deliver במכרז, ובאמצעותה לקבוע בו תשלום בסכום של כ-60 סנט לדולר - ערך גבוה, בפרט עבור חברה שכלל אינה בחדלות פירעון.

כך, גם התרחש אירוע אשראי, וגם מחיר האג"ח הרלוונטית היה נמוך - והגדיל את הרווח. כלומר, בלקסטון ו-Hovnanian גרמו לשני התנאים הנדרשים להתקיים באופן מתוזמן.

כצפוי, ב-1 במאי הודיעה Hovnanian על כך שבתשלום האג"ח שלה חל כשל, שיהפוך לאירוע אשראי תוך 30 יום. משכך, נראה שהעסקה בדרך להתממש.

קושי למנוע הישנות מקרים דומים

זו אינה הפעם הראשונה שבה בלקסטון מבצעת עסקה המבוססת על פיגור בתשלום לצורך הפעלת CDS. ב-2013 היא עשתה זאת עם חברת משחקים ספרדית בשם Codere. אולם ישנם שני הבדלים משמעותיים בין המקרים: האחד, אז מדובר היה בחברה בסיכון אשראי גבוה, שסביר שאילו לא הייתה מקבלת מימון מבלקסטון, הייתה מגיעה לחדלות פירעון ממילא. השני, כתוצאה מכך, האג"ח שלה נסחרו במחירים נמוכים, ואפשרו הפקת רווח ממסירתן במכרז. לעומת זאת, הפעם "נתפרו" לעסקה אג"ח ייעודיות. זהו מהלך חריג.

כצפוי, משתתפי שוק ורגולטורים הביעו תרעומת, בטענה שהעסקה אינה לגיטימית.

בחודש שעבר הכריזה CFTC (נציבות המסחר בחוזים עתידיים בארה"ב) שאירועי אשראי מכוונים עשויים להוות מניפולציה לשווקים. לשיטתה, נגזרי CDS מתומחרים לפי ההסתברות שהשוק מייחס למצב שבו החברה תעבור אירוע אשראי. ברם, ההנחה המקובלת בתמחור היא שחברות מבקשות להימנע ממצבי אי-פירעון, כך שהתמחור מבוסס על הערכת סיכון האשראי של החברות גרידא.

לכן, ה-CFTC סבורה כי אירועי כשל מכוונים שכאלה עשויים לפגוע באמינות שוקי ה-CDS, ולהוות התערבות אסורה בתמחור הנגזר, שאמור להתבסס על כושר האשראי האמיתי של החברה הרלוונטית. ברם, הסמכות לפיקוח על שוק ה-CDS של חברות נתונה לרשות ניירות ערך האמריקאית (ה-SEC), ששותקת בינתיים.

במקביל, האיגוד הבינ"ל לנגזרים (ISDA) הודיע שהוא בוחן שינויים בתנאים הבסיסיים בשוק נגזרי האשראי, במטרה למנוע הישנות מקרים דומים.

נוסף על כך, Solus, קרן גידור קטנה יחסית שמכרה הגנת אשראי על Hovnanian, ביקשה בבימ"ש פדרלי בניו-יורק צו מניעה זמני נגד העסקה, בטענת הונאה, אולם ביהמ"ש דחה את בקשתה.

עבור כותבי ה-CDS, הקושי העיקרי בתביעה נובע מהיעדר יריבות משפטית עם החברה שעליה מבוסס הנגזר, במקרה זה Hovnanian, שכן היא איננה צד לנגזר.

תובנות למשקיעים

אף שמבנה העסקה שביצעה הוא ייחודי, הוא מעניק למשקיעים בשוק ה-CDS ובמכשירים מורכבים דומים תובנות חשובות.

ראשית, מסחר ב-CDS כרוך במורכבות משפטית, ובקושי להעריך סיכונים למהלכים מורכבים מצד שחקנים עתירי תחכום ומשאבים. נראה שעדיף לשחקנים שאינם בעלי הכלים המתאימים להערכת הסיכונים ולתמחורם להימנע מפעילות בשוק.

זאת, בפרט מכיוון שבעת הנוכחית, שבה מנהלי השקעות מתקשים להניב תשואות, מהלכי הנדסה פיננסית מורכבים עשויים להפוך נפוצים יותר.

שנית, אילו המהלך של בלקסטון יצלח, הדבר צפוי לשנות את שוק ה-CDS - מכלי גידור וספקולציה הנסחר בתנאים מוגדרים, לשוק הנתון בפני סיכונים פיננסיים ומשפטיים משמעותיים למשתתפים בו. בדומה לתחום הביטוח, עשויה להיווצר בעיית בחירה שלילית (adverse selection), שתייקר משמעותית את הפרמיות בענף.

יתרה מכך, הצלחת המהלך עשויה להביא את בלקסטון לכרות ענף שעליו היא יושבת - להחריב את שאריות שוק ה-CDS הקטן, שבו הקרן מהווה שחקנית משמעותית.

לבסוף, המהלך שביצעה בלקסטון מעלה את נושא גבולות השימוש ב"אירועים מתוזמנים" ובהנדסה פיננסית ומשפטית. התנהלות הרגולטורים ובתי המשפט בשבועיים הקרובים עד למכרז ה-CDS - וקביעת הרווח שתפיק, אם תפיק, בלקסטון מהעסקה - יהוו תקדים משמעותי. כך או אחרת, אלה יסמנו כיוון בהיבט מרכזי לעתיד גבולות הלגיטימיות בשווקים.

■ הכותבים הם שותף וכלכלן במחלקת המימון המורכב של PwC ישראל, בהתאמה. הגורמים בכתבה עשויים להשקיע בניירות ערך ו/או מכשירים, לרבות אלה שהוזכרו בה. האמור אינו מהווה ייעוץ או שיווק השקעות המתחשב בנתונים ובצרכים המיוחדים של כל אדם.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.