קשרי הכלכלה בין ארה"ב וארגנטינה הם צנועים, ובכל זאת מדיניות הפדרל ריזרב האמריקאי זורעת הרס בארגנטינה. הבנק המרכזי האמריקאי מאיים גם על טורקיה, אינדונזיה ועוד מדינות, ומאותה סיבה - היבוא, היצוא והרבה מהחוב שלהן נקובים בדולרים.

הזעזועים האחרונים בשווקים המתעוררים חושפים קו שבר קריטי, אבל סמוי כמעט מהעין בכלכלה העולמית. למרות שחלקה של ארה"ב בתוצר ובמסחר העולמי בירידה זה עשרות שנים, הדולר הפך לעוד יותר דומיננטי במסחר ובפיננסים העולמיים.

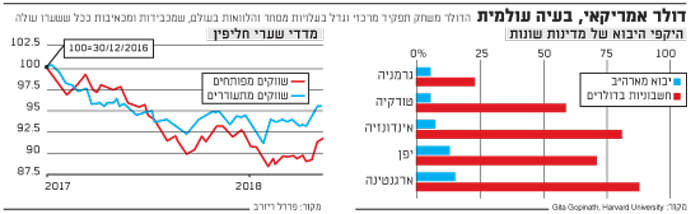

הדולריזציה הזו, מראה מחקר חדש, מלמדת שדולר עולה פוגע ולא מועיל לכלכלות אחרות, בשל הגדלת עלויות היבוא והחוב שלהן. למעשה, דולר חזק יכול להסביר למה הצמיחה העולמית כבר מדשדשת השנה. הדומיננטיות של הדולר היא גם הסיבה לכך שארה"ב יכולה לבדה לבודד את איראן, פשוט על ידי חסימת הגישה שלה למערכת הבנקאית האמריקאית.

דולר אמריקאי, בעיה עולמית

הבעיות של ארגנטינה הן בעיקר מתוצרת בית: האינפלציה עולה מעל 20% ומאזן התשלומים השוטף, שכולל הכנסה ממסחר והשקעות, מתרחב. אבל הבעיות הללו מוחרפות על ידי עליית שערי הריבית בארה"ב, והציפיות לכך שהתמריצים התקציביים יובילו לעוד העלאת ריבית. המגמה הזו הבריחה הון מארגנטינה, וגרמה לפזו המקומי לרדת ב-17% מול הדולר השנה.

וזו בעיה, מפני שלמרות שרק 15% מהיבוא של ארגנטינה מגיעים מארה"ב, 99% מכל היבוא שלה נקובים בדולרים, לפי הכלכלנית גיטה גופינת מאוניברסיטת הרווארד. כל עלייה בדולר מייקרת מיד את המחירים בפזו.

בנוסף לכך, מוסדות השלטון השונים בארגנטינה חייבים יחד 98 מיליארד דולר באג"ח נקובות בדולרים, והמגזר הפרטי חייב עוד 68 מיליארד דולר, בערך שליש מהתמ"ג הארגנטיני. כאשר הפזו נחלש, החוב הזה גדל בפזו. בהלת הבריחה מהפזו גרמה השבוע לבנק המרכזי להעלות את הריבית המוניטרית שלו ל-40%, וביום שלישי ארגנטינה פנתה לקרן המטבע הבינלאומית בבקשת קו אשראי.

הפגיעות הארגנטינית היא קיצונית אך לא ייחודית. גופינת מצאה שכ-40% מהסחר העולמי מבוצעים בחשבוניות דולריות, בערך פי 4 מחלקה של ארה"ב במסחר העולמי. בנוסף, המדינות המתפתחות חייבות יחד 2 טריליון דולר באג"ח, לפי הבנק להסדרים בינלאומיים, BIS.

כשהדולר עולה, מטבעות של השווקים המתעוררים, שוקי המניות ושוקי האג"ח מאבדים גובה. "זה מטבע שיש לו תופעות לוואי שהן מעל ומעבר למה שהכרנו בעבר", אמרה גופינת בראיון.

בכמה היבטים, הדולריזציה היא חידה. למרות שהריביות בארה"ב בדרך כלל נמוכות יותר מאשר בשאר העולם, התיאוריה הכלכלית היא שלקיחת הלוואות דולריות איננה זולה, מפני שתנודות המט"ח מבטלות את יתרון הריבית הנמוכה. הכלכלנים מכנים את התופעה הזו "שוויון ריבית לא מכוסה" (uncovered interest parity).

מה שהגיוני כלכלית, לא פחות מסוכן

בעקבות המשברים הפיננסיים באמריקה הלטינית בשנות ה-80 ובאסיה בשנות ה-90, הממשלות בעולם המתעורר צמצמו בצורה דרסטית את לקיחת ההלוואות במט"ח. אבל החברות באותן מדינות עדיין מכורות להלוואות דולריות, גם כשהן לא מייצאות הרבה בדולרים, ואין להן "גידור טבעי" כזה. למעשה, דווקא יש בכך היגיון כלכלי, כי הדולר אינו מטבע ככל המטבעות - הוא הפך למטבע ברירת המחדל של המסחר. כפי שעסקים טורקיים מתקשרים עם עסקים ברזילאיים באנגלית ולא בשפות האם שלהם, חשבונות לתשלום (invoice) נקובים בדולרים ולא במטבעות הלאומיים.

גופינת ועמיתה מהרווארד, ג'רמי סטיין, טוענים במאמר עדכני שלהם כי לא-אמריקאים מחזיקים כמויות גדולות של דולרים כדי להסדיר העברות כספים, גם אם הדולרים הללו לא מכניסים להם ריבית. זהו המקור של "זכות היתר המוגדלת" של ארה"ב, קרי היכולת ללוות בזול בדולרים בלי תנודות מט"ח שמבטלות את היתרון הזה. חברות זרות שותפות לפריבילגיה הזו כשהן לוות בדולרים. כשחברה לווה בדולרים היא רוצה כמובן לקבל את התשלומים על היצוא שלה בדולרים, ולהיפך, ולכן דולריזציה הופכת לתהליך שמזין את עצמו.

בנייר עבודה חדש של מכון בקר פרידמן באוניברסיטת שיקגו, בדקו החוקים מטאו מגיורי, ברנט ניימן וג'סי שרגר תיקי השקעה עולמיים בהיקף 27 טריליון דולר, ומצאו שהמשקיעים מעדיפים בגדול אג"ח נקובות במטבעות שלהם או בדולרים. בנוסף, חלקו של הדולר בהלוואות חוצות גבולות עלה ב-2016 ל-62% מ-45% ב-2008 על חשבון האירו, שעתידו היה לוט בערפל בעקבות משבר החוב הריבוני במרחב האירו.

אבל העובדה שלקיחת הלוואות בדולרים הגיונית מבחינה כלכלית, לא הופכת אותה לפחות מסוכנת. רובין ברוקס, הכלכלן הראשי במכון לפיננסים בינלאומיים, אומר שמדינות כמו טורקיה מכורות לצמיחה, ולכן מאפשרות לחברות ולבנקים שלהן ללוות סכומים גדולים במט"ח ללא גידור יקר. "כל עוד הלירה הטורקית לא יורדת בהרבה, הכול בסדר", אבל הלירה צנחה השנה ב-12% מול הדולר.

לכל הפחות, הדולר לא עלה עד כה בהרבה יחסית לירידה שלו בשנה שעברה. בכמה הוא ימשיך לעלות? זה תלוי הרבה בפד. בנאום ביום ג' שעבר, היו"ר ג'רום פאואל אמר שעליית שערי הריבית בארה"ב "צריכה להישאר ניתנת לניהול" בשווקים המתעוררים, בהנחה שהם לא מופתעים ויש להם מדיניות מוניטרית ופיסקלית טובה בהרבה משהייתה בשנות ה-80 וה-90.

אבל הפד אינו יכול להתעלם מהסיכון של הצתת משבר בחו"ל, שיגיע גם לארה"ב. "זכות היתר המוגדלת" של הדולר מטילה על הבנק המרכזי האמריקאי "אחריות מוגדלת", אומר הכלכלן סטיין, שכיהן בעבר במועצת הנגידים של הפד.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.