בימים הקרובים תקבל רשות הגבלים עסקיים החלטה דרמטית: האם לאשר את מיזוג בנק אגוד לתוך מזרחי טפחות. העיסוק בעסקה הזו קצת יצא מפרופורציה - עסקאות שופרסל-ניו פארם, אל על-ישראייר, וגולן-סלקום היו בעלות משמעות רבה יותר למשק.

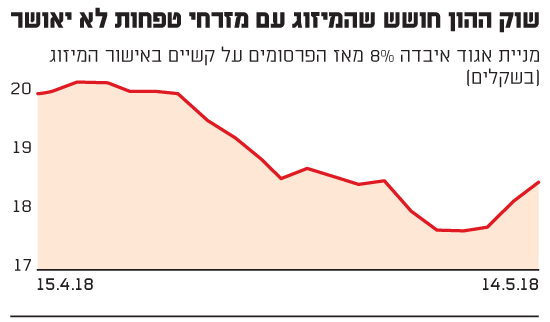

אבל הפעם מעורבת גם פוליטיקה, רגולטור נוסף (בנק ישראל) ויחסים מורכבים ורגישים בין הכוחות השונים, שהביאו לעיסוק האינטנסיבי בעסקה הזו. הערכות הן שרשות ההגבלים לא תאשר את המיזוג בין הבנק השלישי לבנק השישי בגודלו במערכת. נראה כי גם בשוק ההון מעריכים שזה המצב. מאז הפרסום ב"גלובס" בחודש שעבר לפיו הרשות מערימה קשיים על המיזוג, איבדה מניית בנק אגוד 8% משוויה (באותה תקופה עלה מדד הבנקים בכ-4%). "גלובס" ממפה את האינטרסים השונים, את הסיבות לנטיית הרשות לדחות את המיזוג, ומה יקרה בהמשך.

שוק ההון חושש שהמיזוג עם מזרחי טפחות לא יאושר

1. בנק ישראל

לפני חצי שנה חתם מזרחי טפחות על העסקה לרכישת בנק אגוד לפי שווי של כ-1.5 מיליארד שקל מידי הבעלים שלו: שלמה אליהו, משפחות לנדאו ומנור וד"ר יעל אלמוג זכאי. זמן קצר לאחר מכן, המפקחת על הבנקים ד"ר חדוה בר הודיעה על תמיכתה במיזוג, שיחזק את מזרחי טפחות בתחרות מול הבנקים הגדולים (וגם יסיר מבנק ישראל את העול של פיקוח על בנק קטן הסובל מחולשות רבות). אין ספק שלבר היו כוונות טובות, אבל ייתכן שבדיעבד יתברר כי דווקא לתמיכתה הנלהבת הייתה השפעה הפוכה על תוצאות התהליך.

לשר האוצר משה כחלון ומקורבו שר הכלכלה אלי כהן יש יחסים רעועים עם בנק ישראל. השניים טוענים שהבנק לא מקדם מספיק את התחרות במערכת הבנקאית - טיקט מרכזי איתו רץ כחלון בבחירות האחרונות. תמיכתו הנלהבת של בנק ישראל במיזוג נפלה לידיהם כפרי בשל, והם מיד הצהירו שיתנגדו לכך (עוד נרחיב על הפוליטיקאים בהמשך). ניתן להניח כי לאור המחלוקות שהיו לאורך השנים האחרונות בין בנק ישראל לרשות ההגבלים, גם ברשות ההגבלים לא ממש מתחברים לעמדה של בנק ישראל.

בנק ישראל מעורב גם בתהליכים המתנהלים ברשות ההגבלים. נזכיר כי בשבוע שעבר פורסם ב"גלובס" כי אחד החששות שהביעו ברשות ההגבלים הוא שהבנק הממוזג יגיע תוך זמן קצר לנתח שוק של 20%. לפי הכללים היום, בנק שמגיע לנתח שוק שכזה מחויב בדרישות הון נוקשות יותר, שמשפיעות על יכולת הצמיחה שלו. בנק ישראל, שנחוש לפתור את הקשיים באישור העסקה הודיע כי ישנה את הכללים כך שלא יחולו על הבנק הממוזג. במערכת הפיננסית הופתעו מהחלטת בנק ישראל, שלרוב לוקח לו זמן לקבל החלטות, בודאי כאשר מדובר בנושאים שהם הבסיס של הרגולציה הבנקאית - דרישות הון. "מפתיע שבכזו קלות ומהירות משנים כלל כה בסיסי", אומר גורם בכיר במערכת הפיננסית.

2. הפוליטיקאים

"הכתובת הייתה על הקיר. שר אוצר שחקק על דגלו הגברת התחרות בבנקים והגדלת מספר השחקנים לא יעבור לסדר היום על מהלך של מיזוג בין בנקים", אומר גורם המכיר היטב את העסקה. התנגדות כחלון, מקורביו וחברי כנסת נוספים לא הסתיימה רק בהצהרות. בכירי מפלגת כולנו הגדילו לעשות והגישו הצעת חוק ולפיה מיזוג בין בנקים חייב לקבל אישור שרי האוצר והכלכלה - קרי עקיפת סמכות רשות ההגבלים. אמנם ההצעה אינה מקודמת מעשית, אבל היא מהווה מסר ברור (ויש שיאמרו שאף איום) לרשות ההגבלים. בנוסף לכך באחרונה פורסם כי השר כהן אף נפגש עם היועץ המשפטי של רשות ההגבלים אורי שוורץ המטפל במיזוג, ובאופן חריג הציג את עמדתו הברורה בנושא המיזוג.

3. רשות ההגבלים

תחת הסיטואציה הזו צריך שוורץ לקבל החלטה (הממונה על ההגבלים מיכל הלפרין מנועה מלעסוק בסוגיה במסגרת הסדר ניגוד העניינים). בסביבת הרשות דוחים את הטענה שמופעלים עליהם לחצים פוליטיים. ברשות מודעים לכך כי לא משנה איזו החלטה תתקבל, יוגש עליה ערעור לבית הדין להגבלים, עימו הרשות תצטרך להתמודד ולהגן על החלטתה ללא עזרה של אף פוליטיקאי.

למעשה, לא משנה איזו החלטה תתקבל, הרשות תספוג אש: אם יאשרו את המיזוג, הפוליטיקאים יתרעמו ויתקפו, ואולי בעתיד אף "יסגרו עימם חשבון". מנגד אם יתנגדו למיזוג, תעלה ביקורת ציבורית שהרשות נכנעה ללחץ הפוליטי ולאיום בהצעת חוק להחלשתה.

על פניו נראה כי בנק אגוד אינו שחקן משמעותי בשוק הבנקאות: נתח השוק שלו הוא פחות מ-3%, הוא לא בולט במחירים תחרותיים בעמלות ובריביות שהוא גובה. הבנק אמנם הציע תוכנית אטרקטיבית של חשבון עו"ש הפוך, אולם על אף השיווק האגרסיבי, היא לא הביאה לשינוי מהותי בנתח השוק שלו.

אלא שברשות ההגבלים לא הסתפקו בנתונים האלה. בחודשים האחרונים נאספו מאסות של נתונים מכל המערכת הבנקאית, בעיקר בתחום הקמעונאות - כמות חשבונות עו"ש, מעבר לקוחות בין בנקים. נתונים אלה הנמצאים כיום רשות ההגבלים ובנק ישראל מאפשרים למעשה לראשונה הסתכלות עמוקה יותר למצב התחרות במגזר משקי הבית.

המסקנה שבנק אגוד תורם באופן משמעותי לתחרות, מה שמצדיק סירוב למיזוג, אינה טריוויאלית. יחד עם זאת ברשות מצאו למשל כי לבנק אגוד עברו בשנה האחרונה כ-6,000 לקוחות. נתון זה נראה נמוך למדי ביחס למספר חשבונות הבנק של משקי הבית בישראל, אבל מבחינת הרשות הוא גבוה ביחס להיקף ניודי החשבונות בבנקים. בנוסף ברשות גם ניתחו את הנתונים של הבנקים לפי מגזרים גאוגרפיים, ומצאו כי באזורים מסוימים בארץ מגיע נתח השוק בגיוס הלקוחות של בנק אגוד למספרים משמעותיים מעל נתח השוק של הבנק.

סוגיה נוספת שברשות נדרשים אליה היא החשיפה לענף היהלומים - הן בנק אגוד והן מזרחי טפחות הם שחקנים מרכזיים בתחום האשראי לענף זה. כאן ניתן לומר שמיזוג בין השניים יקטין משמעותית את מספר השחקנים בענף, כשמנגד לא ברור אם יש מתמודדים לרכישת תיק האשראי הזה של בנק אגוד, שגם יישארו פעילים בתחום. יחד עם זאת, עולה השאלה האם למען ענף ספציפי מוצדק להשאיר את אגוד כבנק עצמאי.

ברשות ההגבלים אמנם אמורים לבחון רק את העסקה הזו, אולם ברשות מסתכלים על ההשלכות העתידיות. אם המיזוג יאושר יישארו בתחום הקמעונאות חמש קבוצות בנקאות גדולות ובנק ירושלים, הקטן יותר מבנק אגוד. אם בעתיד בנק ירושלים ירצה להתמזג אם אחד הבנקים, ברשות יתקשו להסביר שהם לא מאשרים זאת מחשש לפגיעה בתחרות, היות והם אישרו לבנק גדול יותר (אגוד) להיעלם.

על אף שכרגע נראה שקיים סיכוי גבוה שהרשות לא תאשר את המיזוג, יש עדיין גורמים שמעריכים כי קיים סיכוי שהעסקה תאושר, בכפוף למגבלות שונות. השאלה היא אם גם בתרחיש של מגבלות כגון מכירת חלק מסניפי בנק אגוד, מזרחי טפחות עדיין ירצה בעסקה.

4. אגוד

ברוב עסקאות המיזוג תמונת המצב ברורה למדי. שני הצדדים בעסקה משכנעים את רשות ההגבלים לאשרה. בעסקה זו המצב מורכב יותר בכל הקשור לבנק אגוד. בשל כללי ממשל תאגידי שחלים על הבנקים, ישנה הפרדה בין הבעלים של הבנק להנהלה שלו. למעשה, מי שמגיש את בקשת המיזוג זה הבנק עצמו. הבנק מתבקש להציג את הנתונים הרבים שהרשות דורשת (ונתונים כידוע ניתן להציג בכל מיני דרכים), וגם להגיע אל משרדי הרשות ולענות את השאלות הקשות.

מנכ"ל הבנק, ישראל טראו, מוצא עצמו בין הפטיש לסדן - מצד אחד יש לו מחויבות לבעלי השליטה בבנק שמינו אותו לתפקיד. מצד שני האינטרס הטבעי שלו ושל ההנהלה הוא שהבנק יישאר עצמאי ושהם ימשיכו בעבודתם, שכן סביר שמרבית הנהלת בנק אגוד אם לא כולה לא תיקלט לתוך מזרחי טפחות. במסגרת הדיונים גם טראו נקרא להגיע אל משרדי רשות ההגבלים. מה אמר להם בפגישה הסגורה עם אנשי הרשות אנחנו לא יודעים. אבל ניתן להניח שכאשר הוצפו בפניו האתגרים הדרמטיים בפניהם עומד הבנק כגון הצורך להחליף את כל מערכת המחשוב, סביר שהוא לא אמר שאין לכך פתרון, אלא הציג את המכרז שהבנק הספיק לבצע בנושא ואולי אף את תוצאותיו. מבנק אגוד נמסר בתגובה: "הנהלת הבנק אינה מתייחסת לנושאים הקשורים לעסקה".

5. העתיד

בהנחה שעסקת המיזוג לא תאושר, בעלי השליטה של בנק אגוד לא מתכוונים לוותר. הם צפויים להגיש ערעור לבית הדין להגבלים, ואף לדרוש דיון דחוף בנושא. הסיבה לכך היא שלא בטוח שמזרחי טפחות ירצה להיות בתמונה ולהיגרר לבתי הדין להגבלים. כמו כן לא ברור מה יהיה מצב הבנק במשך התקופה הזו. החצי שנה האחרונה לא הייתה פשוטה לבנק ולעובדיו הנמצאים באי וודאות, והשפיעה על יכולות הבנק (שממילא מוגבלות) ועל המוטיבציה. תהליך מתמשך בבית הדין להגבלים רק יעמיק את הדשדוש הזה - כולם יסכימו שזה לא בריא לבנק.

בהנחה שעסקת מזרחי אגוד תרד סופית מהפרק, עולה השאלה מה הלאה. לכולם ברור שהמצב הנוכחי לא צפוי להימשך. ראשית, אליהו מחויב למכור את מניותיו בבנק מכיוון שהוא מחזיק גם בשליטה בחברת מגדל. האם ימכור למשקיע חיצוני או בבורסה במחיר רצפה? ייתכן.

אפשרות נוספת שבעלי השליטה בבנק בוחנים היא לבצע סוג של פירוק "דה לוקס" לבנק. כלומר מכירה של חלק מהנכסים, מימוש נכסי הנדל"ן ששווים סכום לא מבוטל וביצוע ראן אוף ליתר הפעילות. מבחינת הבעלים ייתכן וזה תרחיש העדיף ממכירת מניות בנק אגוד בבורסה במחיר רצפה.

יחד עם זאת, מהלך שכזה יהיה טעון את אישור בנק ישראל. זה משהו אחד מצד בנק ישראל לתמוך במיזוג שיחזק שחקן בינוני, אבל לפרק לגמרי את בנק אגוד זה כבר תרחיש אחר, שקשה לראות אותו מאשר, במיוחד כי בנק אגוד ממש לא נמצא במצב של פשיטת רגל. מה שבטוח הוא שהטלטלות בבנק אגוד עוד יימשכו זמן רב, לא משנה איזה תרחיש יתממש.

הדמויות בעסקת המיזוג האפשרית / צילומים: שלומי יוסף, תמר מצפי

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.