"אנחנו יודעים מה ערכו של אמון", מכריז הקריין בפרסומת בזמן שדמותו של בוקר רוכב על סוס ודוהר בערבות, נשקפת מהמסך. "נוסדנו על זה. כשהמדינה הלכה מערבה כדי למצוא זהב, אנחנו נשאנו אותו חזרה למזרח".

הסוס מתחלף בכרכרה נושאת את השם וולס פארגו. הקריין ממשיך: "באמצעות קיטור, סוסים ורכבות לאורך השנים בנינו על האמון הזה. תמיד מצאנו את הדרך. עד... שאיבדנו את זה".

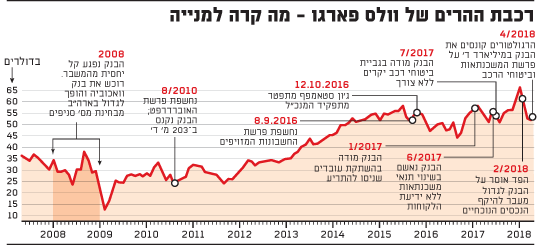

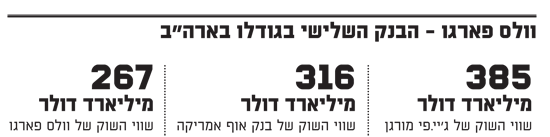

וולס פארגו בהחלט איבד את זה. הבנק השלישי בגודלו בארה"ב נמצא במסלול ישיר לקעקוע תדמיתו כשחקן הכי רע במערכת הבנקאית המקומית, לא מעט בשוק שהצמיח מתוכו את משבר הסאב-פריים. בשנתיים האחרונות הפך וולס פארגו לשק החבטות (בזכות) של הרגולטור האמריקאי, שהטיל עליו קנסות בהיקף מצטבר של 2.5 מיליארד דולר. לאחרונה אף הגדיל הרגולטור לעשות ואסר על הבנק, במעין צעד מיואש וחריג, לצמוח מעל היקף הנכסים הנוכחיים שלו (1.95 טריליון דולר) עד שיוכיח כי תיקן את דרכיו.

רכבת ההרים של וולס פארגו

הוא איבד את מעמדו כבנק הגדול בארה"ב, ואת מקומו כמלווה המשכנתאות הגדול ביותר; הוא איבד מהיקף החשבונות החדשים שנפלו ב-43% בשנה האחרונה ומהיקף כרטיסי האשראי שהוזמנו, שצנחו ב-55%; והכול השתקף במניה שעלתה בחמש השנים האחרונות רק ב-32% - רבע מהמתחרים.

השערורייה שבלב המשבר היא פרשה של חשבונות מזויפים שנחשפה בספטמבר 2016. אז קנסה הרשות להגנת הצרכן האמריקאית (CFPB) את וולס פארגו ב-185 מיליון דולר בטענה שבין 2011 ל-2015 פתחו עובדי הבנק 2 מיליון חשבונות והוזמנו למעלה מחצי מיליון כרטיסי אשראי ללקוחות שכלל לא ביקשו זאת. הפרקטיקה ארוכת השנים נוצרה כדי לעמוד ביעדי מכירות אגרסיביים שדרשה ההנהלה הבכירה - שמונה חשבונות בנק שונים לכל לקוח. למה שמונה? את זה הסביר המנכ"ל דאז, ג'ון סטאמפף, בדוח פנימי ב-2010: "Eight Rhymes with Great".

ברגע שהציבור הפך מודע לפרשה, נפתחו שערי הגיהינום. כל אירוע משמעותי שהתרחש בחברה מנקודת זמן זו והלאה, ואירועים רבים לפני כן, נבחנו בצל ההסכם שנחתם בין וולס פארגו ל-CFPB, ולא שלא בצדק. הציבור, המשקיעים והמחוקקים הבינו ששיטו בהם שנים. כעת הבנק רוצה שהציבור האמריקאי יידע שהוא מצטער, ממש מצטער. בפעם הראשונה מצטער באמת. הוא עושה זאת באמצעות קמפיין פרסומי ורשימה של צעדים יזומים לכאורה שמעידים על ניקוי של תרבות תאגידית לקויה.

שערוריית האוברדראפט

החטא הקדמון מתחיל עוד בשנת 2010 כשנפתחו הליכי חקירה מול הבנקים הגדולים בארה"ב על מדיניות האוברדראפט (משיכת היתר) שלהם. עד אז נהגו הבנקים לארגן את סדר החיובים של הלקוחות כך שיניבו להם את עמלות המשיכה הגבוהות ביותר. וולס פארגו הנהיג את השיטה בצורה האגרסיבית מכולם. ההכנסה של הבנק מאוברדראפט זינקה פי חמישה לעומת זו של בנקים אחרים, ושורת ההכנסה הזו הפכה לשנייה בגודלה עבור וולס פארגו. כשנקנס על חלקו במניפולציה, הוא היה הבנק היחידי - מבין 30 אחרים - שבחר להילחם בתביעה. ערעור אחר ערעור הוא משך את התובעים שש שנים עד שמיצה כל משאב, הפסיד ושילם את הקנס.

המקרה היה זרז לתגובה הגנתית של הבנק שאף אחד לא ציפה לה, תוך שהוא נשען על סעיף קטן בטופסי פתיחת החשבון שמחייב כל לקוח לפתור מחלוקות בהליך בוררות אחד על אחד, מול הבנק. "בוררות היא הדרך ההוגנת, היעילה והמוצלחת ביותר עבור הלקוחות כדי לפתור מחלוקת משפטית", טענו פרקליטי הבנק בבית המשפט.

וולס פארגו

ההערכות הן כי המהלך ימנע ממיליון לקוחות פגועים של הבנק לזכות לפיצויים, משום שתביעות ייצוגיות נועדו בדיוק לחלשים, שכלל לא יודעים כי זכויותיהם נפגעו או שאין להם ההון כדי להיכנס להליך בוררות, על מנת לקבל חלק מהכספים שנלקחו מהם שלא בצדק. עד כה, מבין 4.3 מיליון לקוחות שנפגעו מפעילות לא חוקית של הבנק, רק 250 פתחו הליך בוררות מול הבנק ורק שניים זכו.

ההנהלה הפגינה חוסר עניין

בחזרה לפרשת החשבונות המזויפים: באפריל 2017 פרסם הבנק דוח ביקורת עצמאי שהוזמן על ידי מועצת המנהלים. בדוח פורטו הכשלים התרבותיים והמערכתיים שאיפשרו את יצירתם של מיליוני חשבונות מזויפים. בעקבות הבדיקה נמצא כי מדובר על כ-3.4 מיליון חשבונות וכרטיסי אשראי - 36% יותר מהערכות הראשונות.

אלא שמה שנראה צעד מבורך ועצמאי לכאורה, לא צמח מהחברה או ממועצת המנהלים, שלפני ואחרי ספטמבר 2016 הפגינו חוסר עניין בהבנת המקרה עד תומו. למעשה, הדוח הוזמן רק אחרי שהבנק נקנס על ידי הרגולטור האמריקאי בתום בדיקה של שישה חודשים. וגם אז, לא הכריז הבנק על פתיחת חקירה עצמאית, אלא המתין עד שננזף בעוצמה על ידי חברי הסנאט האמריקאי בשימוע.

אבל יותר מהעיתוי, ברור כי הדוח לא הפיק כל שינוי בתרבות התאגידית של הבנק. ביוני, רק שלושה חודשים אחרי פרסומו, נחשף - שלא בעזרת וולס פארגו - כי הבנק נוהג לשנות את תנאי המשכנתא של לקוחותיו ללא ידיעתם. חודש מאוחר יותר עוד נחשף - שוב שלא בעזרת וולס פארגו - כי בין 2012 ל-2016 גבה הבנק מ-570 אלף לקוחות ביטוח רכב יקר שהם כלל לא היו זקוקים לו, עלויות שהביאו 274 אלף מהלקוחות לפגר בתשלומי ההלוואות והובילו לעיקול של 20 אלף כלי רכב.

העובדים והלקוחות התריעו

לאורך השנים עובדים ולקוחות פנו אל הנהלת וולס פארגו וניסו להתריע על תוכנית התמריצים והחשבונות החדשים המזויפים. ב-2013 אפילו פורסם תחקיר מקיף בנושא ב"אל.איי טיימס", אך מנכ"ל הבנק ביטל את התלונות כ"סיכון לא ממשי" ופיטר את המתלוננים.

בוולס פארגו הבטיחו לפטר בכירים שקשורים להתנהלות הלא הולמת ולקחת חזרה פיצויים שחולקו למנהלים.

קארי טולסטד, מי שהייתה האחראית הישירה על התוכנית שבמסגרתה נפתחו החשבונות המזויפים, פרשה מהבנק ביולי 2016, חודשיים לפני התפוצצות הפרשה אבל בזמן שהתנהלה חקירה פדרלית. היא עשתה זאת בכיסים תפוחים ב-125 מיליון דולר. הבנק אף הודה שמעולם לא נשקלה האפשרות לפטר אותה, מהלך שהיה מקצץ 45 מיליון דולר מחבילת הפרישה.

"הדירקטוריון מחליט על דרך הפעולה", גמגם סטאמפף בשימוע מיוחד בסנאט וכאילו הרחיק את עצמו מההחלטה, אולי בתקווה שהציבור שכח שהוא מכהן גם כיו"ר הדירקטוריון.

זמן קצר אחרי השימוע נאלץ סטאמפף לעזוב. גם הוא לא פוטר וגם הוא יצא משם בידיים מלאות, ב-200 מיליון דולר ליתר דיוק.

הזעם הציבורי והרגולטורי התפרץ, ויותר מחצי שנה אחרי שהשניים עזבו הודיע הבנק כי ייקח חזרה 67 מיליון דולר מטולסטד ו-69 מיליון מסטאמפף.

אבל להוציא שני בכירים אלו, אף אחד מהותי מההנהלה הבכירה לא איבד את מקום עבודתו בעקבות התנהלות הבנק.

הפדרל ריזרב, שאיבד את סבלנותו בפברואר האחרון, לא רק החליט פה אחד למנוע מהבנק לצמוח עד שהוא מתקן את ההתנהגות שלו, אלא גם דחק בבנק להחליף ארבעה מחברי הדירקטוריון. ארבעה דירקטורים שמילאו את תפקידם יותר מעשור, היו אמורים לפקח על הבנק ונכשלו כישלון חרוץ, אמנם עזבו את הבנק אך לא שילמו כל מחיר.

מי שכן נשא באחריות בצורה החריפה ביותר הם כל עובדי הדרג הנמוך של הבנק, אלה שמרוויחים בממוצע בין 12 ל-30 דולר לשעה. אלו פוטרו עוד בזמן התנהלות החקירה של פעילות הבנק - הרבה לפני שבכלל הוטל עליו קנס ולפני שהציבור למד על התרמית.

התנצלויות בקול חלוש

הקמפיין החדש של וולס פארגו נחתם במשפט: "נוסד ב-1852, נוסד מחדש ב-2018", אבל תרבות רעה ארוכת שנים קשה לתקן ואמון ציבורי קשה לשקם, במיוחד כשמסרבים להודות בטעות.

מפרשת האוברדראפט, דרך החשבונות המזויפים, ועד ביטוחי הרכב והמשכנתאות, פעל וולס פארגו תחת עיקרון מנחה ברור: לא להודות באחריות, גם אם פירוש הדבר ניהול מאבק של שנים בבתי משפט או לשלם מאות מיליוני דולרים בהסכמי פשרה. זה עיקרון שהנחה את הבנק לפני שנודע על התרמית שלו, בעת החשיפה וגם 20 חודשים אחריה.

לראיה, רק בתחילת החודש הסכים הבנק לשלם למשקעים 480 מיליון דולר ללא הודאה באשמה כדי לסלק תביעה על הפרת אמונים לכאורה כשלא דיווח שהוא מצוי תחת חקירה בפרשת החשבונות המזויפים.

גם אם לרגעים קטנים המילה סליחה מבצבצת, היא קשה לעיכול. לא רק שקשה לסלוח למי שעושה דברים בכוונה ובשיטתיות, קשה גם לקבל התנצלויות כשהן נעשות בקול חלוש. כשסטאמפף סוף סוף התנצל באופן פומבי על החשבונות המזויפים בשימוע בסנאט, הוא הודה בדבר אחד: "נכשלנו בצורך לפעול באחריות כלפי הלקוחות, הצוות והציבור האמריקאי". אבל סטאמפף המשיך להכחיש את מהות הבעיה: "לא היה מאמץ מאורגן לספק ללקוחות שלנו מוצרים שהם לא צריכים".

כשמחליפו טים סלואן התייצב שנה מאוחר יותר לשימוע נוסף באותו נושא, גם הוא מילא פיו בהתנצלויות, אבל הפעם כל תכליתו הייתה להשליך את סטאמפף מתחת לגלגלי המחוקקים. "כשקודמי העיד כאן בשנה שעברה, לא התמודדנו באופן מלא עם הנזק שגרמה פרקטיקת המכירות שלנו ללקוחותינו", אמר.

סלואן, חשוב לציין, אינו גיוס מבחוץ, אלא הוא עובד החברה כבר שלושים שנה. לפני שמונה למנכ"ל שימש כסמנכ"ל הכספים.

קשה להעריך עד כמה הבנק רציני בביצוע תיקונים מהותיים. מה שכן ניתן לזהות זה את המאמץ ליצור רושם של שינוי, גם אם זה נעשה בצורה שמייפה את המציאות, את המניעים ואת התוצאות. הבנק זקוק לאמון הציבור כדי להבטיח, ללא כל ספק, את ההובלה שלו, והוא זקוק לאמון הרגולטור כדי להסיר מעליו את הגבלות הצמיחה.

באותה נשימה, יש לקח גם לרגולטור ולמערכת הבנקאית כולה: קנסות או מגבלות צמיחה לא מרפאים דבר. לפי מכון המחקר Good Jobs First שעוקב באדיקות אחר הפעילות התאגידית של הארגונים הגדולים בארה"ב, משנת 2000 שילם וולס פארגו קנסות או תשלומי פשרה בהיקף מצטבר של 12.4 מיליארד דולר בשל 66 מקרים שונים. השנתיים האחרונות עלו לבנק 4 מיליארד דולר בקנסות, בהחזרים ובהוצאות משפטיות. נתונים אלו לבדם מעידים שתרבות הקנסות לא עובדת, פשוט כי הבנק לא מפסיק לבצע עבירות.

כל עוד לא תידרש אחריות אישית פומבית ועד שהבנק ייתן את הדין במשפט ציבורי, שום דבר לא באמת יהפוך את וולס פארגו לבנק יותר טוב, לא השנה ולא בשנה הבאה.

"חברות פיננסיות עושות דברים גרועים בהרבה"

"הם עשו טעות אחת", אמר וורן באפט לפני שבוע על וולס פארגו, "תמריצים עובדים. הם המציאו תמריץ לא ראוי והוא עבד. זה קורה מעת לעת", הוא הסביר. האורקל מאומהה, המשקיע הגדול ביותר של הבנק (9%), לא מתכנן לשנות משהו בפוזיציה שהוא מחזיק בבנק, הוא שם לטווח הארוך. בכל חברה יש תפוחים רקובים, במיוחד אם בחברה יש 370 אלף עובדים, הוא טען במפגש המשקיעים השנתי האחרון של ברקשייר האתאווי. המפתח הוא להגיב במהירות כשמגלים אותם, הוסיף. "חברות פיננסיות עושות דברים גרועים הרבה יותר", ציין באפט והזכיר כי הוא השקיע גם באמריקן אקספרס וגייקו שהפכו להשקעות הטובות ביותר של חברת ההשקעות.

בינתיים ניתן להתנחם בדבר אחד. הסקנדלים האחרונים בבנק הגדול הזיזו כמה אנשים מהכיסאות שלהם והביאו רוח רעננה ונשית למלא את מקומם. חמש נשים מכהנות בדירקטוריון הבנק, יותר מאי-פעם, ולראשונה אחת מהן היא היו"רית, בטסי דיוק, שהיא גם האישה הראשונה שעומדת בראש חברה פיננסית בסדר גודל כזה בארה"ב. אין לדעת אם אלו יביאו בשורה לבנק, אבל מחקרים רבים הוכיחו כי חברות משיגות תוצאות פיננסיות חזקות יותר כאשר ההנהלה מגוונת וכשנשים זוכות לייצוג הוגן.