תשואת אג"ח האוצר האמריקאי גבוהה יותר מתשואת אג"ח מקבילות בעולם המפותח לראשונה זה 20 שנה כמעט, על רקע הקושי של המשקיעים להחליט אם המגמה הזו נובעת מהציפיות לצמיחה כלכלית מהירה יותר בארה"ב, או מהחשש מההשלכות של הגירעונות התקציבי והמסחרי, ומהאינפלציה.

תשואת אג"ח האוצר (המדינה) הפופולרית ביותר, ל-10 שנים, שמשמשת ברומטר לעלויות הכסף של צרכנים ועסקים, עלתה בשבוע שעבר על 3.1%, רמת שיא של 7 שנים כמעט. זו עלייה שגורמת גלי הדף בשווקים, מטרידה את שוק המניות ועוזרת ללבות גאות מפתיעה של הדולר, היות שריביות גבוהות יותר מושכות משקיעים לדולר.

אנליסטים אומרים שעליית התשואות משקפת בחלקה אופטימיות לגבי כלכלת ארה"ב וציפיות לעלייה באינפלציה, שמאיימת על ערך אג"ח האוצר, מפני שהיא שוחקת את כוח הקנייה של תשלומי הריבית הקבועים. מדידה של ציפיות האינפלציה ב-10 השנים הבאות, שמתבססת בעקיפין על חוזים עתידיים - ונקראת נקודת האיזון של האינפלציה, הגיעה לאחרונה לרמת שיא מאז 2014.

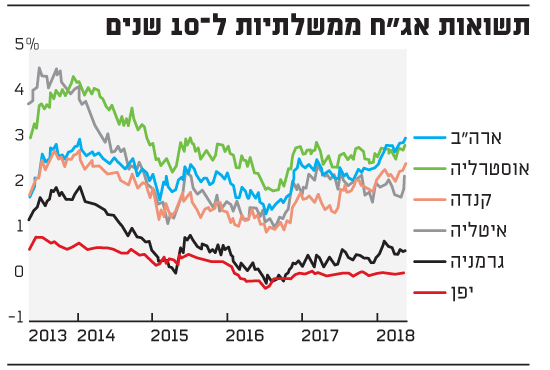

תשואות אגח ממשלתיות

עליית התשואות משקפת גם את ההשלכות של רפורמת הקיצוץ במסים והעלייה בהוצאות הממשל. ציפיות הצמיחה אמנם עלו בטווח הקצר, אבל כך גם גיוסי ההון של הממשל והיצע אג"ח האוצר, מה שיכול לפגוע במחירי האג"ח. הפד העלה את הריבית שלו בשנים האחרונות, והחל לממש החזקות אג"ח שהוא צבר במהלך המשבר הפיננסי. בכך מבטל הבנק המרכזי את מדיניות ההקלה המוניטרית, שממשיכה לשמור על ריביות נמוכות במדינות רבות אחרות.

"לארה"ב יש הריביות הגבוהות ביותר במועדון 10 הכלכלות הגדולות בעולם ה-G10, ועושה רושם שפער הריבית הזה ימשיך להתרחב", אמר כריס גפני, נשיא חברת ההשקעות EverBank World Markets. "עושה רושם שארה"ב הולכת לבדה על תוואי העלאת הריבית".

עליית תשואת האג"ח ל-10 שנים השנה העלתה אותה מעל תשואות האג"ח של 7 מדינות מפותחות גדולות לראשונה מאז יוני 2000, לפי ניתוח של חברת ביאנקו ריסרץ'. ארה"ב עוקפת כעת מספר שיא של מדינות בעולם בתשואת האג"ח שלה ל-10 שנים, לפי דויטשה בנק ריסרץ'. היא עוקפת את תשואת ה-bund הגרמניות במרווח שיא של כמעט 30 שנה.

בו זמנית, נתונים כלכליים מחלקים נרחבים בעולם לא עמדו בציפיות, מה ששחק את הסיכוי שהאירו, הין והמטבעות האחרים בעולם המפותח יעלו ביחס לדולר. המשקיעים מעריכים שהפדרל ריזרב יגביר את קצב ההידוק המוניטרי שלו, והם הורידו את הציפיות להידוק מוניטרי במדינות כמו אוסטרליה, קנדה, בריטניה, יפן, מרחב האירו ועוד.

תשואות גבוהות יותר דוחפות את המשקיעים חזרה לדולר, אחרי שהם הימרו בגדול על התחזקות האירו מולו. בעוד שהנתונים הכלכליים נחלשו באירופה, והתשואות ירדו למרות שהמדיניות המוניטרית נשארה מקילה, נתוני התעסוקה והאינפלציה בארה"ב נשארו חיוביים, ודחפו את תשואות האג"ח כלפי מעלה. המפנה הזה לכד משקיעים רבים בפוזיציות הלא נכונות, ומכאן הגיע התיקון החד בשער הדולר כלפי מעלה.

מהמרים שהפד יזרז את העלאת הריבית

התשואות בארה"ב עולות יחד עם ההימורים שהפד יזרז את קצב העלאות הריבית שלו, ולא יסתפק בשלוש העלאות השנה, כפי שהוא חזה בישיבות הנהלתו בדצמבר ובמארס. זה מעלה את החששות שקברניטי הבנק המרכזי, בלהיטותם לרסן את האינפלציה, עלולים להטות את הכלכלה למיתון.

בכירי הפד העלו את הריבית במארס וצפו עוד שתי העלאות השנה. חוזי הריבית של הפד, שהמשקיעים מהמרים בהם על מדיניות הבנק המרכזי, הראו בסוף השבוע שעבר סבירות של 50% שהבנק המרכזי יעלה את הריבית ארבע פעמים השנה. זהו מצב מנוגד לאירופה, שבה קובעי המדיניות עדיין לא התחייבו לסיים את קניית האג"ח הריבוניות שלהם השנה. לוח הזמנים להעלאת הריבית המוניטרית מהרמה הנוכחית שלה, מינוס 0.4%, נשאר לא ברור.

הציפיות להעלאה נוספת של ריבית הפד העלו גם את תשואת אג"ח האוצר האמריקאי לשנתיים, שנוטה לנוע בכיוון מדיניות הפד. כך ירד פער התשואה עם האג"ח הארוכות יותר, מה שידוע כעקומת התשואה. העקומה הזו, שמשקיעים רבים רואים בה איתות לבריאות כלכלית, משתטחת לאחרונה, מפני שהציפיות לצמיחה ארוכת-טווח ולאינפלציה נשארו מתונות. משקיעים רבים חוששים שהתשואה לשנתיים תעבור בסופו של דבר את התשואה ל-10 שנים, וכך תיווצר עקומת תשואה הפוכה. עקומה כזו בישרה על מיתון בארה"ב מאז 1975 לפחות.

האם צפוי מיתון ב-2020?

סקר בקרב כלכלנים של הוול סטריט ג'ורנל הראה ש-59% מאלו שנסקרו צפו שהכלכלה האמריקאית תיכנס למיתון בשנת 2020. 22% צפו מיתון ב-2021.

לפי שעה אין סימנים למיתון, אם כי כמה משקיעים חוששים מכך שעליית השכר איטית מאוד למרות ששיעור האבטלה מצוי בשפל שלו מאז שנת 2000. בנק BNP פאריבה מעריך שקיצוצי המס של ממשל טראמפ, בסך 1.5 טריליון דולר, יוסיפו רק 0.5% לתוצר הכלכלי השנה. כמה משקיעים מאמינים שהחברות משקיעות יותר בכסף שנחסך להן מהמסים בקנייה של מניותיהן מהציבור מאשר בהעלאת שכר עובדיהן.

"זה יוצר עלייה במחירי הנכסים, אבל לא בהכרח צמיחה כלכלית", אמר אסטרטג מט"ח בקבוצת קרדיט סוויס.

לפי שעה אין באופק עננים שמאיימים לשנות את הדינמיקה של ההתרחבות הכלכלית הבריאה בארה"ב, והצמיחה הסטטית מדי באירופה, אומר לוק היקמור, מנהל השקעות בכיר בחברת אברדין אסט מנג'מנט. להערכתו הדולר יכול לעלות בעוד 5%-10%, נוסף על ה-5% שהוא עלה מפברואר. "אין אפשרות שהדולר יעצור", הוא אמר.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.