המשק ושוק ההון הישראלים עברו תמורות עצומות בעשורים האחרונים. פעם היה זה משק שסבל מאינפלציה תלת-ספרתית, מדולרים אחרונים בקופה, מפיחות חד ומסחרר בשקל. משק שסבל מיחס חוב/תוצר גבוה מאוד, משק ריכוזי מאוד עם משקל גדול של הסתדרות העובדים, כמעט סגור ומוגן. והיום - ההיפך הגמור: אין אינפלציה, יש שפע של דולרים, תיסוף של השקל, יחס חוב/תוצר מהנמוכים בעולם, משק חופשי, פתוח וגלובלי. חלק גדול מזה הושג תודות למדיניות פיסקאלית ומוניטרית מוצלחת מאוד.

ובשוק ההון הישראלי: הוויסות, משבר מניות הבנקים, ועדת בייסקי, רפורמת בכר שהייתה בגדר ה"מפץ הגדול" שסיים את השליטה הכמעט טוטאלית של הבנקים בשוק ההון והעביר את הכוח לחברות הביטוח ובתי ההשקעות תוך יצירת תחרות חריפה מאוד בין השחקנים, שפע של רגולציה שניחתה עליהם, ירידה בדמי הניהול, גידול עצום בחיסכון ארוך הטווח של הציבור, הטלת מס רווחי הון והגדלת שיעורו, קריסת שוקי ההון ב-2008 וההתאוששות המופלאה מאז.

מבנה הגופים המפוקחים השתנה מאוד. בעבר היותר רחוק לחברות הביטוח לא הייתה רגל בשירותים פיננסים כמו ניהול תיקים וניהול קרנות נאמנות, וכיום לחלקם יש. לבתי ההשקעות אף לא הייתה פעילות בגמל ובפנסיה, וכיום לחלקם יש.

הכל השתנה, ו"באורח פלא", רק דבר אחד לא השתנה: מבנה הפיקוח על שוק ההון. ויש לכך שתי סיבות.

האחת - קיפאון מחשבתי, והשנייה - מאבקי אגו בין רגולטורים שונים שכל אחד מהם דואג לחלקת אלוהים הקטנה-גדולה שלו.

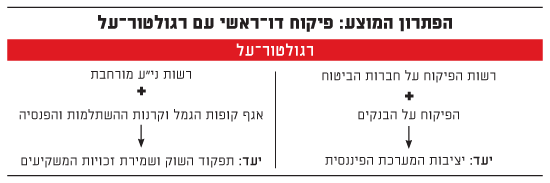

הפתרון המוצע פיקוח דו-ראשי עם רגולטור-על

מה עם זכויות המבוטחים?

כיום ישנם 3 רגולטורים מרכזיים ככל שמדובר במגזר הפיננסי בישראל. הראשון הוא רשות שוק ההון האחראית על החיסכון ארוך הטווח והנגזר ממנו: חברות הביטוח ויציבותן, קרנות הפנסיה, קופות הגמל וקרנות ההשתלמות - פיקוח על השחקנים ועל זכויות המבוטחים והעמיתים. אגב, בהקשר זה, כן חל שינוי יחיד של הוצאת רשות שוק ההון החוצה ממשרד האוצר (אגף במשרד פוליטי), צעד נכון, מתבקש ונחוץ.

הרגולטור השני הוא רשות ניירות ערך, האחראית על החיסכון לטווח קצר ובינוני - ניהול תיקים, קרנות נאמנות ותעודות סל, פיקוח על שוק ההון ותפקודו ושמירת עניינם של המשקיעים והפיקוח על חברות ציבוריות. הגוף הרגולטורי השלישי הוא הפיקוח על הבנקים, שאחראי על ניהול בנקאי תקין של המערכת, ובעיקר על יציבות הבנקים.

לצד שלושת אלה, יש כמובן את הרשות להגבלים העסקיים, את הבורסה לניירות ערך ואת הכנסת (בעיקר ועדת הכספים) שיש להן השפעה רגולטורית ניכרת.

מבנה הפיקוח הזה סובל משתי בעיות עיקריות:

האחת - ניגודי עניינים ברורים בפעילותה של כל אחת מהרשויות המרכזיות, סוג של סתירה פנימית המובנית בפעילותן.

הרשויות המפקחות עוסקות הרבה בסוגיות של ניגודי עניינים אצל הגופים המפוקחים, אבל מה עם ניגודי העניינים שמאפיינים את הפעילות של כל אחת מהן בפני עצמה, ועם ניגודי העניינים שבינן לבין עצמן?

רשות שוק ההון צריכה לדאוג ליציבותם של הגופים המפוקחים, ובמיוחד של חברות הביטוח, אבל גם לזכויות המבוטחים והעמיתים. אז, כיצד היא אמורה לפעול כאשר מדובר בדמי הניהול שגובים אותם גופים מן הצרכנים? היכן בדיוק עובר האיזון בין דאגה לכך שהעמיתים ישלמו כמה שפחות לבין זה שחברות הביטוח והגמל תהיינה רווחיות ותשמורנה על יציבותן? ויותר מכך: שלא ייאלצו להוריד את רמת השירות וההשקעות ולפגוע בעמיתים מכיוון אחר.

והפיקוח על הבנקים: כמה באמת הוא יכול לפעול לטובת הצרכנים ולהוריד את עמלות הבנקים ואת מרווחי האשראי שלהם לטובת לקוחותיהם, כאשר תפקידו הבסיסי הוא לדאוג ליציבות של הבנקים ?

גם במקרה של הרשות לניירות ערך, היא מוצאת את עצמה לא פעם מתלבטת באותה סוגיה עצמה.

כל רגולטור והטריטוריה שלו

הבעיה השנייה: ניגודי עניינים, מחלוקות, מתחים, ולא מעט מאבקי אגו, בין הרגולטורים בינם לבין עצמם, שאינם מוסיפים להם כבוד ואינם מוסיפים בריאות או מועילים לגופים המפוקחים. במקרה של כל אחד מהגופים המפקחים יש לו סמכות לקבוע בטריטוריה שלו, וכך נוצרת סגמנטציה של הרגולציה, ובמקרה שאין לו סמכות, אז גם אין הכרעה, מה שיוצר אי ודאות גבוהה.

להלן כמה דוגמאות:

(1) רשות ניירות ערך ניסתה לבטל את עמלת משמרת ניירות ערך שגובים הבנקים מהלקוחות, עמלה שמשקלה כיום, בתקופה של ריבית אפסית, הוא משמעותי מאוד. המפקח על הבנקים נעמד על רגליו האחוריות בטענה שרשות ניירות ערך נכנסת ל"טריטוריה" שלו.

2) התקוטטות בין רשות שוק ההון לבין רשות ניירות ערך ובנק ישראל לגבי הסוגיה מי מהם יפקח על אתרי ההלוואות P2P.

3) משבר 2008 היה טריגר למבול של רגולציה בכל הכיוונים ואחד מהם היה בזירת ההשקעות. לנוכח ריבוי פשיטות רגל של חברות עסקיות, הפיקוח על שוק ההון (אז אגף במשרד האוצר) החליט על הקמת ועדת חודק ואימץ את מסקנותיה. רשות ניירות ערך תקפה את הפתרון הזה, ואיך לא, אימצה סט אחר של כללי התנהגות הנדרשים ממנהלי השקעות.

4) "מלחמת עולם" שהתקיימה ב-2016 בין רשות ניירות ערך לבין רשות שוק ההון סביב קופות גמל להשקעה ויתרונות המיסוי שהוענקו להן בהשוואה להשקעות בתיקי השקעות, קרנות נאמנות ותעודות סל שהן כולן בטריטוריה של רשות ניירות ערך, ושלא זכו לאותן הטבות.

5) מאבק ארוך ימים בין רשות ני"ע לבין רשות שוק ההון על המעמד ה"אקסטריטוריאלי" של הפוליסות הפיננסיות וההעדפה שניתנת להן תוך חריגה מחוק הייעוץ.

תפיסת העולם והאג'נדה של רשות שוק ההון שונה מאוד מתפיסת העולם והאג'נדה של רשות ניירות ערך. זאת, גם בכל הקשור לאיזון הנכון שבין טובת הגופים המפוקחים לבין טובת הצרכנים. הבדל זה התבטא לאחרונה בחוזר שפרסמה המפקחת על שוק ההון והביטוח, העוסק בדירקטוריונים, בוועדות השקעה ובחובה הכפולה המוטלת עליהם.

המשבר, הפיקוח וההיסטריה

ההבדלים בין ההתייחסויות של הרשויות המפקחות חוצים את כל פעילויות הגופים המפוקחים. יש סט הוראות שונה של רשות שוק ההון מחד, ושל רשות ניירות ערך מאידך, בתחומים כמו השקעות, ניהול סיכונים, אבטחת מידע, ציות ועוד ועוד, כך שהגופים המפוקחים צריכים לעיתים לעשות אקרובטיקה כדי לעמוד בכל הדרישות, לפעמים המנוגדות. אבל, הבעיה איננה רק של המפוקחים, היא הרבה יותר רחבה ומסוכנת מזה.

משבר 2008 חשף את חולשתו של מבנה הפיקוח על שוק ההון. הרשויות המפקחות נתפסו להיסטריה. לא היה להן מושג מה קורה זו אצל זו, ואצל כ"א מן המפוקחים. נכון, היו התייעצויות ביניהן, אך לאיש לא היה מבט כולל ומערכתי על המתרחש. הכסת"ח שלהן בעקבות המשבר היה מבול של רגולציות מבוהלות ולא מתואמות שאת תוצאותיהן חשים המפוקחים עד היום.

והנה ציטוט בהקשר זה מן הימים האחרונים הלקוח מראיון חג שהעניקה נגידת בנק ישראל, קרנית פלוג, בהקשר של משבר 2008: "צריך להסתכל על כל חלקי המערכת הפיננסית. משבר שמתחיל באיזשהו חלק של המערכת, יכול להתגלגל במהירות לפגיעה מערכתית רחבה".

היום מדברים על הקמת ועדה ליציבות פיננסית. נו באמת! הגיע הזמן להתפכח מחלומות השווא של הוועדות אד-הוק שיסדירו הכל. זה בסדר ולגיטימי, כמובן, שיש חילוקי דעות בין הרגולטורים כל עוד הם מגיעים ממקומות ענייניים ונקיים, אבל אי אפשר להתקוטט כל היום. צריך מישהו שיבוא ויקבל החלטה במחלוקת. הגיע הזמן לבנות את מערכת הפיקוח על שוק ההון באופן הנכון שתואם את השינויים שחלו בשווקים הפיננסים, שנכון לגופים המפוקחים, שנכון בעיקר לציבור, ושהוא הפתרון האחראי שיכין את המערכת להתמודד באופן מיטבי עם המשבר הבא כאשר יגיע.

אז מה הפתרון?

כדי להימנע מניגודי העניינים הקיימים היום בפעילות של כל אחת משלוש הרשויות המרכזיות, צריך להקים שתי רשויות שלכל אחת מהן תפקיד שונה בתכלית.

האגף הראשון יהיה אחראי על יציבות המערכת הפיננסית וצריך לכלול את רשות שוק ההון, הביטוח והפנסיה בלי גמל, השתלמות ופנסיה, יחד עם המפקח על הבנקים, שכן ביטוח ובנקים הם כולם מסגרות יוצרות התחייבויות כלפי העמיתים והלקוחות. האגף הזה יהיה אחראי על יציבותם של גופים אלה.

האגף השני יהיה אחראי על עניינם של הצרכנים וצריך לכלול את מה שמייצגת כיום רשות ני"ע, ויחד עם הרחבתה, את כל הפעילות הקשורה לקופות הגמל, קרנות ההשתלמות וקרנות הפנסיה ופוליסות פיננסיות, שאין לה דבר וחצי דבר עם סוגיית היציבות. לפשיטת רגל, חלילה, של חברה מנהלת קופת גמל וקרנות פנסיה יש משמעות שונה, הרבה יותר פשוטה, לעומת פשיטת רגל של חברת ביטוח, שלה התחייבויות למבוטחיה.

למה להפריד בין ני"ע להשקעות?

הניסיון המשותף והמצטבר של כוח האדם יכול לתרום מאוד, והדיאלוג שייווצר - שכמעט לא קיים היום - יהיה מפרה מאוד. אגף זה יהיה אחראי על תפקודו של שוק ההון כשוק יעיל והוגן, על כללי גילוי נאות ועל שמירת עניינם של המשקיעים.

בהקשר זה, צריך להגדיר את רשות ניירות ערך כרשות ניירות ערך והשקעות. אין סיבה, שהשקעות בנדל"ן - ובעיקר בקרקעות, שהן השקעות כספיות מאסיביות, שיש סביבן לא מעט חוסר גילוי נאות ומעשי נוכלות, לא יהיו כפופות לרשות כזו. אין גם סיבה, שכל נושא הייעוץ למשכנתאות, שהוא הצד השני של המטבע של ייעוץ השקעות, לא יהיה כפוף לפיקוחה של רשות כזו. אין סיבה, שנושא קרנות גידור, שפורמלית כפוף בהיבטים אחדים לרשות ני"ע, לא יהיה כפוף אליה גם בהיבטים נוספים, גם אם שונים מקרנות נאמנות. רשות פיקוחית זו צריכה לפקח הן על הבורסה לניירות ערך, והן על פלטפורמות מסחר למוצרי מטבע, סחורות וריביות.

ברור שבין שתי הרשויות האלה יהיו חילוקי דעות, וזה טוב ולגיטימי, אבל בסופו של יום, צריך שיהיה מי שיכריע ביניהן, מה שהיום לא קיים וגורם להתמשכות של בעיות שלא לצורך. יותר מכך, אם בזה היה מסתכם השינוי, כי אז לא היה שום גוף שרואה את התמונה כולה.

לפיכך, יש לקבוע שמעל לשתי הרשויות האלה יהיה רגולטור-על שיהיה אחראי על שתיהן ויכריע במחלוקות ביניהן. יש החוששים שמבנה כזה ייתן כוח רב מדי בידי רגולטור-על, ולכן, כפי שמקובל היום ברשויות רבות, צריכה להתקיים אינסטנציה חוץ-רגולטורית שתדון ותחליט לגבי הקביעות של רגולטור-העל.

הכותב הוא בעלי בית ההשקעות מיטב דש. אין לראות באמור הצעה או ייעוץ לרכישה ו/או מכירה ו/או החזקה של ניירות ערך, והוא אינו מהווה תחליף לייעוץ המתחשב בנתונים ובצרכים של כל אדם